Czym jest weksel i do czego służy?

Jeśli słowo "weksel" kojarzy Ci się wyłącznie z "Ziemią Obiecaną" S. Reymonta i z interesami prowadzonymi przez XIX-wiecznych fabrykantów - możesz być zaskoczony faktem, że także i dziś ten specyficzny papier wartościowy jest stosowany w obrocie gospodarczym i chętnie wykorzystywany przez rozmaite instytucje finansowe. I choć obecnie rola weksla nieco się zmieniła (w przeszłości pełnił on przede wszystkim funkcję płatniczą, obecnie gwarancyjną), to jego istota nie uległa zmianie - jest to nadal zobowiązanie, które niesie ze sobą określone skutki finansowe i prawne. Dlatego zanim przejdziemy do omówienia weksla in blanco, wyjaśnijmy, czym w ogóle są weksle oraz poznajmy związaną z nimi terminologię. Dzięki temu łatwiej będzie Ci zrozumieć, czym weksel in blanco różni się od pozostałych rodzajów weksli oraz jakie posiada wady i zalety.

Mówiąc w dużym skrócie, weksel jest papierem wartościowym stanowiącym zabezpieczenie umowy (np. kredytu, dostawy, należytego wykonania kontraktu). Jest zaliczany do tzw. zabezpieczeń osobistych, czyli takich, w których jedna ze stron umowy ponosi osobistą odpowiedzialność za spłatę należności i gwarantuje całym majątkiem (obecnym i przyszłym), iż wywiąże się ze swoich zobowiązań.

Takim zobowiązaniem jest zapłata w wyznaczonym terminie określonej kwoty na rzecz drugiej strony (banku, firmy leasingowej, kontrahenta, pracodawcy). Złożony na dokumencie podpis stanowi podstawę zobowiązania wekslowego i posiada określone konsekwencje prawne. W momencie, gdy wystawca weksla nie zwróci długu, druga strona może dochodzić zwrotu wierzytelności w nakazowym postępowaniu sądowym, czyli bez odbycia rozprawy. Ciekawostką może być fakt, że pierwszy akt prawny normujący zasady stosowania weksli powstał w Polsce już w 1775 roku. Obecnie kwestię weksli reguluje ustawa z dnia 28 kwietnia 1936 r. – Prawo wekslowe.

Zgodnie z ustawą weksel musi posiadać formę pisemną oraz posiadać kilka obowiązkowych elementów. Należą do nich:

- nazwa „weksel” (zapisana w tym samym języku, w którym została sporządzona treść weksla);

- suma wekslowa – czyli bezwarunkowe polecenie do zapłaty określonej kwoty,

- miejsce i termin płatności,

- nazwisko lub nazwa wierzyciela,

- data i miejsce wystawienia dokumentu,

- odręczny podpis wystawcy.

Warto wiedzieć, że do 2007 r. obowiązywały urzędowe blankiety wekslowe, które można było zakupić, uiszczając jednocześnie opłatę skarbową. Obecnie wekslem może być zwykła kartka papieru, o ile zawiera wyżej wymienione elementy, tak więc opłata skarbowa już nie obowiązuje.

Trasat i trasant - trudne nazwy, które warto poznać

Prawidłowe wypełnienie weksla będzie wymagało od Ciebie znajomości kilku specjalistycznych terminów z zakresu Prawa wekslowego. I choć nazwy mogą Ci się wydawać dziwne i trudne, zdecydowanie warto wiedzieć, co oznaczają (chociażby po to, by w razie sporu z wierzycielem zrozumieć treść przesłanej korespondencji). Do najważniejszych pojęć, które warto zapamiętać, należą następujące określenia:

Trasant – inaczej wystawca weksla, dłużnik wekslowy.

Trasat – osoba trzecia wskazana przez trasanta do zapłaty kwoty wskazanej na wekslu.

Remitent – zwany także wierzycielem wekslowym. Może być nim instytucja lub osoba, na rzecz której ma zostać wypłacona należność (czyli zobowiązanie wynikające z weksla).

Awal – in. poręczenie wekslowe polegające na przyjęciu przez poręczającego (awalistę) solidarnej odpowiedzialności za dług osoby podpisanej na wekslu.

Poręczyciel (awalista) - osoba odpowiadająca za zapłatę weksla w przypadku, gdy trasant, za którego dług wekslowy poręczył, nie wywiązał się ze spłaty zobowiązania.

Indos - oświadczenie woli, które wyraża przeniesienie własności weksla na inną osobę.

Indosant - osoba będąca właścicielem weksla i przenosząca uprawnienia wynikające z jego posiadania na inny podmiot.

Indosatariusz - osoba, na której rzecz odstąpiono weksel.

Klauzula "bez indosu" - zapis uniemożliwiający puszczenie weksla w obieg przez wierzyciela.

Protest weksla - sporządzony przez notariusza zapis na wekslu (lub połączonym z nim dokumencie) wykonywany w sytuacji nieprzyjęcia weksla przez dłużnika lub w przypadku odmowy zapłaty.

Rodzaje weksli

Ustawa z 1936 r. wyróżnia dwa podstawowe rodzaje weksli. Tym, co je różni, jest osoba zobowiązana do spłacenia sumy wekslowej.

W przypadku weksla własnego (zwanego także wekslem sola, prostym albo suchym) to wystawca weksla - czyli wspomniany wyżej trasant - zobowiązuje się do zapłaty sumy pieniędzy. Takie przyrzeczenie może mieć formę "Ja niżej podpisany zapłacę za weksel...".

Natomiast w przypadku weksla trasowanego (znanego też pod nazwą weksel przekazany, ciągniony lub trata) za spłatę zobowiązania odpowiada osoba trzecia, wskazana w dokumencie przez wystawcę. W razie problemów ze spłatą to ona jest odpowiedzialna za zwrot zadłużenia i to do niej zwraca się wierzyciel. Taki papier wartościowy zyskuje moc prawną w momencie tzw. akceptu weksla. Pod tym nieco tajemniczym pojęciem kryje się całkiem banalna czynność, jaką jest złożenie podpisu na dokumencie przez trasata.

Reasumując, jeśli w wekslu wyznaczysz do zapłaty samego siebie, będziesz wystawcą weksla własnego. Natomiast jeśli dług ma uregulować zaproponowana przez Ciebie osoba (np. Twój rodzic, współmałżonek, wspólnik spółki cywilnej, przyjaciel), to wystawiasz weksel ciągniony.

Co to jest weksel in blanco?

Po tym nieco przydługim, acz koniecznym wstępie, możemy wreszcie przejść do weksla in blanco (zwanego również wekslem niezupełnym). Na tym rodzaju weksla widnieje jedynie podpis wystawcy, ewentualnie awalisty lub trasata, natomiast pozostałe elementy są celowo pominięte. Przykładowo - na wekslu może brakować sumy wekslowej, terminu i miejsca płatności, a nawet nazwy wierzyciela. Dlatego tego typu weksle co do zasady nie są papierami wartościowymi - stają się nimi dopiero po uzupełnieniu brakujących informacji.

Wraz z wystawieniem dokumentu powinna zostać sporządzona deklaracja wekslowa, która precyzyjnie określa warunki realizacji weksla.

Pamiętaj, jeśli wystawiasz weksel in blanco, to tylko z deklaracją wekslową!

Deklaracja wekslowa (porozumienie wekslowe) jest dokumentem, w którym obie strony uzgadniają, w jakiej sytuacji oraz w jaki sposób weksel może być wypełniony i przedstawiony do zapłaty. Deklaracja musi zawierać takie informacje, jak:

- datę zawarcia umowy (identyczną z datą wystawienia weksla),

- dane osobowe każdej ze stron,

- opcjonalnie - zobowiązanie, w którym wierzyciel zobowiązuje się do oddania weksla dłużnikowi zaraz po spłacie należności,

- podpisy każdej ze stron.

Deklaracja wekslowa musi być osobnym dokumentem - nie może stanowić ani części weksla, ani części umowy, której weksel dotyczy. Powinna wskazywać kwotę zadłużenia liczbowo lub w formie opisowej (może to być np. klauzula: "remitent ma prawo wpisać sumę wekslową w wysokości zobowiązania wynikającego z zawartej umowy o leasing samochodowy, pomniejszonego odpowiednio o wpłaty dokonane na poczet tego zobowiązania oraz powiększonego o odsetki umowne należne w dacie płatności weksla").

Deklaracja wekslowa jest więc dokumentem, który w pewnym stopniu chroni Cię przed nieuczciwością wierzyciela. Jeśli remitent wpisze sumę przewyższającą kwotę Twojego zobowiązania, będziesz mógł bronić się w sądzie, wysuwając przeciwko niemu zarzut wypełnienia weksla niezgodnie z porozumieniem.

Musisz jednak pamiętać, że nawet wystawienie deklaracji wekslowej nie zabezpieczy Cię w pełni przed nieetycznymi działaniami remitenta. Weksel in blanco ma bowiem swoje ciemne strony, o których piszemy szerzej w sekcji "Wady i zalety".

Weksel in blanco z klauzulą "bez protestu"

Na wekslu - oprócz obowiązkowych elementów - mogą pojawić się również dodatkowe zapisy, zwane fachowo klauzulami. Adnotacje te mają na celu zabezpieczenie interesów stron porozumienia wekslowego i można je podzielić na 3 kategorie: wekslowo skuteczne, wekslowo obojętne i unieważniające weksel.

Jedną z takich klauzul jest zapis "bez protestu" (bądź "bez kosztów") zwalniający posiadacza weksla z obowiązku dokonywania urzędowego protestu. Jak wspomnieliśmy, oprotestowanie weksla jest przeprowadzane przy udziale notariusza, który za tę czynność pobiera opłatę. Zgodnie z prawem posiadacz weksla może obciążyć kosztem tej usługi dłużnika, powiększając tym samym należność do spłaty.

Dokonanie protestu we właściwym terminie daje wierzycielowi prawo dochodzenia roszczeń w tzw. poszukiwaniu zwrotnym. W przypadku odmowy zapłaty przez dłużnika, posiadacz weksla ma prawo wyegzekwować należność m.in. od wcześniejszych indosantów.

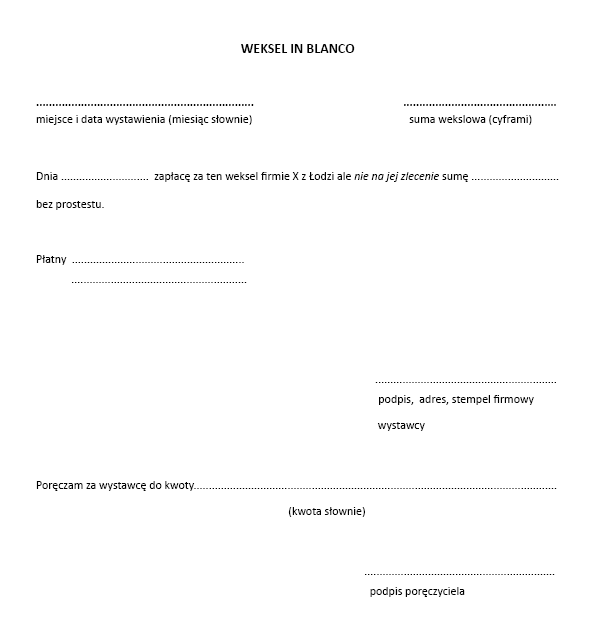

Weksel in blanco wzór

Jak już wspomnieliśmy, weksel in blanco jest nietypowym rodzajem weksla, jako że część danych nie jest uzupełniana w chwili wystawienia. Często weksel in blanco to niemal pusty dokument, na którym widnieją jedynie podpisy dłużnika (i ewentualnych poręczycieli) oraz zwrot "zapłacę za ten weksel". Warto jednak dla własnego bezpieczeństwa zadbać o to, by na wekslu pojawiły się takie elementy, jak wysokość sumy wekslowej, miejsce i data zapłaty, dane wierzyciela oraz korzystne dla nas klauzule. Przede wszystkim powinno się w nim znaleźć oznaczenie „nie na zlecenie”, dzięki czemu dokument nie będzie mógł zostać przeniesiony na nowego właściciela.

W jakich sytuacjach stosowany jest weksel in blanco?

Choć weksel niezupełny najczęściej występuje jako zabezpieczenie pożyczki lub kredytu, może także zabezpieczać interesy firmy leasingowej lub faktoringowej. Weksel in blanco jest też często używany przez instytucje zajmujące się przyznawaniem dotacji z krajowych i unijnych środków pomocowych.

Jak już wspomnieliśmy, po weksle in blanco nadal chętnie sięgają przedsiębiorcy. Zwykle czynią to w celu zabezpieczenia takich umów jak umowa sprzedaży, dostawy, podwykonawcza, należytego wykonania kontraktu albo usunięcia wad i usterek.

Co ciekawe, z prośbą o podpisanie weksla in blanco możesz spotkać się również... w pracy. Niektórzy pracodawcy zobowiązują podwładnych do wystawienia tego dokumentu, pragnąc w ten sposób zabezpieczyć się przed szkodą wyrządzoną z ich winy (np. zniszczeniem lub zgubieniem sprzętu, złamaniem zakazu konkurencji). Musisz jednak wiedzieć, że tego rodzaju praktyka jest obecnie kwestionowana przez sądy powszechne jako sprzeczna z ogólnymi zasadami prawa pracy.

Także Ty możesz wykorzystać weksel in blanco do ochrony swoich interesów. Przykładowo, możesz zabezpieczyć wekslem prywatną pożyczkę lub wynajem mieszkania.

Weksel in blanco a kredyt hipoteczny

W przypadku kredytów hipotecznych instytucje bankowe bardziej preferują zabezpieczenia rzeczowe, umożliwiające łatwiejsze odzyskanie pożyczonej kwoty. Najczęściej stosowanym rozwiązaniem jest hipoteka na kredytowanej nieruchomości. W sytuacji, gdy dłużnik nie reguluje swoich zobowiązań, bank albo przejmuje dom lub mieszkanie, albo przekazuje sprawę do sądu. Po otrzymaniu tytułu egzekucyjnego działający w jego imieniu komornik sprzedaje nieruchomość na licytacji i po potrąceniu swojej prowizji spłaca wierzytelność. W przypadku zabezpieczeń rzeczowych bank ma więc pewność, że wcześniej czy później odzyska przynajmniej część przekazanych środków. W przypadku weksla in blanco nie jest to takie oczywiste (dłużnik, który nie posiada pieniędzy na uregulowanie raty, tym bardziej nie opłaci wierzytelności wekslowej).

Załóżmy jednak, że dostałeś kredyt hipoteczny w banku zabezpieczony wekslem in blanco i w pewnym momencie przestałeś go spłacać. W takiej sytuacji bank ma prawo uzupełnić weksel o zaległą należność (na którą składa się kwota kredytu, odsetki oraz inne opłaty). Po wypełnieniu weksla zgodnie z deklaracją wekslową musi Cię o tym fakcie powiadomić pisemnie. Jeśli zignorujesz roszczenia banku i w ciągu 2 tygodni nie spłacisz należności, bank będzie dochodzić zwrotu długu w postępowaniu sądowym.

Weksle in blanco w praktyce

W przypadku wierzyciela weksel może być skutecznym narzędziem egzekwowania należności, jednak tylko wtedy, gdy jest prawidłowo skonstruowany i w odpowiednim czasie uzupełniony. Z kolei dłużnik musi być świadomy, iż złożenie podpisu na wekslu będzie miało określone skutki finansowe i prawne nie tylko dla niego, lecz również dla jego najbliższych.

Kiedy weksel in blanco jest nieważny?

Z reguły wtedy, gdy jest wypełniony w nieprawidłowy sposób lub zawiera wspomniane wyżej klauzule unieważniające (zakazane), czyli takie, które naruszają bezwarunkowość weksla. Musisz bowiem wiedzieć, że podpisując weksel, zobowiązujesz się do zapłaty określonej kwoty we wskazanym terminie i jest to zobowiązanie bezwarunkowe, tzn. niezależne od jakichkolwiek okoliczności. Jeżeli więc na wekslu umieścisz zapis, że uiścisz należność tylko wtedy, gdy wierzyciel anuluje Ci część długu bądź zwróci wydzierżawioną maszynę, to taki weksel będzie nieważny.

Także wypełnienie weksla in blanco niezgodnie z deklaracją wekslową może być podstawą do unieważnienia weksla, podobnie jak sfałszowanie treści dokumentu. Kolejnymi okolicznościami są: zrzeczenie się roszczeń przez wierzyciela, zawarcie z nim ugody oraz przedawnienie weksla.

Przedawnienie weksla in blanco

Zgodnie z Art. 70 ustawy Prawo wekslowe, roszczenie przeciw wystawcy ulega przedawnieniu z upływem trzech lat, licząc od dnia, w którym wierzyciel wpisał płatność na wekslu.

Także w sytuacji, gdy dochodzi do przedawnienia długu ze stosunku podstawowego, np. z umowy pożyczki, weksel staje się nieważny (w tym momencie wygasa bowiem zobowiązanie zawarte w treści weksla).

Reasumując, weksel in blanco może być wypełniony jedynie przed upływem terminu przedawnienia roszczenia. Jeśli posiadacz weksla nie dopełni tego obowiązku, dłużnik może wnioskować w sądzie o oddalenie powództwa, argumentując, że wierzyciel uzupełnił dokument z naruszeniem deklaracji wekslowej. Jak dowodzi orzecznictwo polskich sądów, taka linia obrony jest zazwyczaj skuteczna.

Weksel in blanco a śmierć wystawcy

Weksel - w tym również weksel in blanco - jest prawem majątkowym, czyli działa również po śmierci wystawcy. W praktyce oznacza to, że staje się długiem spadkowym, zaś na spadkobiercach spoczywa obowiązek jego spłacenia. Jedyną możliwością, byś nie musiał tego robić, jest złożenie w sądzie lub u notariusza oświadczenia o odrzuceniu spadku.

Weksel in blanco a rozdzielność majątkowa

Czy podpisanie ze współmałżonkiem intercyzy wprowadzającej rozdzielność majątkową będzie Cię chroniło przez długiem wekslowym? Odpowiedź na to pytanie brzmi - niekoniecznie. Wiele zależy od tego, czy rozdzielność zostanie ustanowiona "przed" czy "po" wystawieniu dokumentu. Jeśli w momencie podpisywania weksla Ty i Twój małżonek pozostawaliście we wspólności majątkowej, a intercyzę podpisaliście dopiero po zaciągnięciu zobowiązania, wierzyciel może dochodzić swych roszczeń także z Twojego majątku.

Taki sam skutek będzie miało złożone przez Ciebie poręczenie na wekslu, składając bowiem podpis na dokumencie, przyjmujesz solidarną odpowiedzialność za dług wystawcy. W tej sytuacji fakt, że łączy Cię ze współmałżonkiem rozdzielność majątkowa, nie będzie miał dla sądu żadnego znaczenia.

Rozdzielność majątkowa nie uchroni Cię także przed egzekucją komorniczą, jeśli w momencie wystawienia weksla Twój współmałżonek nie poinformuje remitenta o istnieniu intercyzy oraz o rodzaju takiej umowy. W takim przypadku wierzyciel może wykorzystać art. 471 Kodeksu rodzinnego i opiekuńczego, zgodnie z którym "małżonek może powoływać się względem innych osób na umowę majątkową małżeńską, gdy jej zawarcie oraz rodzaj były tym osobom wiadome" (wspomniane w przepisie "inne osoby" to osoby spoza relacji małżeńskiej, w szczególności wierzyciele jednego bądź obojga małżonków).

Reasumując, jeśli Twój małżonek zapomni o tym ważnym szczególe, to umowa wprowadzająca rozdzielność majątkową będzie dla sądu bezskuteczna (tak jakby w ogóle nie została zawarta).

Ważne! Wierzyciel nie ma obowiązku sprawdzenia, czy dłużnik wekslowy ma podpisaną intercyzę ze współmałżonkiem. Także wystawca weksla nie jest prawnie zobligowany do przekazania remitentowi takiej informacji (być może dlatego wiele osób nie zdaje sobie sprawy z konsekwencji, do których prowadzi to zaniechanie). Jeśli więc Twój współmałżonek chce wystawić weksel, to dla swojego i Twojego bezpieczeństwa powinien zamieścić oświadczenie o intercyzie w deklaracji wekslowej.

Weksel in blanco - wady i zalety

Weksel in blanco - oprócz niewątpliwych zalet - posiada również swoje wady. Oczywiście, inne plusy i minusy będzie miał ten dokument dla dłużników, a całkiem inne dla wierzycieli.

Jakie korzyści odnosi wierzyciel?

Są to przede wszystkim ułatwienia o charakterze procesowym. Dysponując wekslem in blanco, posiadacz weksla może skorzystać z sądowego postępowania nakazowego. W jego wyniku sąd wydaje nakaz zapłaty bez przeprowadzania rozprawy i badania istoty sprawy. Co więcej, taki nakaz jest w praktyce natychmiast wykonalny (tzn. po jego uzyskaniu komornik zabezpiecza majątek dłużnika, np. dokonując blokady na jego rachunku bankowym). Oczywiście, może zdarzyć się, że dłużnik wniesie zarzuty przeciwko nakazowi - jednak nawet ta czynność nie powoduje wstrzymania wykonalności weksla.

Kolejną zaletą jest ograniczenie kosztów egzekucji. W "zwykłym" postępowaniu sądowym wierzyciel musi wnieść opłatę w wysokości 5% dochodzonej należności. W trybie nakazowym jest to 1/4 standardowych kosztów. Reasumując, dochodzenie praw z weksla względem nieuczciwego dłużnika jest relatywnie szybkie i łatwe, a przy tym nie wymaga dużych nakładów finansowych.

O czym powinien pamiętać wierzyciel?

Wierzyciel musi zadbać o to, aby weksel in blanco był ważny, czyli posiadał wszystkie niezbędne informacje. Powinien również pamiętać o rozmaitych niuansach związanych z realizacją weksla. Dlatego jeśli jesteś laikiem, który ma mgliste pojęcie o Prawie wekslowym, możesz mieć problemy z prawidłowym użyciem tego instrumentu.

Jakie korzyści z weksla in blanco odnosi dłużnik?

Mówiąc w dużym skrócie - może łatwiej i szybciej zrealizować swój cel finansowy. Takim celem może być np. wynajem mieszkania, wyleasingowanie drogiego samochodu, zdobycie dużego handlowego kontraktu, uzyskanie dofinansowania ze środków unijnych bądź też zaciągnięcie pożyczki lub kredytu w banku. Dodatkowe zabezpieczenie zmniejsza ryzyko instytucji finansującej, dzięki czemu może ona zastosować łagodniejsze kryteria oceny zdolności kredytowej klienta bądź też zaproponować mu umowę na lepszych warunkach.

O czym powinien pamiętać dłużnik?

Niestety, podpisanie weksla in blanco niesie ze sobą pewne ryzyko. Jeżeli natrafisz na nieuczciwego remitenta, który wykorzysta Twój brak wiedzy w zakresie Prawa wekslowego, mogą Cię czekać poważne kłopoty.

Istotą weksla jest jego abstrakcyjność. Polega ona na tym, że zobowiązanie wekslowe "jest ważne bez względu na to, czy istniało zobowiązanie będące przyczyną wystawienia weksla oraz czy było ono ważne". Aby wyjaśnić, co dokładnie znaczy to stwierdzenie, posłużmy się kilkoma przykładami.

Abstrakcyjność zobowiązania wekslowego oznacza więc w praktyce, że weksel niejako "odrywa się" od podstawy prawnej, w związku z którą był wystawiony i wręczony. Z tego powodu podczas posiedzenia nakazowego sąd w ogóle nie wnika, czy roszczenie wierzyciela jest uzasadnione. Jeśli weksel będzie spełniał wymogi formalne, musisz się liczyć z egzekucją komorniczą.

Oczywiście, w takiej sytuacji możesz i powinieneś się bronić, czyli wnieść zarzuty do nakazu z weksla wraz z wnioskiem o wstrzymanie egzekucji komorniczej. Oznacza to jednak, że musisz wnieść opłatę sądową (stanowiącą 3,75% wartości przedmiotu sporu), wynająć adwokata, być może także powołać biegłych i... nastawić się na długą i stresującą walkę.

Największe zagrożenie stwarza dla dłużników sytuacja, w której weksel zostaje indosowany, czyli puszczony w obieg przez pierwszego remitenta. Przeprowadzenie takiej operacji jest wyjątkowo proste - wystarczy, że wierzyciel opatrzy weksel klauzulą "ustępuję na zlecenie", wpisze imię i nazwisko lub nazwę nowego indosanta, podpisze się i wręczy dokument kolejnemu właścicielowi. Co gorsza, nie musi informować o tym fakcie dłużnika - bywa więc, że o zmianie wierzyciela dłużnik dowiaduje się z sądowego nakazu zapłaty.

Czemu indos weksla jest tak groźny w skutkach? Ponieważ wydatnie zmniejsza Twoją szansę na skuteczną obronę. W przypadku pierwotnego wierzyciela możesz się bronić, przedstawiając rozmaite dokumenty (przykładowo: wypowiedzenie umowy pożyczki, wyciąg z konta potwierdzający spłatę długu itp.). W przypadku indosu musisz udowodnić, że nowy właściciel nabywając weksel, świadomie działał na Twoją szkodę, np. wiedział, że oddałeś pożyczkę, a pomimo to domagał się jej ponownego uregulowania. Niestety, wykazanie w sądzie, że indosant działał w złej wierze, bywa bardzo trudne, a niekiedy wręcz niemożliwe.

Weksel in blanco – jak chronić się przed zagrożeniem?

- Jeśli jest to możliwe, nie podpisuj "gołego" weksla (tzw. bez konkretnej daty, kwoty i miejsca oraz nazwy remitenta) - im więcej elementów weksla jest wypełnionych, tym dla Ciebie bezpieczniej.

- Wyklucz możliwość dalszego obrotu wekslem poprzez umieszczenie na nim klauzuli „nie na zlecenie” lub "bez indosu".

- Jeśli zauważysz na wekslu formułę „zapłacę za ten weksel na zlecenie" - poproś o zmianę zapisu na „zapłacę na rzecz".

- Dopisz do weksla adnotację o deklaracji wekslowej.

- Skseruj weksel albo dokładnie opisz wszystkie jego elementy, łącznie z ich rozmieszczeniem. Na kopii weksla umieść adnotację "Zgodnie z oryginałem" lub "Za zgodność z oryginałem" wraz z datą i podpisem wierzyciela.

- Jeśli na wekslu znajdują się klauzule, których nie rozumiesz, najpierw dowiedz się, co one znaczą, a dopiero potem podpisz dokument.

- Pamiętaj o odbiorze weksla po spłacie zobowiązania (ewentualnie dopilnuj, by został na Twoich oczach zniszczony).

- Deklarację wekslową sporządź w dwóch egzemplarzach, swój egzemplarz zachowaj i dołącz do niego kserokopię weksla.

- Zadbaj o to, by na deklaracji wekslowej znalazł się podpis wierzyciela.

- Precyzyjnie określ warunki uzupełnienia weksla oraz tryb, w jakim zostaniesz o tym fakcie poinformowany.

- Zanim podpiszesz weksel i deklarację wekslową, zapoznaj się wcześniej z treścią obu dokumentów. Jeśli jakieś sformułowanie wzbudzi Twoją wątpliwość - poproś o czas do namysłu, a następnie skonsultuj się z prawnikiem. Natomiast kiedy remitent nie zgodzi się na wcześniejsze udostępnienie dokumentów, zasłaniając się np. "tajemnicą firmową" - pod żadnym pozorem nie wystawiaj weksla.

Jak już wiesz, weksel stanowi zabezpieczenie umowy, dlatego dokładnie przestudiuj również jej zapisy. Może się bowiem zdarzyć, że to właśnie ona zawiera niekorzystne dla Ciebie haczyki.

Podsumowanie

Reasumując, weksel in blanco to jeden z dopuszczalnych prawnie sposobów zabezpieczenia należności. Może Ci ułatwić zaciągnięcie kredytu lub pożyczki, wyleasingowanie auta czy podpisanie handlowego kontraktu. Niestety, jego wystawienie niesie ze sobą spore ryzyko. Prawo wekslowe jest trudne i pełne niuansów, co łatwo może wykorzystać nieuczciwy remitent (chociażby zamieszczając na wekslu niekorzystne dla Ciebie klauzule).

Ponadto w przypadku tego dokumentu obowiązuje zasada "najpierw egzekucja, potem obrona", a ciężar dowodu, że weksel został sfałszowany lub wypełniony niezgodnie z porozumieniem, spoczywa na dłużniku. Słowem, to Ty musisz w sądzie udowodnić, że roszczenie posiadacza weksla jest bezpodstawne, a zanim zdążysz się wybronić, możesz stracić część lub całość swojego majątku. Dlatego dobrze przemyśl swoją decyzję o wypełnieniu weksla, a jeśli już musisz go wystawić, upewnij się, czy nie zawiera szkodliwych dla Ciebie zapisów.

Komentarze

(1)Ktoś to jeszcze stosuje poza bankami przy hipotekach?

Odpowiedz