Z danych Krajowej Izby Rozliczeniowej wynika, że w ostatnich latach znacząco wzrosła liczba osób zmieniających bank, zmalała natomiast liczba klientów całkowicie lojalnych, którzy współpracują tylko z jedną instytucją bankową. Dlatego każdy bank, który obecnie chce odnosić sukcesy na rynku finansowym, musi się wykazać dbałością o klienta. Oznacza to, że musi orientować się w jego potrzebach i dysponować wiedzą o jego zachowaniach. Metodą, która umożliwia realizację tego celu, jest m.in. segmentacja klientów.

Korzyści z segmentacji klientów

Segmentacja rynku – czyli wyodrębnienie jednorodnych, wyprofilowanych grup konsumentów - przynosi instytucjom finansowym wiele korzyści. Przede wszystkim:

- banki mogą lepiej określić potrzeby i oczekiwania swoich klientów (zarówno obecnych, jak i potencjalnych) i na tej podstawie przygotować ofertę, która najlepiej zaspokoi potrzeby danej grupy. Ta strategia pozwala na budowanie lojalności konsumentów i daje szansę na uzyskanie przewagi konkurencyjnej w konkretnym obszarze rynku, np. kont firmowych dla mikroprzedsiębiorców lub rachunków oferowanych nastoletnim klientom;

- segmentacja umożliwia efektywne działania marketingowe, pozwala bowiem wytypować osoby, które mogą być zainteresowane skorzystaniem z dodatkowych produktów bankowych, np. kart kredytowych, usług maklerskich, kredytów hipotecznych itp. Profilowanie klientów jest też na szeroką skalę wykorzystywane przy organizowaniu akcji promocyjnych oraz programów lojalnościowych: bank najpierw określa grupę docelową (mogą to być np. posiadacze kont firmowych lub osoby o określonych wpływach na rachunek), a następnie tworzy ofertę promocyjną „szytą na miarę” - czyli taką, która może przyciągnąć uwagę potencjalnych uczestników. Dobrym przykładem mogą być promocje "dla zaproszonych" - bank wybiera sobie grupę np. pasywnych klientów i tworzy dla nich ofertę, która ma ich zachęcić do większej aktywności;

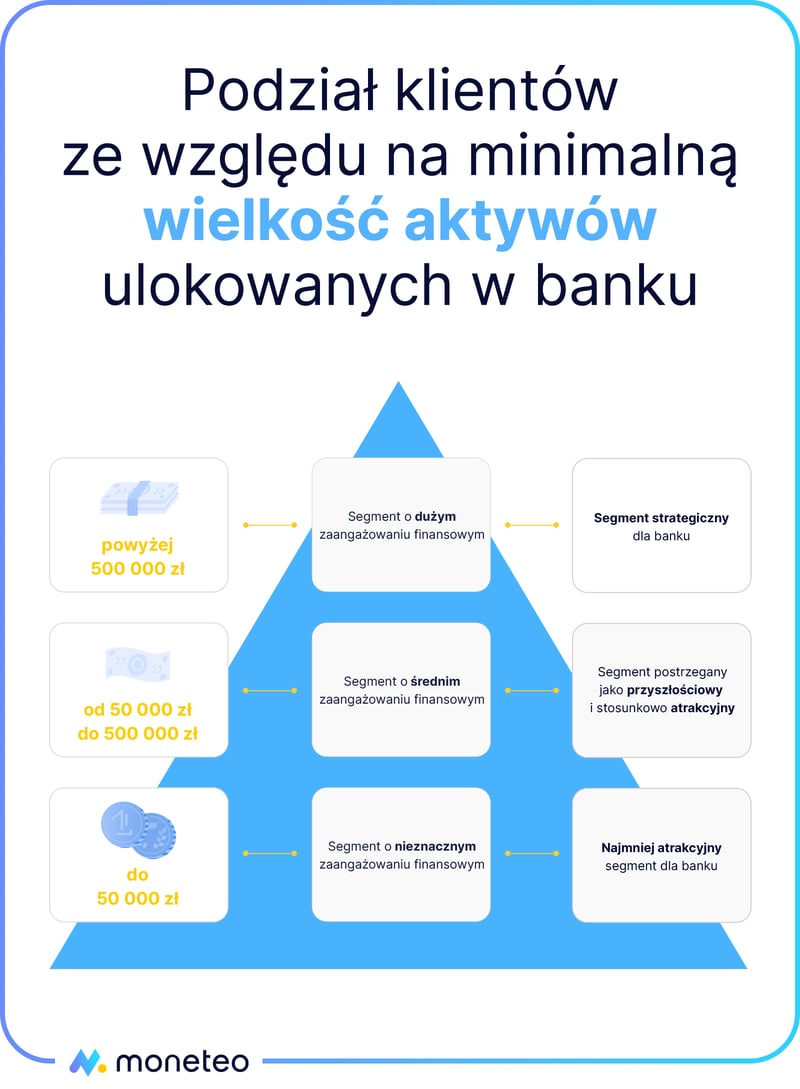

- analiza poszczególnych segmentów rynku pozwala też ocenić ich atrakcyjność i rentowność dla samego banku. Często zdarza się, że instytucje finansowe świadomie rezygnują z określonych kategorii klientów, ponieważ dany segment jest nieliczny, a jego obsługa - nieopłacalna (dobrym przykładem może być np. BGŻ BNP Paribas, który niedawno zlikwidował konto Young dedykowane osobom między 13. a 18. rokiem życia);

- ostatnią korzyścią z segmentacji klientów jest poprawa struktury organizacyjnej banku. Warto bowiem wiedzieć, że obecnie w niemal wszystkich komercyjnych bankach funkcjonuje kilka odrębnychl inii biznesowych (departamentów), które dysponują pewną autonomią w zakresie kadry, organizacji, procedur i produktów. Pracownicy poszczególnych departamentów są wyspecjalizowani w obsłudze wyłącznie „swojego” segmentu, dzięki czemu pracują bardziej efektywnie i skutecznie.

Podstawowe segmenty na rynku bankowym

Wyodrębnienie określonych grup konsumenckich zależy przede wszystkim od zastosowanych kryteriów oraz metody segmentacji. W pierwszej kolejności banki wydzielają segment klientów indywidualnych oraz instytucjonalnych, a następnie tworzą mniejsze podkategorie w oparciu o wybrane wskaźniki.

W jaki sposób banki profilują klientów?

W przeszłości do najczęściej stosowanych kryteriów segmentacji klientów indywidualnych należały następujące mierniki:

- kryterium dochodowe, uwzględniające wielkość miesięcznego dochodu netto oraz formę zarobkowania (np. umowa o pracę, umowa zlecenie, wolny zawód itp.);

- kryterium demograficzne, obejmujące: wiek, płeć i wykształcenie klienta oraz jego sytuację rodzinną;

- kryterium społeczne, biorące pod uwagę takie czynniki, jak zawód, miejsce zamieszkania, przynależność do grupy społecznej, zainteresowania, formy wypoczynku.

Jednak w ostatnich latach rozwój informatyczny sprawił, że banki uzyskały dostęp do rozbudowanych baz danych, umożliwiających wielowymiarową i znacznie bardziej precyzyjną segmentację. Tak więc obok kryterium dochodowego, społecznego i demograficznego pojawiło się kryterium behawioralne, wykorzystujące analizę zachowań klientów.

Klient pod lupą bankowców

Mimo iż nie zdajemy sobie z tego sprawy, banki bacznie obserwują nasze poczynania i oceniają naszą finansową aktywność. W zależności od tego, z jak wielu produktów bankowych korzystamy, możemy trafić do najmniej pożądanej przez bankowców grupy „pasywnych detalistów” lub zostać zaliczeni do kategorii „klientów przyszłościowych” czy wręcz „strategicznych” (a więc takich, których warto otoczyć specjalnymi względami i zaoferować unikalne usługi w ramach private bankingu).

Banki mierzą naszą aktywność za pomocą następujących zmiennych:

- liczby banków, z których korzystamy;

- liczby posiadanych przez nas produktów bankowych. Pod uwagę brane są terminowe lokaty złotowe, lokaty walutowe, kredyty, karty płatnicze (debetowe oraz kredytowe), konta oszczędnościowe i walutowe, rodzaje zleceń w ramach ROR-u oraz pozostałe usługi dostępne dla klientów indywidualnych.

Ocena aktywności jest następnie korelowana ze zmiennymi demograficzno-dochodowymi, dzięki czemu bank otrzymuje precyzyjny profil osobowy poszczególnych klientów i może ich przyporządkować do określonej kategorii. Do przeprowadzenia takich wielowymiarowych analiz służą specjalne programy komputerowe wykorzystujące zaawansowane metody statystyczne (np. analizę skupień metodą Warda, metodę tabelaryzacji korelacyjnej). Analizę kończy merytoryczna interpretacja uzyskanych wyników przeprowadzona przez pracowników banku.

W jaki sposób odbywa się segmentacja klientów?

Gromadzenie i przetwarzanie danych na temat zachowań klientów banków odbywa się w pełni zautomatyzowany sposób przy użyciu narzędzi służących do tzw. Analizy Big-Data. Przykładem takiego narzędzia jest stosowany przez bank PKO BP system BEHEX, który śledzi to, co robią użytkownicy mobilnej aplikacji IKO. Liczba tzw. logów, czyli rejestrowanych przez system danych wynosi obecnie ponad 0,5 mld miesięcznie.

Na podstawie zebranych danych bankowcy dowiadują się, ile zarabiają ich klienci oraz na co i z jaką częstotliwością wydają posiadane pieniądze. Są także w stanie przewidzieć ich przyszłe potrzeby finansowe i na tej podstawie zaproponować im zindywidualizowaną ofertę. Banki dzięki analizie Big-Data tworzą także tzw. mapy procesów, dzięki którym możliwe jest np. zaprogramowanie interfejsu użytkownika w taki sposób, aby złożenie wniosku o kredyt lub otwarcie lokaty odbywało się w prostszy i szybszy niż dotychczas sposób.

Od pasywnych detalistów po klientów strategicznych

Warto dodać, że dobór cech uwzględnionych w analizie może się różnić w zależności od banku (podobnie zresztą jak nomenklatura określająca poszczególne segmenty). Przykładowo - segmentacja przeprowadzona metodą Warda w południowokoreańskim Hana Bank pozwoliła wyodrębnić cztery kategorie klientów o zróżnicowanym profilu bankowym.

„Pasywni detaliści”

Segment pierwszy tworzyli klienci o niższej niż przeciętna aktywności finansowej i niskich dochodach. Osoby te korzystały przede wszystkim z konta, sporadycznie decydując się na kredyty i lokaty terminowe. Grupa ta niechętnie reagowała na wszelkie nowinki, np. elektroniczne kanały dostępu czy karty zbliżeniowe i preferowała model tradycyjnej bankowości.

„Klienci o przeciętnej aktywności”

Analiza statystyczna wykazała, że ta grupa osób chętnie korzysta z rozmaitych produktów bankowych, rzadko jednak decyduje się na lokaty walutowe. Charakterystyczną cechą jej profilu demograficznego jest średnie wykształcenie i niskie dochody.

„Klienci przyszłościowi”

Do segmentu trzeciego zostały zaliczone osoby, które aktywnie korzystają przede wszystkim z produktów kredytowych i zwracają uwagę na dodatkowe funkcjonalności konta. Chociaż klienci ci wykazywali przeciętne lub niewiele wyższe od przeciętnych dochody, byli postrzegani przez bank jako stosunkowo atrakcyjna grupa ze względu na strukturę wiekową (w segmencie tym przeważali ludzie młodzi i dobrze wykształceni, którzy za kilka lat wraz ze wzrostem zamożności mogli znacznie aktywniej korzystać z usług banku).

„Klienci strategiczni”

Wielowymiarowa analiza statystyczna pozwoliła również wyodrębnić grupę klientów wyróżniającą się w zakresie wszystkich rodzajów produktów i usług, w tym również maklerskich i doradztwa finansowego. Klienci należący do tej grupy oczekiwali od banku indywidualnego podejścia i spersonalizowanej oferty, a w zamian byli gotowi zaangażować znaczne środki finansowe w rozmaite produkty. Kolejnymi charakterystycznymi cechami tej grupy były wysokie lub bardzo wysokie dochody oraz wyższe wykształcenie.

Uzyskane dzięki analizie dane umożliwiły koreańskiemu bankowi zmianę strategii i gruntowną przebudowę swojej oferty. Ocena poszczególnych kategorii wykazała, że „pasywni detaliści” są dla banku mało opłacalni, Hana Bank uprościł więc ofertę dla tej grupy, likwidując niektóre rachunki i skupił swoją uwagę na pozostałych segmentach. Dla klientów o przeciętnej aktywności przygotował ciekawe oferty specjalne obejmujące lokaty walutowe, natomiast klientom „przyszłościowym” zaproponował szereg rozwiązań, które mogły przypaść do gustu ludziom młodym (np. klienci, którzy przez rok korzystali z karnetu na salę gimnastyczną, zyskiwali dostęp do taniej pożyczki, natomiast osoby, którym udało się przy tym zrzucić zbędne kilogramy, mogły liczyć na wyższe oprocentowanie rachunku).

Liczy się również lojalność

Warto jednak dodać, że w ostatnim czasie banki dokonujące segmentacji klientów zaczęły uwzględniać nie tylko „twarde” dane, takie jak wiek, wysokość dochodu czy liczba posiadanych produktów bankowych, lecz również brać pod uwagę wartości nieliczbowe. Jedną z najważniejszych zmiennych w profilowaniu klientów stała się między innymi lojalność.

Banki dostrzegły, że lojalny klient pozwala zbudować przewagę konkurencyjną na rynku, jest również najlepszym ambasadorem marki. Słowem, lojalność klientów jest zasobem, który warto monitorować i mądrze wykorzystać. Na podstawie kryterium lojalności zostały wyodrębnione następujące kategorie klientów:

Apostołowie (lub adwokaci) – to grupa najbardziej zadowolonych i lojalnych klientów, którzy chętnie korzystają z różnych produktów banku i bezinteresownie reklamują jego usługi. Pozostają lojalni nawet wówczas, kiedy oferta ich ulubionego banku staje się mniej korzystna;

Chciwcy (lub łowcy okazji) – są z reguły zadowoleni z usług banku i jednocześnie skrajnie nielojalni. Wciąż poszukują zniżek i promocji i bez skrupułów rozstają się z bankiem, kiedy znajdą lepszą ofertę;

Pozorni lojaliści - przy wyborze banku kierują się przede wszystkim lokalizacją oddziału i korzystają z niewielu produktów, głównie konta i lokat terminowych. Ewentualne przejście do innego banku postrzegają jako czynność ryzykowną lub wymagającą zbyt dużego zachodu. Mogą jednak okazać się podatni na oferty marketingowe innych banków, jeżeli tylko próg wysiłku związanego z zerwaniem dotychczasowych relacji i nawiązaniem nowych zostanie obniżony lub kiedy poziom ich negatywnych emocji osiągnie punkt krytyczny. Banki często proponują klientom z tej grupy usługi, które mają im utrudnić przejście do konkurencji, np. zlecenia stałe oraz produkty kredytowe.

Racjonalni aktywiści - porównują ofertę swojego banku z ofertami innymi banków, zwracając uwagę na takie czynniki, jak koszt utrzymania rachunku, poziom oprocentowania, możliwości kredytowe, lokalizacja oddziałów, dodatkowe usługi. Są wrażliwi na zmiany cen i nakładanie dodatkowych opłat. Ich postawa jest przemyślana i pozbawiona emocji. Są lojalni, ale warunkowo.

Więźniowie (lub zakładnicy) – to klienci, którzy mimo wysokiego stopnia niezadowolenia z oferty banku kontynuują z nim współpracę; ich związek jest z reguły skutkiem braku innych opcji lub wynika z konieczności (np. zaciągniętego kredytu);

Terroryści – charakteryzują się bardzo niską lojalnością, są w każdej chwili gotowi zrezygnować z produktów i usług banku oraz przekazać negatywne opinie na jego temat w swoim otoczeniu;

Ciekawostka: Zestawiając wyniki badań dotyczące lojalności klientów z „twardymi” danymi wynikającymi z analizy pozostałych kryteriów, analitycy bankowi dostrzegli ciekawą zależność: wraz z przechodzeniem klientów do wyższych kategorii proporcjonalnie malała ich lojalność.

Komentarz redakcji

W dobie ostrej konkurencji między instytucjami finansowymi wiedza na temat zachowań i preferencji klientów jest dla bankowców wiedzą bezcenną. Wyodrębnienie różnych grup konsumentów i określenie profilu klienta charakterystycznego dla danego segmentu stanowi obecnie podstawę działań marketingowych i sprzedażowych, pozwala bowiem na lepsze dostosowanie oferty do potrzeb danej kategorii osób, a tym samym – na kształtowanie ich lojalności. Segmentacja pozwala również na zidentyfikowanie klientów całkowicie niezainteresowanych ofertą banku, których można w wyniku określonych działań przekonać do produktu/usługi lub całkowicie wykluczyć (dzięki czemu bank oszczędza zarówno czas, jak i pieniądze).

Ponadto segmentacja usprawnia działania samych banków: wpływa na wybór określonych strategii działania i umożliwia stworzenie efektywnego systemu obsługi klienta. W ostatecznym rezultacie pozwala na maksymalizację zysków i zwiększenie rentowności, a tym samym przynosi autentyczne i wymierne korzyści.

Komentarze

(0)