Liczba klientów Revoluta wynosi ponad 30 milionów. Choć Polacy mogli korzystać z usługi już wcześniej, to firma oficjalnie rozpoczęła działalność na naszym rynku dopiero w marcu 2018 r., otwierając biuro w Warszawie. Od tego czasu popularność Revoluta nad Wisłą tylko rosła, a obecnie z usługi korzysta w naszym kraju już ponad milion klientów.

Czym jest Revolut?

Założycielami Revoluta są Rosjanin Nikolay Storonskyi, niegdyś bankier z największego europejskiego „zagłębia finansowego”, czyli londyńskiego City (siedziba firmy mieści się zresztą właśnie w Londynie) oraz ukraiński programista Vlad Yatsenko. Podobno Storonskyi wpadł na pomysł stworzenia usługi, gdy podczas pobytu w Las Vegas dotarło do niego, z jakimi kosztami wiąże się korzystanie z brytyjskiej karty do płatności za oceanem.

Tak powstał Revolut, czyli fintechowy, mobilny bank oferujący narzędzie dostępne z poziomu aplikacji mobilnej, służące do dokonywania płatności i przelewów w obcych walutach po korzystnych kursach wymiany i bez prowizji za przewalutowanie.

Przedstawmy w kilku punktach najważniejsze cechy Revoluta i jego oferty:

- bank z licencją na Litwie i gwarancją środków do równowartości 100 tys. euro,

- konta z polskim nr IBAN prowadzone w ponad 30 walutach (poza PLN: AED, AUD, BGN, CAD, CHF, CLP, COP, CZK, DKK, EUR, GBP, HKD, HUF, ILS, INR, ISK, JPY, KRW, MAD, MXN, NOK, NZD, PHP, QAR, RON, RSD, SAR, SEK, SGD, THB, TRY, USD, ZAR),

- karta wielowalutowa do płatności w sklepach stacjonarnych i internetowych,

- aplikacja mobilna do zarządzania finansami i zlecania operacji,

- usługi dodatkowe: oszczędności, kredyty, ubezpieczenia, inwestycje,

- możliwość kontaktu za pośrednictwem czatu (także w j. polskim).

Revolut – opłaty i prowizje

Poniżej szczegółowe parametry konta w Revolucie:

konta walutowe

- aplikacja mobilna

- karta fizyczna

- karta wirtualna

- 0 zł (Revolut Standard) / mies.

- 19,99 zł (Revolut Plus) / mies. (149,99 zł za rok z góry)

- 33,99 zł (Revolut Premium) / mies. (300 zł za rok z góry)

- 55,99 zł (Revolut Metal) / mies. (500 zł za rok z góry)

- 260 zł (Revolut Ultra) / mies. (2520 zł za rok z góry) – 210 zł / mies. przez pierwsze 3 miesiące w ramach oferty powitalnej

| Dla kogo |

|

|---|---|

| Przeznaczenie | wymiana walut, codzienne finanse |

| Opłata miesięczna |

|

|---|---|

| Karta |

|

| Przelewy |

|

| Bankomaty |

0 zł w ramach miesięcznych limitów:

2% po przekroczeniu limitu (od nadwyżki) |

| Inne opłaty |

|

| Rodzaj oferowanego produktu | konta walutowe |

|---|---|

| Główne składniki oferty |

|

| Usługi dodatkowe |

|

| Płatności mobilne |

|

| Kanały obsługi klienta | czat, e-mail |

|---|---|

| Język obsługi | polski, angielski (i inne) |

Jak widać, opłaty zależą w dużej mierze od wyboru konkretnego planu taryfowego (Standard, Plus, Premium i Metal). To praktyka, do której fintechy i banki mobilne zdążyły nas już przyzwyczaić.

Revolut Standard, Plus, Premium, Metal i Ultra – oferta banku

Oto, co oferują użytkownikom poszczególne plany.

Revolut Standard

Klienci Standard otrzymują możliwość otwierania kont w wybranych walutach oraz kartę wirtualną, a także – po opłaceniu wysyłki – fizyczną. W ramach wyznaczonego limitu mogą oni wymieniać waluty czy dokonywać zagranicznych płatności przez Internet bez prowizji i po korzystnych kursach dla ponad 140 walut.

Revolut daje też możliwość nielimitowanego generowania jednorazowych kart wirtualnych do płatności online. W najniższym planie możemy też otworzyć Konto Junior dla jednego dziecka.

Revolut Plus

Nieco rozszerzone w stosunku do standardowej oferty są możliwości oferowane korzystającym z taryfy Plus. Dodatkowo zyskują oni:

- darmową dostawę karty z możliwością personalizacji,

- ubezpieczenie polegające na ochronie zakupów przed uszkodzeniem, kradzieżą czy odmową zwrotu do kwoty 1000 funtów rocznie,

- ochronę zapewniającą zwrot kosztów biletów na wydarzenia do wartości 1000 euro rocznie,

- usługę ochrony zwrotów do 90 dni po zakupie,

- priorytetowe wsparcie konsultantów w aplikacji,

- możliwość otwarcia do dwóch kont Junior oraz korzystania z dodatkowych funkcji z nimi związanych.

Revolut Premium

Funkcje dostępne w wersjach Standard i Plus dla większości użytkowników mogą okazać się w pełni wystarczające. Bardziej wymagający mogą rozważyć skorzystanie z usług dostępnych w wersji Premium, która dodatkowo oferuje:

- wyższy limit wypłat z zagranicznych bankomatów,

- brak limitu bezprowizyjnych płatności z przewalutowaniem,

- opłaty za przelewy międzynarodowe niższe o 20%,

- darmowa wysyłka karty w trybie ekspresowym,

- SmartDelay – wstęp do saloników lotniskowych dla klienta i jednego znajomego (dotyczy lotów opóźnionych o więcej niż godzinę).

Revolut Metal

W ramach Revolut Metal oferowana jest karta płatnicza z funkcją zbliżeniową wykonana z jednego kawałka wzmocnionej stali w kolorze czarnym, złotym lub różowym. Ponadto użytkownicy Metal mogą liczyć na:

- zwrot za transakcje niezależnie od waluty płatności (0,1% zwrotu w Europie i 1% poza Europą),

- jeszcze wyższy limit bezprowizyjnych wypłat gotówki z bankomatów w miesiącu,

- opłaty za przelewy międzynarodowe niższe o 40%,

- SmartDelay – dostęp do saloników na lotniskach dla siebie i trzech znajomych.

Revolut Ultra

Głównym wyznacznikiem najbardziej ekskluzywnej taryfy – Revolut Ultra – jest karta płatnicza pokryta platyną. W cenie planu użytkownik otrzymuje m.in.:

- najwyższy możliwy limit darmowych wypłat z bankomatów,

- brak opłat ze strony Revolut za przelewy międzynarodowe,

- podwyższone oprocentowanie oszczędności,

- obniżone prowizje za handel kryptowalutami,

- dostęp do saloników lotniskowych obejmujący także poczęstunek i napoje (Dragon Pass)

- ubezpieczenia w podróży: zwrot kosztów, ubezpieczenie medyczne i dentystyczne, ochrona wynajmowanego samochodu, bagażu i OC,

- subskrypcje (mogą się różnić w zależności od regionu) – np. szyfrowanie połączenia (NordVPN Complete), siłownie, kluby fitness, co-working w WeWork, prenumerata Financial Times.

Karta Revolut (wirtualna i fizyczna)

Zakupów w Internecie możemy dokonywać za sprawą wirtualnej karty od Revoluta. Dzięki dodaniu jej do portfela Google Pay / Apple Pay możliwe jest też wykonywanie płatności za zakupy w sklepach stacjonarnych.

Jeśli mimo wszystko chcemy korzystać z tradycyjnego „plastiku”, musimy zawnioskować o kartę Mastercard lub Visa. Termin ważności aktualnie wydawanych kart debetowych wynosi 5 lat.

Karta Revolut

0,5% dla nadwyżki ponad 5000 zł w miesiącu (Standard i Plus), bez prowizji w planach Premium, Metal i Ultra

Revolut pobiera prowizję 1% od płatności zagranicznych w soboty i w niedziele.

W przypadku płatności w tajlandzkich batach (THB) prowizja w dni robocze wynosi 1%, a w weekendy – 2%.

0 zł za wypłaty w ramach limitów:

- Plan Standard - 5 wypłat w miesiącu na łączną kwotę 800 zł lub równowartości w innych walutach,

- Plan Plus - limit 800 zł lub równowartość w innych walutach,

- Plan Premium - limit 1600 zł lub równowartość w innych walutach,

- Plan Metal - limit 3000 zł lub równowartość w innych walutach,

- Plan Ultra - limit 7500 zł lub równowartość w innych walutach.

W przypadku przekroczenia limitu pobierane jest 2% prowizji od nadwyżki, min. 5 zł.

Karta Revolut pozwala na transakcje w zdecydowanej większości walut świata. Wyjątki to m.in: ZWD, CKD, KID, PND, TVD, AMD, FOK, ERN, BTN, EHP, CUC, SHP, GGP, JEP, IMP, SDG, SYP, IRR, PRB, SOS oraz KPW.

Aplikacja mobilna Revolut i serwis transakcyjny

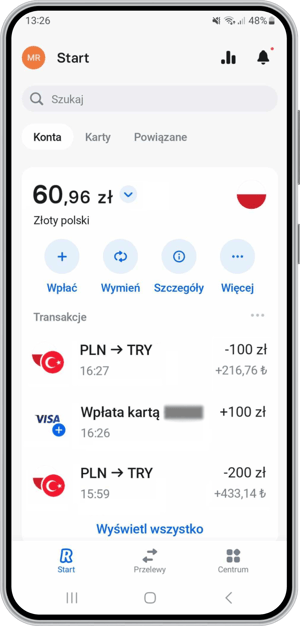

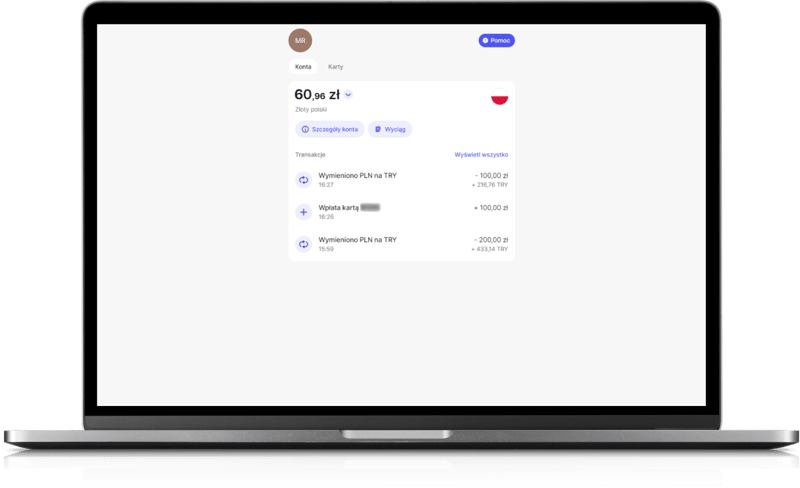

Podstawowym narzędziem do zarządzania kontami w Revolucie jest aplikacja mobilna. Ekran główny w aplikacji Revolut, do której zalogujesz się także biometrycznie, wygląda tak:

Do codziennego monitorowania wydatków służy Kontrola budżetu. Dzięki niej ustawisz limit miesięcznych wydatków na każdym z posiadanych przez Ciebie kont. Ustawienie limitu trwa dosłownie kilka sekund. Na głównej stronie w aplikacji widoczny jest wykres informujący o Twoich wpływach na konto i wydatkach. Uzupełnieniem usługi jest funkcja podziału wydatków na kategorie, sprzedawców i kraj transakcji.

Klienci mogą również korzystać z wersji desktopowej, czyli serwisu transakcyjnego na komputerze. Bankowość internetowa Revoluta zapewnia dostęp do podstawowych funkcji.

Revolut Junior, czyli "konto" i karta dla dziecka

Dorosły klient może otworzyć coś na kształt rachunku bankowego dla dziecka w wieku 7-17 lat (Konto Revolut Junior). Takie konto można zasilać środkami, a pociecha może z nich korzystać przy użyciu karty, oczywiście pod nadzorem rodzica lub opiekuna.

Choć Konto Junior może otworzyć dziecku każdy klient Revoluta (nawet darmowej wersji), to zakres funkcjonalności zdecydowanie różni się w zależności od konkretnego planu taryfowego.

Jednorazowe karty wirtualne

Użytkownicy mają możliwość korzystania z jednorazowych, wirtualnych kart do płatności internetowych. Numer takiej karty zmieni się każdorazowo po dokonaniu transakcji, co minimalizuje ryzyko związane z przechwyceniem naszych danych przez niepowołane osoby.

Płatności mobilne, bezpieczeństwo transakcji w Internecie

Revolut stopniowo poszerzał wachlarz płatności mobilnych udostępnianych swoim użytkownikom. Aktualnie klienci mogą dodawać karty do Google Pay i Apple Pay. Grono dostępnych metod płatności uzupełniają Garmin Pay i Fitbit Pay.

Transakcje internetowe są zabezpieczone technologią 3D Secure. Każdą taką płatność musimy więc dodatkowo autoryzować w aplikacji, naciskając otrzymane na telefon powiadomienie i wybierając Potwierdź.

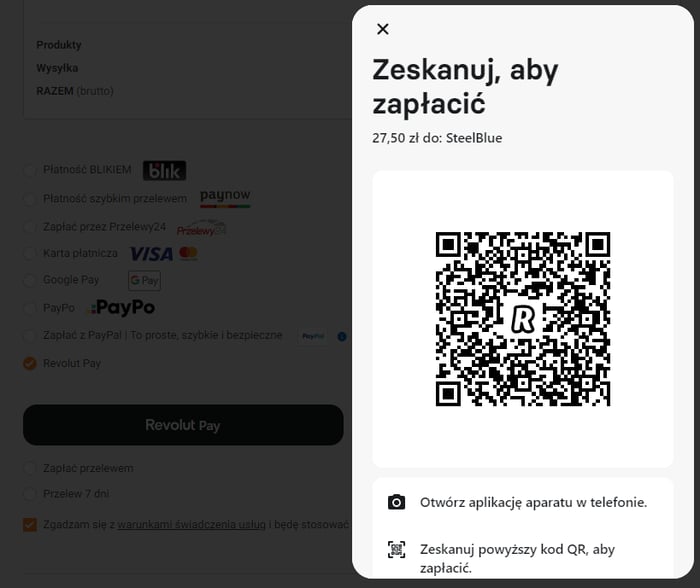

Revolut Pay

Bank uruchomił własną metodę płatności za zakupy w Internecie. Klienci Revoluta, którym sklep online oferuje zapłatę przez Revolut Pay, mogą wygenerować kod QR i zeskanować go przy użyciu aparatu w telefonie. Tym sposobem zostaną przeniesieni do aplikacji mobilnej, gdzie wystarczy zatwierdzić płatność.

Droga do sfinalizowania transakcji jest jeszcze krótsza, gdy zakupów dokonujemy na smartfonie – wówczas naturalnie nie skanujemy kodu, tylko od razu po wyborze metody płatności zatwierdzamy operację w aplikacji.

Pay Later, czyli płatności odroczone od Revoluta

Revolut wkroczył też na prężnie rozwijający się rynek odroczonych płatności. Pay Later pozwala na spłatę należności za zakupy w 3 ratach, przy czym pierwszą z nich należy spłacić już w momencie zakupu. Do kolejnych rat doliczana jest niewielka prowizja.

W odróżnieniu od większości innych płatności odroczonych, dzięki fizycznej karcie z Revolut Pay Later możemy skorzystać również wtedy, gdy robimy zakupy w sklepie stacjonarnym.

Revolut Pay Later

pierwszą ratę należy opłacić już w momencie zakupu

5000 zł – najwyższy dostępny limit ustalany indywidualnie na podstawie oceny zdolności kredytowej

płatność w 3 ratach

włączenie funkcji Pay Later umożliwia płatności kartą Revolut w dowolnym sklepie internetowym i stacjonarnym

Vaults, czyli oszczędzanie na oprocentowanym rachunku

Revolut proponuje swoim użytkownikom narzędzie do realizacji swoich celów finansowych – Vaults (pol. Sejf). Jest to nic innego jak usługa automatycznego oszczędzania.

Vaults jest zintegrowane ze wszystkimi walutami i kryptowalutami. Poza tym to klasyczna usługa autooszczędzania – Revolut zaokrągla wartość każdej transakcji, a różnicę wpłaca na utworzoną przez Ciebie wirtualną „skarbonkę”. Masz też możliwość ustawienia płatności cyklicznej, dzięki czemu wskazana kwota będzie regularnie zasilać Twoje oszczędności.

Oszczędności w euro i polskich złotych są oprocentowane, a stawka zależy od posiadanego planu. Usługa jest darmowa także dla użytkowników niekorzystających z wersji Premium.

Sejfy (Vaults)

5%

Stawka oprocentowania zależy od wybranego planu:

- Revolut Standard – 3%;

- Revolut Plus – 3,25%;

- Revolut Premium – 4%;

- Revolut Metal – 4,5%,

- Revolut Ultra – 5%.

Podziel rachunek i płatności cykliczne

Wzorem kilku innych fintechów Revolut oferuje funkcję Podziel rachunek. Jak to działa? Warto wytłumaczyć to na przykładzie: organizujemy ze znajomymi zrzutkę na prezent urodzinowy dla kolegi. Inicjator zbiórki deklaruje, że dokona jego zakupu, ale potrzebuje rzecz jasna pieniędzy od swoich „wspólników”. Zakładając, że i oni mają konta w Revolut, może wysłać do nich prośbę o przelanie odpowiedniej kwoty. Następnie wystarczy, by zaakceptowali oni operację jednym kliknięciem.

W aplikacji mamy również możliwość ustawienia płatności cyklicznej (innymi słowy: zlecenia stałego). Z kolei po zezwoleniu Revolutowi na dostęp do listy kontaktów aplikacja automatycznie odnajdzie tych znajomych, którzy również korzystają z Revoluta, by umożliwić wysyłanie szybkich przelewów.

Automatyczna wymiana walut

W kwestii wymiany walut po najlepszym możliwym kursie przydatne może się okazać narzędzie „Alert cenowy”. Działa to podobnie jak w przypadku kryptowalut i opiera się na powiadomieniach wysyłanych przez aplikację w momencie, w którym waluta osiągnie pożądany kurs.

Możemy też ustawić automatyczną wymianę walut. Wówczas Revolut samodzielnie wymieni walutę w momencie, w którym jej kurs zyska wskazany poziom.

Zniżki i zwroty za zakupy – Revolut Rewards, Revolut Sklepy

Użytkownicy Revoluta mogą korzystać ze zniżek i moneybacku za zakupy w ramach usługi Rewards. Możliwy do uzyskania zwrot dochodzi do kilkunastu procent. Lista partnerów jest już całkiem długa i zróżnicowana. Revolut sam dopasuje oferty do naszych upodobań i zwyczajów zakupowych.

Z kolei skorzystanie z usługi Sklepy pozwala na otrzymanie natychmiastowego zwrotu za zakupy onilne. Warunkiem jest wejście na stronę sklepu bezpośrednio z poziomu odpowiedniej zakładki w aplikacji Revolut.

Revolut Pro, czyli oferta dla samozatrudnionych

Opcją pośrednią między ofertą Revoluta dla biznesu (Revolut Business) a propozycją dla klientów indywidualnych jest Revolut Pro. To odrębne konto dla samozatrudnionych, freelancerów i osób prowadzących jednoosobową działalność gospodarczą, do którego może zostać wydana osobna karta oferująca zwrot za płatności.

Konto Revolut Pro funkcjonuje jednak w ramach pakietu usług dostępnych w ramach oferty dla osób fizycznych. Aby zatem je otworzyć, musimy najpierw posiadać “zwykłe” konto Revolut w wybranym planie taryfowym. Z tytułu samego posiadania rachunku dla mikrofirm nie ponosimy dodatkowych kosztów, zaś koszt codziennych operacji jest zbieżny z tym, który dotyczy naszego planu.

Usługi Revolut Pro dotyczą osobne warunki korzystania, z którymi warto się wcześniej zapoznać. Aby skorzystać z oferty, należy odnaleźć ją w menu Centrum w zakładce Niezbędnik.

Oferta kredytowa w Revolucie

Wkrótce po uzyskaniu licencji bankowej klienci Revoluta w Polsce otrzymali dostęp do oferty kredytowej. Aktualnie tworzą ją:

- karta kredytowa (także wirtualna) z limitem do 50 tys. zł, która oferuje równie korzystne warunki dokonywania transakcji zagranicznych co karta debetowa,

- kredyt gotówkowy do 150 tys. zł z szybką decyzją i natychmiastową wypłatą środków.

Warto jednak zastrzec, że szczegóły oferty podlegają dość częstym zmianom, a ostateczna propozycja dla konkretnego użytkownika zależy od oceny zdolności kredytowej.

Ubezpieczenie w podróży w wersji Premium, Metal i Ultra

Jeśli przebywamy za granicą nie dłużej niż 90 dni, to dzięki Revolutowi ubezpieczymy się na cały okres trwania podróży. Pakiet ubezpieczeniowy obejmuje dostęp do pomocy medycznej i stomatologicznej w razie nieszczęśliwego wypadku oraz zwrot kosztów. Osobne ubezpieczenie dotyczy opóźnionego lotu. Ubezpieczyć możemy nie tylko siebie, ale także swoją rodzinę lub znajomych.

Inwestowanie w akcje i metale szlachetne

Zgodnie z obietnicą złożoną po otrzymaniu licencji bankowej Revolut udostępnił w ramach swojej aplikacji platformę do zakupu i sprzedaży akcji spółek notowanych na giełdzie amerykańskiej. Wkrótce potem dodano też możliwość inwestowania w metale szlachetne. Aktualnie ofertę uzupełniają także akcje wybranych spółek notowanych na Starym Kontynencie.

Z możliwości mogą skorzystać wszyscy klienci, choć np. wysokość prowizji za transakcje zależy już od konkretnego planu.

Kryptowaluty w Revolucie

Konto Revolut pozwala również na korzystanie z funkcji zakupu kryptowalut, a także ich wymiany na tradycyjną walutę. Revolut oferuje dostęp do bieżących kursów, a dzięki powiadomieniom PUSH dowiemy się, że dana waluta właśnie przekroczyła wskazaną przez nas wartość.

Program poleceń w Revolut – sprawdź, czy możesz zyskać premię za polecenie

Revolut dość regularnie oferuje swoim użytkownikom premie za polecanie konta znajomym. Warunki promocji (przede wszystkim wysokość premii) mogą się różnić w zależności od konkretnego użytkownika. Warto zatem co jakiś czas zajrzeć do aplikacji i sprawdzać, czy przypadkiem Revolut nie ma dla nas propozycji udziału w programie poleceń.

Obsługa klienta

Podstawową formą komunikacji z Revolutem jest całodobowy czat dostępny z poziomu aplikacji. Domyślnie połączy się z Tobą czatbot o imieniu Rita, ale po wpisaniu Live agent Twoją sprawą zajmie się „prawdziwy” pracownik. Na czacie możemy się komunikować w języku polskim.

Revolut podkreśla, że priorytetowo traktuje wiadomości otrzymywane od klientów droższych planów.

Kto może skorzystać z Revoluta?

Oferta Revoluta dla klientów indywidualnych jest skierowana do osób posiadających ważny dokument tożsamości z adresem zamieszkania na terytorium EOG, a także Australii, Singapuru, Szwajcarii, Japonii, Wielkiej Brytanii lub Stanów Zjednoczonych.

Wymagana jest przy tym pełnoletność, choć osoby w wieku od 7 do 17 lat nie pozostają niezauważone – nieletnim Revolut oferuje konta Junior, z których można korzystać pod nadzorem dorosłego opiekuna.

Zakładanie konta (rejestracja) w Revolucie

Proces zakładania konta rozpoczyna się od podania numeru telefonu na stronie banku. Następnie otrzymujemy SMS z linkiem do pobrania aplikacji, gdzie przechodzimy cały proces.

Weryfikacja tożsamości następuje z wykorzystaniem zdjęć twarzy oraz dokumentu tożsamości.

Komentarze i opinie

(356)Dostałem maila o promocji z cashbakiem 3% za zakupy spożywcze kartą fizyczną i wirtualną, obowiązuje do końca stycznia.

Odpowiedz

Ja też. W regulaminie piszą, że trzeba zostać zaproszonym do udziału, więc nie każdy skorzysta.

Odpowiedz

Cześć. Założyłem konto i żeby polecający otrzymał $$ muszę zrobić 3 transakcje po minimum 15pln każda. Może to być doładowanie telefonu? W regulaminie jest napisane, że nie mogą to być karty podarunkowe, kryptowaluty itp, o doładowaniu tel nic nie ma, ale jednak mam wątpliwości.

Odpowiedz

Jak pójdziesz np. do Żabki i przykładowo oprócz batona i napoju kupisz tam doładowanie telefonu i zapłacisz kartą Revolut, to nie powinno być problemu. Dla Revoluta to będzie zwykła płatność kartą w sklepie. Właściwie to samo dotyczy moim zdaniem kart podarunkowych kupowanych w stacjonarnych sklepach.

Odpowiedz

Dzięki za odp. Gdybym kupował stacjonarnie albo np kod doładowania od jakiegoś użytkownika na allegro to pewnie nie byłoby problemu.

Ale np doładowanie ze strony orange (za takie doładowania Orange daje więcej gb) to niewiadoma.

Jednak nie będę komplikował prostej sprawy i wydam na cokolwiek stacjonarnie.

Miłego wieczoru.

Odpowiedz

Też tak to widzę i sam chyba też bym nie komplikował. Skoro chodzi o premię dla znajomego, to lepiej nie ryzykować :) Również życzę miłego wieczoru, pozdrawiam.

Odpowiedz

Cześć. Revolutem da się płacić telefonem bez nfc? Głównie w sklepach za granicą?

Odpowiedz

Nie, nie wydaje mi się. Z płatności telefonem jest Google Pay i Apple Pay, oba działają z NFC.

Odpowiedz

Witam

Czy jeżeli podałem numer konta revolut i mam na nim już odpowiednie środki , to czy siłownia na której podałem numer konta pobierze sobie opłatę czy muszę czekać dopiero na kartę.Czy trzeba coś zmienić w ustawieniach? Ponieważ narazie nic nie zostało pobrane.

Odpowiedz

To nic dziwnego, przecież z samym numerem konta nikt nie jest w stanie pobrać żadnych pieniędzy z niego... Nie możesz normalnie wysłać przelewu? Do tego nie musisz czekać na kartę.

Odpowiedz

czy istnieje limit posiadanych środków na koncie?

Odpowiedz

W teorii nie ma, w praktyce rozsądne jest nieprzekroczenie kwoty gwarancji (równowartości 100 tys. EUR) – ta zasada dotyczy każdego banku, nie tylko Revoluta.

Odpowiedz

Czy wpłacając złotówki mogę wymienić na euro na revoult

Odpowiedz

Tak, jeśli będziesz miał też rachunek w EUR.

Odpowiedz

Moje pytanie:

-posiadam subkonto euro i na nim środki...chce wypłacić euro w bankomacie w Niemczech czy zostanie pobrana dodatkowa opłata ( pomijam kwestie opłat związanych z limitami planu)

Odpowiedz

Pomijając limity, ze strony Revoluta nie powinno być opłat, bo to transakcja bez przewalutowania. Niemniej największą zagadką w przypadku wypłat za granicą są ewentualne prowizje ze strony operatora bankomatu – jeśli takowa jest pobierana, to powinieneś zostać o niej poinformowany przed zatwierdzeniem operacji.

Odpowiedz

Jak długo czekamy na kartę ?

Odpowiedz

Nie ma tu reguły. Szacowany czas oczekiwania na kartę podany jest w aplikacji po jej zamówieniu. Ja sam czekałem ledwie kilka dni, ale to było już dawno temu.

Odpowiedz

Byłam klientem tego banku przez kilka lat! unikać i uciekać! raz zablokowali mi aplikację ( jakiś błąd techniczny z ich strony) i nie miałem dostępu do środków przez ponad miesiąc! kontakt z nimi bez dostępu do aplikacji był mega fatalny! Odpisują raz na dwa dni na maila, zadają te same pytania, tak jakby nie czytali co bło w poprzednich mailach! mega nieprofesjonali! kiedy wysttępują problemy z apka, kontak jesdynie przez chat- na któym trwa to godzinami i przełączają cię od jednej osoby do drugiej! mega słabo wygląda obsługa jak coś się dzieje! szkoda czasu i nerwów

Odpowiedz

Witam, dostaję przelewy zza granicy w USD (nie ma możliwości bezpośredniego przelewu na revoluta) na konto osobiste. Ale przewalutowanie na PLN jest strasznie drogie bo to zwykłe konto więc bank pobiera swoje 8-9%.

1. Czy założenie konta walutowego w banku w USD i przelewanie tych USD na subkonto USD w revolucie pobierze jakieś opłaty? Jeśli tak to ile %? Czy on automatucznie wykryje, że przelewam ze zwykłego konta walutowego w USD i doda je do subkonta w USD na Revolucie?

2. Czy przewalutowanie ich w revolucie z USD na PLN wiąże się z kosztami tylko 0,5% od pn-pt i 1% w weekendy do 5000zł?

3. Czy przelanie przewalutowanych pieniędzy na Revolucie z USD na PLN i wysłanie tych PLN z Revoluta spowrotem na zwykłe prywatne konto w banku niewalutowe wiąże się z jakimiś kosztami?

Odpowiedz

1. Tak, należy się spodziewać opłat, ale ze strony banku, z którego wysyłany jest przelew (ze względu na walutę USD jest to równoznaczne ze zleceniem przelewu walutowego). Dodatkowo, biorąc pod uwagę, że byłby to przelew SWIFT, mogą pojawić się koszty banków pośredniczących. Rozwiązaniem mogłoby być podpięcie karty walutowej w USD do Revoluta i zasilanie Revoluta bezpośrednio z karty – wówczas unikamy opłat. I tak, środki powinny trafić bezpośrednio na subkonto w USD.

2. Przewalutowanie w Revolucie nie generuje kosztów poza weekendami oraz w ramach limitu 5000 zł / mies. (dotyczy planów Standard i Plus).

3. Nie, bo przelew w PLN z Revoluta na konto w polskim banku spełnia warunek przelewu lokalnego, a te są bezpłatne.

Odpowiedz

Czy po wyborze planu premium, można później bezpłatnie zmienić na plan standard? Miesiąc planu premium jest za darmo (mam link polecający od znajomego) a wtedy wysyłka karty plastikowej jest bez opłat.

Odpowiedz

Zasady zmiany planu na niższy są opisane tutaj: https://help.revolut.com/pl-PL/help/profile-and-plan/profile-plan/upgrading-my-plan/downgrading-my-plan/

Odpowiedz

Czy komornik może zająć środki zgromadzone na koncie Waszego banku?

Odpowiedz

Nie jesteśmy Revolutem, a jedynie opisujemy jego ofertę :). Jeśli zaś chodzi o zajęcie komornicze, to jest ono trudniejsze, ale nie niemożliwe i takie zajęcia też się zdarzają.

Odpowiedz

czekam na karte barzo dlugo

Odpowiedz

Warto skontaktować się z Revolutem i zapytać o przyczynę.

Odpowiedz

Witam. Mam takie pytanie dotyczące nie tyle konta walutowego, ale samego revoluta. Miałem przez pewien czas tam konto, ale kilka dni temu je zamknąłem. Jednakże ZUS nie zdążył dokonać aktualizacji danych i wysłał na nie świadczenie,Czy w takim przypadku bank obsługujący w revolucie polskie ibany cofnie przelew do banku nadawcy i jaki czas może to trwać?

Odpowiedz

Jeśli nie było okresu wypowiedzenia i Revolut zamknął rachunek, to przelew powinien wrócić do odbiorcy lub trafić na konto techniczne. Najlepiej skontaktować się w tej sprawie z supportem Revoluta.

Odpowiedz

Akurat z nimi nie idzie się skontaktować przez mail, a mając zamknięte konto też straciłem dostęp do apki, do Aion banku, który udostępnia polskie ibany dla revoluta też nie idzie się dodzwonić, a wysyłałem formularz kontaktowy i też już drugi dzień cisza.

Odpowiedz

Nie było okresu wypowiedzenia, konto było zarówno otwierane i zamykane przez aplikację.Standard.Zamkniecie było i od razu mailem dostałem dokument potwierdzający.

Odpowiedz

Niestety mają też podane zagraniczne numery i to utrudnia kontakt, bo połączenie do GB nie jest tanie, a na Litwę do revoluta dzwoniąc odbiera automat i tylko jest możliwość wyboru rozmowy po angielsku lub litewsku.Pierwszy język znam zbyt słabo do "żywej" rozmowy, a drugiego wcale.

Odpowiedz

Z Revolutem można się skontaktować mailowo: [email protected]

W razie czego możesz też spróbować przez formularz: https://forms.revolut.com/058d9447-abe1-4974-a8ad-234dfc2d77b7 -> co prawda jest on przeznaczony do reklamacji, ale skoro inne drogi zawiodą...

Odpowiedz

Dzień dobry

Nie mogę przelać pieniążków z Rvolta na konto polskie pokazuje że zły IBAN ??

Proszę o pomoc

Odpowiedz

Prawidłowy numer konta w formacie IBAN zawiera na początku kod kraju, do którego kierowany jest przelew. Jeśli zlecasz przelew do polskiego banku, dodaj "PL" przed numerem konta.

Odpowiedz

Dzień dobry, czy konto w PLN jest kontem domyślnym? Zakładając ze mam środki w PLN i Euro i płace w Czechach to środki zostaną pobrane z konta w PLN czy Euro?

Odpowiedz

Jeśli na subkoncie w czeskich koronach nie będzie wystarczających środków (lub w ogóle nie otworzysz takiego subkonta), to kwota zostanie pobrana z konta głównego, czyli w PLN (po przewalutowaniu PLN na CZK po kursie międzybankowym). Dopiero, gdy i na koncie w PLN nie będzie wystarczających środków, Revolut "poszuka" ich na pozostałych subkontach w innych walutach.

Odpowiedz

Mam konto w polskim banku w euro. Takie konto podałem swojemu pracodawcy, który robi przelew w euro z revoulta. Do Polski te pieniądze trafiają jako pln i bank odmawia mi zaksięgowania ich na rachunek w euro i odsyła ja do nadawcy jako waluta nie zgodna z numerem rachunku. Kto w takim razie dokonuje przewalutowania tych środków? Bank w Polsce, Revolut czy jakiś bank pośredniczący. Na potwierdzeniu mam barclays bank.

Odpowiedz

W tej sytuacji nie powinno być mowy o przewalutowaniu – przelew w EUR na konto w EUR nie powinien powodować przewalutowania, bo nie zachodzi tu wymiana waluty.

Najbardziej prawdopodobny jest moim zdaniem problem na etapie zlecania operacji przez nadawcę. Być może zlecający powinien skontaktować się z Revolutem i zapytać o przyczynę cofnięcia przelewu. W kontakcie z Revolutem można się odnieść do konkretnej operacji z historii, więc powinni pomóc.

Odpowiedz

Dzień dobry,

Wybieram się w wakacje do Kanady, założyłam konto w aplikacji, zamówiłam kartę Revolt, pytanie czy na miejscu mogę nią płacić w sklepach ? Korzystając z aplikacji i google play?

Wystarczy tylko ze będę miała polskie pieniądze na koncie i samo mi przewalutuje przy płatności?

Odpowiedz

Tak, płacić kartą możesz wszędzie tam, gdzie są one akceptowane. Wystarczą środki w PLN, Revolut sam przewalutuje na właściwą walutę.

Odpowiedz

Czy mając USD na koncie Revolut, przy wypłacie w bankomacie zagranicą(w Kambodży) w ramach darmowego limitu przy odpowiedniej dostępności środków, z konta pobierane są właśnie te dolary (A nie przeliczane w czasie rzeczywistym z PLN)? Pomijam prowizje bankomatu. Dzięki!

Odpowiedz

Nie wiem, jak funkcjonują bankomaty w Kambodży i czy faktycznie wypłacają USD, ale jeśli taki znajdziesz, to tak – operacja powinna obciążyć subkonto w USD.

Odpowiedz

Dzień dobry,

syn jedzie do UK na wycieczkę,

1. proszę doradzić czy zostawić na karcie PLN czy lepiej wykupić Funty?

2. W ogóle czy wyjeżdżając za granicę jeśli tylko ma się na koncie PLN to gdy płacę kartą jest pobierana jakaś prowizja?

3. jeśli dokona płatności w sklepie kartą w sobotę lub w niedzielę to czy będzie naliczana opłata dla obojętnie której waluty?

Z góry dziękuje za odpowiedź

Odpowiedz

Dzień dobry.

1. Nie ma to większego znaczenia. Warunki wymiany waluty w obu przypadkach będą identyczne. Jeśli na subkoncie w GBP nie będzie wystarczających środków, zostaną one pobrane z konta w PLN po przewalutowaniu po kursie międzybankowym (tym samym, który jest stosowany podczas wymiany walut w aplikacji).

2. Nie, nie jest pobierana, o ile mieścimy się w limicie bezprowizyjnego przewalutowania (np. w podstawowym planie Standard to równowartość 5 tys. zł / mies.). Ten sam limit obejmuje zarówno wymianę waluty w aplikacji, jak i płatności kartą w obcych walutach – tu i tu zachodzi przewalutowanie.

3. Tak, prowizja weekendowa zostanie pobrana – w przypadku GBP wynosi ona 1%. Z tego względu warto jednak dokonać wymiany z PLN na GBP najpóźniej w piątek, by w momencie płatności w sobotę i niedzielę nie zachodziła potrzeba przewalutowania. W ten sposób unikniemy prowizji weekendowej.

Odpowiedz

Bardzo dziękuję za informację

Odpowiedz

Czy jest jakaś różnica czy zamówi się Mastercard czy Visę do pakietu standardowego? Rozumiem, że można samemu wybrać? Dziękuję.

Odpowiedz

Z tego co wiem, obecnie Revolut sam narzuca kartę konkretnej organizacji płatniczej i dla klientów indywidualnych (nie biznesowych) z Polski jest to raczej Mastercard. Oczywiście nie ma to wpływu na opłaty czy inne warunki.

Odpowiedz

Dziękuję, ale czy nie ma wpływu na przewalutowanie i ewentualne opłaty pobierane przez bankomaty za granicą?

Odpowiedz

Na przewalutowanie nie, bo Revolut stosuje kurs międzybankowy, a nie kurs Visy / Mastercarda. Co do bankomatów, to też nie wydaje mi się, by mogło to mieć znaczenie – jeśli operator maszyny pobiera prowizję, to ma to związek nie z logiem na karcie, ale z zagranicznym "rodowodem" plastiku.

Odpowiedz

Mi zablokowali przelewy przychodzące bo sprzedawałem trochę na olx i to im si e nie podobało. A przychody w kwocie maks 1000zł miesiecznie uważali za pranie pieniędzy. Przelewy cofali a mi na czacie się tego wypierali.

Odpowiedz

Chciałabym dać znać, że pierwszego dnia w aplikacji widziałam możliwość zamówienia karty Mastercard. Gdy już faktycznie zamawiałam ją po 2 dniach przez aplikację, była do wyboru już tylko Visa. A pocztą fizycznie doszła Mastercard. :D

Odpowiedz

To ciekawe ? Widocznie sam Revolut zakłada, że nie ma to większego znaczenia ?

Odpowiedz

aha i dodam jeszcze, że mój brat zamówił Visę i dostał Visę (adres zamieszkania ten sam co mój i zamawiał kilka dni po mnie), więc oni to chyba wysyłają na chybił trafił :)

Odpowiedz

Witam, posiadam aplikacje nie mogę podpiąć mojej karty wirtualnej do konta Google Pay gdzie mam już podpięta kartę z banku PKO i chce podpiąć kartę wirtualna revolut. Pojawia si komunikat że tej karty nie można używać do płatności zbliżeniowych. Proszę o pomoc Czy jak będę miał kartę fizyczna to problem zniknie?

Odpowiedz

Kartę wirtualną można dodać do Google Pay. Jeśli dodajesz kartę z poziomu aplikacji Google, spróbuj inną drogą – dodaj ją z aplikacji Revoluta (wskaż kartę, wejdź w jej ustawienia i wybierz opcję "Dodaj do GPAy").

Odpowiedz

Odrobinę głupie pytanie, ale wybieram się do USA i potrzebuję karty płatniczej, która jak najbardziej ograniczy moje prowizje i opłaty.

Mam konto walutowe w ING, ale zastanawiam się, jaka opcja wyjdzie mi najkorzystniej w razie, gdyby pieniędzy zabrakło i ktoś z polski miałby mnie wspomóc - wysłanie pieniędzy (pln) na konto ing, przewalutowanie ich na koncie walutowym i dopiero wysłanie ich na konto revolut, czy może otrzymanie pieniędzy bezpośrednio na konto revolut i wymiana waluty tam?

Brzmi to głupio, ale pierwszy raz spotkam się z poza europejskim wyjazdem i troche się boję prowizji, które mogą być naliczane w trakcie...

Dodatkowo drugie pytanie - wypłaty z bankomatów, jak wyglądają tam wypłaty? Czy jeśli przykładowo będę mieć wybraną kwotę USD na koncie revolut będąc w usa, naliczane są jakieś prowizje wypłaty w bankomacie z tej karty? Czy karta debetowa od nich jest wolna od tego typu opłat...

Odpowiedz

Skoro ma to być wyłącznie opcja awaryjna, to osobiście otworzyłabym sobie konto z kartą w takim banku, który ma przewalutowania po kursie MasterCarda/Visy. Nie płacisz wtedy prowizji, a samo przewalutowanie odbywa się po korzystnym kursie wymiany. Ja tak korzystam z konta w pekao i aliora (po włączeniu usługi korzystnego przewalutowania i bezpłatnych bankomatów za granicą) i nie muszę się wtedy bawić w wymianę walut.

Odpowiedz

Dzień dobry ja mam pytanie?

Jakie założyć konto revolutowe aby otrzymywać przelewy w różnych krajach,płacenie kartą w sklepach i wypłacać z bankomatu??

Odpowiedz

Proces zakładania rachunku został opisany wyżej, w sekcji "Zakładanie konta w Revolucie".

Odpowiedz

Dzień dobry. Po założeniu konta jako domyślną walutę mam pln. W pln pokazuje mi ceny akcji, krypto itd. Gdzie mogę zmienić na eur? Dziękuję

Odpowiedz

Dzień dobry, mam na koncie PLN i EURO, czy będąc w strefie euro płacę w euro, ktore jest pobierane z kwoty ,którą mam w euro czy w pln, ktore jest przeliczane na euro?

dziękuję

Odpowiedz

Pierwszeństwo ma waluta transakcji. Jeśli na koncie w EUR będziesz miała wystarczające środki, to przy płatności w EUR odpowiednia kwota zostanie pobrana właśnie z konta w tej walucie.

Odpowiedz

A jednak płacąc za zakupy w internecie kartą wirtualną, bez wcześniejszego monitu zostały przewalutowane złotówki zamiast wydane zakupione wcześniej Euro. Kwota transakcji była mniejsza niż dostępne na koncie EUR czy PLN. Jak w przyszłości można być pewnym, że zostanie wydane dostępne na koncie EUR zamiast automatycznego przewalutowania PLN przez Revolut?

Odpowiedz

Nie wiem, dlaczego tak się stało. Jest to sprzeczne z moimi doświadczeniami i tym, co pisze sam Revolut: https://help.revolut.com/pl-PL/help/card-payments-withdrawals/getting-started-with-card-payments/which-currency-balance-will-be-deducted-for-spending

Sugeruję zapytać Revoluta o wyjaśnienie sytuacji.

Odpowiedz

Dzień dobry, mam założone konto oszczędnościowe w Revolucie. Wygenerowałam z niego wyciąg za zeszły rok. Jednakże nigdzie nie mogę znaleźć informacji, w którym miejscu w PIT-38 muszę wpisać kwotę przychodu z lokaty.

Odpowiedz

W dowolnym generatorze PIT powinna być pozycja "odsetki od środków na rachunkach bankowych" czy coś w tym stylu. Revolut podaje wypłacone odsetki, wiec nie ma z tym problemu.

Odpowiedz

Witam . Czy Revolut oferuje zwykła karte platnicza ? A nie debetowa czy kredytowa .

Odpowiedz

Revolut oferuje kartę debetową z opcją wielowalutową (jeśli posiadasz konta w różnych walutach).

Odpowiedz

Witam, czy będąc w Holandii/ UK mogę założyć konto z holenderskim/ angielskim IBAN jeśli na doładowanie podam polskie konto i polski dowód, a tylko adres zamieszkania i do wysyłki w Holandii lub Anglii? W jaki sposób sprawdzają zameldowanie w tych krajach? Czy jeśli założę konto w Anglii to mogę potem jak pojadę do Holandii drugie tam założyć i mieć dwie karty z różnymi numerami lokalizacji i walutami głównymi?

Odpowiedz

Konto główne (lokalne) ma się tylko jedno i jest ono uzależnione od danych podanych podczas rejestracji. Nie można posiadać dwóch różnych profili z osobnymi kontami głównymi i kartami.

Co do pozostałych kwestii, to żadnej pewności nie mam, jedynie przypuszczenia. A więc, jeśli zadeklarujesz zagraniczny adres zamieszkania, a zweryfikujesz się polskim dowodem osobistym, to weryfikacja może być utrudniona. Spodziewałbym się, że Revolut poprosi o dodatkowy dokument potwierdzający adres (są instytucje – fintechy i banki mobilne – gdzie wystarczy do tego kopia rachunku za media, na którym widnieje taki adres) – ale podkreślam, że to tylko przypuszczenia.

Na Twoim miejscu spróbowałbym mimo wszystko przejść proces rejestracji i zobaczyć, co się stanie. W najgorszym razie założenie konta po prostu nie będzie możliwe przez nieudaną weryfikację.

Odpowiedz

Dziękuję za szybką odpowiedź.

Odpowiedz

Mam konto nie mam karty innego konta też nie mam jak mam zamówić kartę standard?

Odpowiedz

Przez aplikację, w zakładce Karty (opcja Zamów kartę). Tam wybierz Fizyczna karta debetowa i opcję Standard.

Odpowiedz

Wiem ale jak mam ja opłacić ? Jest opcja przez konto ale ja go nie mam jak mam zapłacić żeby ją otrzymać?

Odpowiedz

Na koncie Revolut (musisz je posiadać, bez niego nie ma możliwości zamówienia karty) powinnaś posiadać środki niezbędne do opłacenia karty. Kwota zostanie automatycznie pobrana.

Niestety, na konto Revolut nie można wpłacić gotówki, konieczny jest wpływ z konta bankowego (lub karty). Jeśli, jak rozumiem, nie masz konta w żadnym innym banku, to pozostaje przelew od kogoś bliskiego.

Odpowiedz

Cześć, mam problem z przelewem do Szwecji potrzebny numer konta, a na fakturze mam tylko Iban i SWIFT.?

Odpowiedz

Bez numeru konta nie da się dokonać przelewu, niestety więcej tu nie poradzimy..

Odpowiedz

Cześć,

mam pytanie. Posiadam dwa konta ne rewolucie PLN i USD.

Chciałem wpłacić na konto USD dolary bezpośrednio z konta dolarowaego mojego baku i później za granicą płacić kartą bezpośrednio dolarami.

Jak ustawić kartę wirtualną żeby pobierała z konta dolarowego a nie z złotówkowego ?

Odpowiedz

Niczego nie musisz ustawiać. Jeśli na koncie w USD będą potrzebne środki, to w przypadku płatności w USD zostanie obciążone konto właśnie w tej walucie.

Tu potwierdzenie: https://help.revolut.com/pl-PL/help/card-payments-withdrawals/getting-started-with-card-payments/which-currency-balance-will-be-deducted-for-spending

Odpowiedz

Dzień dobry.

Z tego co się orientuję, w darmowym planie płaci się za wysyłkę karty fizycznej. Mam jednak pytanie: Co w przypadku gdy upłynie termin ważności karty i zostanie ona wznowiona? Pobierają znowu opłatę za wysyłkę czy też płaci się tylko raz za pierwszą? Z jakim terminem ważności wydawana jest karta Revolut w planie standard?

Odpowiedz

Moja karta została wydana na 5 lat i nie sądzę, by posiadany plan miał tutaj jakieś znaczenie. Co do wznowienia karty, to jest ono darmowe w przypadku wysyłki do większości krajów (w tym do Polski), o ile wybierzemy standardową opcję dostawy.

Odpowiedz

Witam. Czy zakladajaąc konto w UK moge podac polski adres do wyslania karty?

Odpowiedz

Tak, możesz. Niezależnie od adresu podanego podczas rejestracji Revolut poprosi o jego potwierdzenie przy okazji zamawiania karty – jeśli chcesz podać inny adres do wysyłki, możesz to zrobić.

Odpowiedz

Witam

Czy trzeba podać dane swojej innej karty i cvc ? Ktoś przecież może dzięki tym danym dokonywać niezliczonych płatności ? Czy to bezpieczne ?

Odpowiedz

Te dane są niezbędne, by karta mogła służyć do zasilania Revoluta. Takie same informacje są wymagane chociażby przez sklep internetowy, gdy chcemy zapłacić kartą. Oczywiście przy podawaniu danych karty należy co do zasady zachować ostrożność, ale w tym przypadku nie ma się czego obawiać.

Jeśli jednak nadal nie jesteś przekonana, pamiętaj, że konto w Revolucie możesz zasilić również przelewem bankowym.

Odpowiedz

Dzień dobry, jak myślicie- czy podpięcie do Revoluta karty wielowalutowej z Alior Kantoru (zasilonej w USD) spowoduje, że bez dodatkowych przewalutowań będzie można zasilić Revoluta dolarami?

Odpowiedz

Osobiście zdarzyło mi się zasilić Revoluta kartą do konta w euro i przewalutowania nie było. Zakładam, że z kartą wielowalutową powinno być podobnie, trzeba tylko pamiętać o wskazaniu w aplikacji Revoluta USD jako tę walutę, którą chcemy wpłacić z karty.

Dla pewności możesz najpierw spróbować wpłacić stosunkowo niewielką kwotę, by sprawdzić, czy wszystko zadziałało bez przewalutowania.

Odpowiedz

hej, mam pytanko aby się upewnić: w planie Standard nie zapłacę nic za przelew przychodzący w USD tak? I później wymiana na PLN darmowa też ale do 5k zł miesięcznie racja?

Odpowiedz

W przypadku przelewu, którego walutą jest USD, opłata zależy od opcji kosztowej wskazanej przez nadawcę. Do tego dochodzą koszty banków pośredniczących, więc na konto w Revolut ostatecznie trafi prawdopodobnie kwota niższa od tej, która została wysłana.

Co do warunków wymiany waluty, to masz całkowitą rację.

Odpowiedz

To moze doprecyzuje: przelew USD z kantora walutowego Alior Banku (rachunek USD) na Revoluta. Tutaj od razu drugie pytanie: lepiej na polski numer rachunku revolut (lokalny) czy SWIFT (iban Litewski)

Odpowiedz

czy juz wgl nie oplaca sie na revoluta tylko w kantorze wymienic od razu?

Odpowiedz

Tak, chyba skłoniłbym się do tego wniosku...

Rzecz w tym, że gdy zlecasz przelew w USD, to pochodzenie banku wyjściowego i wejściowego właściwie przestaje mieć znaczenie – taka operacja zawsze będzie klasyfikowana jako przelew SWIFT. Jeśli natomiast już w Kantorze Aliora wymienisz USD na PLN, a następnie przelejesz PLN na Revoluta, to dzięki polskiemu nr IBAN w Revolucie będzie to zwykły, darmowy przelew.

Odpowiedz

Dzień dobry.

Potrzębuję wykonać przelew do Tajlandi w kwocie 15000 BAT w tym/przyszłym tygodniu, a następnie w kwietniu na miejscu, w Tajlandii, zapłacić kwotę ok. 96000 BAT. Czy przelew z konta Revolut i płatność kartą Revolut na miejscu to najlepsza opcja? Z jakimi kosztami/prowizjami mogę się liczyć zakładając, że będzie to konto Standard (jest to jednorazowa potrzeba, więc preferowałbym raczej darmowe konto)? Z góry dziękuję.

Odpowiedz

W przypadku bata tajlandzkiego możesz się spotkać z prowizją za przewalutowanie – ta waluta jest wyjątkiem w Revolucie i niestety każda wymiana na THB obarczona jest prowizją (1% od pon. do pt. oraz 2% w weekendy). Do tego w planie Standard trzeba doliczyć 0,5% za przewalutowanie nadwyżki ponad limit 5000 zł / mies.

Ponadto za przelew z konta Revolut do banku w Tajlandii zostanie pobrana opłata, a jej wysokość poznasz przed zleceniem transferu.

Odpowiedz

Dziękuję bardzo za odpowiedź.

Odpowiedz

Mam do zapłaty jakąś nie wielką kwotę za obsługę czy revolut sam sobie zabierze czy muszę zrobić jakiś dodatkowy przelew?

Odpowiedz

Nie jestem pewien, co kryje się pod "za obsługę", ale jeśli masz na koncie środki niezbędne do uiszczenia opłaty, to raczej powinna ona zostać pobrana z dostępnego salda.

Odpowiedz

Witam czy karta z banku zostanie wysłana

Odpowiedz

Tak, fizyczna karta jest wysyłana pocztą, nie ma innej możliwości. To samo dotyczy wysyłki nowej karty w sytuacji, gdy upływa termin ważności dotychczasowego plastiku.

Dane do wysyłki podajesz w momencie zamawiania karty. Z kolei karta z nowym terminem ważności jest wysyłana automatycznie na adres wskazany w danych profilu klienta.

Odpowiedz

Witam czyli miesięcznie mogę wyplacac tylko 1600zl nie można więcej wypłacic?

Odpowiedz

W planie Premium taki jest limit bezpłatnych wypłat. Jeśli wypłacisz więcej, od nadwyżki Revolut pobierze prowizję 2%, min. 5 zł.

Odpowiedz

Można, choć już nie za darmo. W taryfie Premium limit bezpłatnych wypłat w miesiącu to rzeczywiście 1600 zł (lub równowartość), a od nadwyżki ponad tę kwotę zostanie pobrana prowizja w wysokości 2%, min. 5 zł.

Na przykładzie, jeśli w jednym miesiącu wypłacisz 2000 zł, to prowizja wyniesie 2% * (2000 - 1600) = 2% * 400, czyli 8 zł.

Odpowiedz

Witam, zamówiłem fizyczną kartę Revolut, wymagana jest płatność. Dlaczego aplikacja mi nie pobierze wymaganej kwoty z konta , tylko wymaga płatności inną kartą lub g-pay ? Wyświetla mi płatność 10 z salda i 18 zł inną płatnością . Posiadam środki pieniężne na Revolucie .

Odpowiedz

Kartę zamawiałem już dawno temu, ale o ile pamiętam, najpierw zasiliłem Revoluta z poziomu dodanej karty płatniczej, a później cała należność za wysyłkę plastiku została pobrana z salda na koncie Revolut. Trudno mi stwierdzić, dlaczego na Tobie wymusza skorzystanie również z innego rodzaju płatności, na Twoim miejscu zapytałbym o to na czacie w aplikacji.

Odpowiedz

Otrzymałem nową kartę kredytową z mojego banku. Próbuję wprowadzić dane tej karty ale aplikacja w telefonie stale mi je odrzuca ( "Nie udało się zaktualizować danych karty"). W czym tkwi problem?

Odpowiedz

Czy Revolut domaga się weryfikacji karty? Odbywa się ona przy użyciu 4-cyfrowego kodu:

Może zamiast aktualizować dane karty najpierw usuń nieaktywną kartę, a potem dodaj nową?

Odpowiedz

Dzień dobry, mam w Revolut środki w USD, czy przesyłając je z Revolut na konto w USD, ale w Banku z polskim numerem rachunku zapłacę jakąś dodatkową opłatę?

Odpowiedz

Tak, taki przelew prawdopodobnie będzie obciążony opłatą, gdyż ze względu na walutę nie spełnia on warunku przelewu lokalnego. Wysokość opłaty najłatwiej sprawdzisz przy próbie zlecenia przelewu.

Odpowiedz

dziękuję bardzo za odpowiedź

Odpowiedz

Dzień dobry,

Prosze o informacje, czy w przypadku posiadania karty wirtualnej i podstawowego planu revolut, obowiazuje limit jednorazowej kwoty w przypadku platnosci taka karta? Wiem, ze mozna ustawic sobie miesieczny limit wydatkow. Aleczy kiedy chce zaplacic np za hotel 700EURO jednorazowo (dyponujac oczywiscie takimi srodkami na koncie) moge takiej transakcji dokonac? W bankach okreslamy sobie limity takich transakcji jednorazowych i dziennych np, czy w revolut rowniez? Jesli tak to w jaki sposob - nie potrafie znalezc odpowiedzi. Bede wdzieczna za pomoc

Odpowiedz

W Revolucie stosowany jest wyłącznie limit miesięczny i to tylko pod warunkiem, że sami go sobie określimy. Nie ma limitu pojedynczej transakcji.

Odpowiedz

Dzień dobry!

Robiłam przelew z polskiego konta na Hiszpańskie konto Revolut. Gdy Robiłam przelew dostałam informację, iż środki wyjdą 9.01 z konta i dotrą na konto Revolut 11.01. Środki zostały ściągnięte ale na Revolut ich nie ma. Ile czeka się na zaksięgowanie przelewu zagranicznego na Revolut?

Dziękuję

Odpowiedz

To zależy przede wszystkim od rodzaju przelewu, na realizację przelewu SWIFT czeka się dłużej niż przelewu SEPA. Zasady i czas realizacji przelewów walutowych są te same dla wszystkich banków uczestniczących we wspomnianych systemach, więc to, że czekasz na zaksięgowanie środków akurat w Revolucie, nie ma w tej sytuacji większego znaczenia.

Skoro środki miały dotrzeć dzisiaj, to poczekajmy, bo 11.01 jeszcze trwa ?

Odpowiedz

Dzień dobry. Mam polskie konto Revolut. Niedługo rozpoczynam pracę w Holandii. Czy tamtejszy pracodawca może przelewać wypłatę na to konto w euro? Czy zarówno w Holandii mogę korzystać z konta (przelewy) oraz z karty (płatność, wypłaty z bankomatu)? Czy będę ponosić za to dodatkowe opłaty? Czy wystarczy do tego konto standard?

Odpowiedz

Nie ma przeszkód, by korzystać z konta i karty w Holandii i otrzymywać na konto wynagrodzenie w euro czy jakiejkolwiek innej walucie. Co do opłat, to w Holandii będą Cię obowiązywały te same warunki i limity związane z planem Standard, co w Polsce.

Odpowiedz

Witam. Chcę założyć konto bankowe w Revolut i wpłacić na nie pieniądze ze sprzedaży nieruchomości (ok. 300.000 zł).

Są to pieniądze na zakup innej nieruchomości.

Pytanie moje jest następujące:

Czy zgromadzone na koncie standard środki mogę przelać jednorazowo na dowolne konto bankowe w Polsce (wskazane przezemnie)? Bez żadnych konsekwencji typu prowizja czy inne opłaty.

Odpowiedz

W teorii wszystko powinno się udać. Przelewy z konta głównego w Revolucie (zgodnego z miejscem zamieszkania, a więc zakładam, że w PLN) na konto w polskim banku są uznawane za przelewy lokalne, które nie generują opłat ani nie wymagają przewalutowania.

Jeśli gdzieś może wystąpić problem, to spodziewałbym się, że może on wynikać z wysokiej kwoty planowanego przelewu. Revolut informuje, że:

Do tego dochodzi – obserwowana w przypadku większości banków mobilnych i fintechów – ostrożność (by nie powiedzieć nadgorliwość) w weryfikowaniu transakcji. Zdarza się, że wykonanie transakcji uznanej za nietypową skutkuje wręcz blokadą konta. Na Twoim miejscu, z uwagi na kwotę przelewu, zapytałbym w Revolucie, czy taki przelew będzie możliwy i zdecydowałbym się na taką operację jedynie wtedy, gdy odpowiedź będzie pozytywna i przekonująca.

Odpowiedz

Jeżeli te środki gromaadziłaś na koncie Revolut ,podałaś przy weryfikacji skąd będą wpływać pieniądze to nie ma problemu.Lecz jeżeli chcesz przelać taką sumę na świeżo założone konto Revolut Nie ryzykowabym.Mogą zostać wstrzymane.

Ps-Nie rozumiem połowy zapytań użytkowników konta ,wszystko pisze jasno i wyraźnie ale widocznie 1% czyta .

Odpowiedz

Dzień dobry czy w koncie revolut jest możliwość wypłaty pieniędzy w euro

Odpowiedz

Oczywiście, Revolut pozwala na wypłatę gotówki w dowolnej walucie wydawanej przez konkretny bankomat. Będąc np. w Niemczech wypłacisz euro bez problemu.

Odpowiedz

Witam założyłam konto w walutowe w revolut i zniknęły mi wszystkie pieniądze Co w tej sytuacji mam zrobić?

Odpowiedz

Nie jest możliwe, by założenie konta lub kont w walucie obcej spowodowało pobranie jakiejkolwiek opłaty. Jeśli nie dysponowałaś środkami, powinny one zostać na koncie, na którym pierwotnie się znajdowały (domyślam się, że na tym w PLN). Na ekranie głównym w aplikacji możesz wskazać, które konto ma być wyświetlane, dzięki czemu sprawdzisz, ile masz pieniędzy na każdym z nich.

Jeśli z jakiegoś powodu środki rzeczywiście zniknęły, to powinien zostać po tym ślad w historii transakcji.

Odpowiedz

No właśnie są ślady transakcji na jakieś ukraińskie konta pobrano pieniądze z mojego konta przez aplikację

Odpowiedz

Nie wygląda to dobrze... na Twoim miejscu zgłosiłbym sprawę Revolutowi.

Odpowiedz

Ale gdzie to zgłosić?

Odpowiedz

Najlepiej na czacie w aplikacji, to najszybsza forma kontaktu. Powinnaś uzyskać tam informację w sprawie ewentualnych dalszych kroków.

Odpowiedz

Piszesz o zaistiaej sytuacji ,wysyłasz screena i zaatwią sprawę.Miałem sytuacje że pobrano mi z konta około 3 transakcje w kwocie 34eur,9eur i 6 coś.Zauważyłem to po ok 1 mc.Zgłosiłem Pieniądze zwrócono.Usunięto z Historii niby subskrybcja ale niechciana.Nie mam problemu od tamtej pory.Pozdrawiam

Odpowiedz

Dzień dobry .Mam założone konto revolut w uk czy moge przebywając w uk placic rachunki w pl ,jeśli tak czy będę ponosić jakieś oplaty .

Odpowiedz

Jeśli posiadane przez Ciebie konto, jak rozumiem, jest brytyjskie i nie ma polskiego IBAN-u, to przelewy na konta w polskich bankach będą traktowane jako zagraniczne – co za tym idzie, będą generowały koszty, których wysokość będzie wyświetlana w aplikacji przed zleceniem transferu.

Odpowiedz

Mam problem z tym ,ze nie moge wprowadzic nowej karty debetowe z Barclays (stara stracila termin waznosci). Chodzi o kod pocztowy do rozliczen karty debetowej. Probowalem z kodem oddzialu najblizszego zamieszkaniu, kodu siedziby glownej Londyn, kodu miejsca zamieszkania .Nic w aplikacji Revolut nie przechodzi. Nie pamietam co wprowadzilem przy poprzedniej starej karcie ale zadzialalo. Prosze o podpowiedz. Jerzy.

Odpowiedz

W takiej sytuacji najlepszym rozwiązaniem będzie kontakt z supportem Revoluta w aplikacji.

Odpowiedz

Dziekuje za odpowiedz. Probowalem z supportem Revoluta ale nie bardzo pomogli. Sugerowali innych metod doladowania karty czyli Google pay lub przelewu z Barclaysa ale przypieta karta byla najwygodniejsza. Przy okazji : jakich moich danych z Revoluta uzyc w przelewie z Barclaysa czy nr. karty debit czy innych danych. Kontakt z Barclaysem w sprawie uzyskania kodu bardzo trudny, ostatnio oczekiwalem na konsultanta ponad 30 minut i stracilem 10 funtow na polaczenie z O2 (operator sieci telef). Bardzo prosze o podpowiedz. Pozdrawiam Jerzy.

Odpowiedz

Jeśli chcesz zlecić przelew z Barclays na konto w Revolut, musisz operować numerem rachunku, a nie karty. W przypadku zasilenia bezpośrednio z karty nie jestem w stanie pomóc, bo wygląda na to, że problem leży po stronie Barclaysa.

Gdyby nie udało się rozwiązać tego problemu, to sugestia Revoluta, by spróbować metody zasilenia przez Google Pay, wydaje się rozsądna.

Odpowiedz

Dziekuje za odpowiedz. Bede probowal. Pozdrawiam Jerzy.

Odpowiedz

Dzień dobry,

Czy jak złoże u Państwa konto i będę chciała uzyskać kartę fizyczną czy jest możliwość wysłania karty na adres niemiecki? A jeśli tak to ile trwa dostarczenie tej karty?

Odpowiedz

Dla jasności, my nie otwieramy ani nie prowadzimy kont, jedynie prezentujemy ofertę Revoluta ?

Wysyłka do Niemiec jest możliwa. Po otwarciu konta, gdy podamy dane do wysyłki fizycznej karty, aplikacja wyświetli przewidywany czas dostawy.

Odpowiedz

Witam mam konto Revolut w belgi czyli konto euro czy jak zrobienpod konto w zelówkach czy komornik z Polski zajmie konto ,konto byli założone w belgi na belgijski dowod

Odpowiedz

W tym przypadku mówimy o koncie zagranicznym, czyli takim, które nie wchodzi do systemu OGNIVO. Nie chciałbym jednak wprowadzić w błąd jednoznacznym stwierdzeniem, że taki rachunek nie może podlegać zajęciu.

Odpowiedz

Witam. Mam dodatkowe pytanie, czy to konto jest widoczne dla urzędu skarbowego i czy w związku z tym może zająć konto?

Odpowiedz

Tak, może być widoczne i może podlegać zajęciu. Aion Bank, który w PL zapewnia Revolutowi konta z polskim nr IBAN, uczestniczy w systemie wymiany informacji o rachunkach OGNIVO.

Odpowiedz

Dzień dobry,jak mogę oddać kartę oraz zamknąć konto .lokalizacja UK.

Odpowiedz

Lokalizacja nie ma w tym przypadku znaczenia. Dyspozycję można złożyć w aplikacji, szczegółowa instrukcja jest dostępna tutaj: https://help.revolut.com/pl-PL/help/profile-and-plan/closing-account

Karty nie musisz nigdzie zwracać, po zamknięciu konta po prostu staje się ona nieaktywna.

Odpowiedz

Dzień dobry. Mam w Revolut konto w PLN oraz w EUR.

Będąc za granica i płacąc w walucie Euro, środki zostaną automatycznie pobrane z konta walutowego?

Nie ma potrzeby ustawiać i wyświetlać w aplikacji konkretnego konta jako pierwsze ?

dziękuje za odp.

Odpowiedz

Niczego nie musisz ustawiać. Obciążone zostanie konto w walucie, w której dokonujesz płatności (w Twoim przypadku w EUR), a jeśli nie będzie na nim wystarczających środków, to Revolut pobierze kwotę po przewalutowaniu z konta podstawowego (w PLN).

Odpowiedz

Czy użytkownik karty Revolut przy wypłacie gotówki z bankomatu za granicą płaci prowizję? I jeśli tak czy są banki, których bankomaty nie naliczają żadnej prowizji. Mam na myśli zachowanie limitu, wg którego Revolut nie nalicza dodatkowych opłat.

Odpowiedz

Niezależnie od Revoluta prowizję może pobrać operator maszyny – jest to niestety powszechne zjawisko w przypadku, gdy bankomat identyfikuje kartę jako zagraniczną.

Osobiście zawsze, gdy byłem za granicą, starałem się unikać wypłat z bankomatów. Chyba za każdym razem wiązało się to z mniejszą lub większą prowizją operatora. Nie były to może kwoty, które robiły dużą różnicę w kontekście pilnej potrzeby posiadania gotówki, ale fakt – w praktyce o całkowicie darmową wypłatę z zagranicznego bankomatu jest dość trudno (niezależnie od banku, który wydał nam kartę).

Odpowiedz

Mam otwarte pare kąt walutowy i jest do każdego konta jeden numer kąta dlaczego a chcałby zeby wpływało wynagrodzenie

Odpowiedz

To dlatego, że z technicznego punktu widzenia jest to jeden rachunek, który tylko dla wygody klienta jest dzielony – już w aplikacji Revoluta – na "subkonta" w poszczególnych walutach. Możesz bez obaw posługiwać się tym numerem konta, a następnie wymieniać środki na tę walutę, która jest Ci w danej chwili potrzebna.

Odpowiedz

Czy jak chcę przelać dolary na konto revolut z którego dotychczas korzystałam w PLN to muszę zakładać osobny rachunek?

Odpowiedz

Nie ma takiej potrzeby, przelew zasili konto w złotych. Jeśli jednak chciałabyś operować dolarami, to konieczne będzie założenie subkonta w USD i wymiana waluty z PLN na USD.

Odpowiedz

Czy jest możliwość otrzymania przelewu na konto revolut od osoby prywatnej z kraju spoza strefy Euro- Zjednoczone Emiraty Arabskie. Jakie opłaty poniesie nadawca. Czy muszę rozliczyć takie wpływy?

Odpowiedz

Jak najbardziej, na konto w Revolucie mogą wpływać przelewy z całego świata w takim samym stopniu, jak na konto w każdym innym banku. Koszty mogą być jednak różne, bo są uzależnione od opłat pobieranych przez bank nadawcy oraz wybranej opcji kosztowej.

Odpowiedz

Czesc

czy moge zasilic revoluta w euro z eurokonta i placic nim w paypal bez przewalutowania?

Odpowiedz

Jeśli użyjesz karty Revolut podpiętej do PayPala, to w momencie wykonywania transakcji w EUR powinno zostać obciążone konto w EUR (o ile masz na nim odpowiednie środki). Nie zachodzi wówczas przewalutowanie.

Odpowiedz

Czy oby napewno? Dodajac karte revolut do paypal pojawila mi sie informacja ze "Podczas korzystania z tej karty PayPal użyje tej waluty: „GBP”. Czy wobec tego nie zajdzie podwojne przewalutowanie ? Albo nawet potrójne:) Mając na revolut srodki w EUR (a domyslnie dla paypal waluta wystawcy karty to GBP), i placąc tą kartą w zagranicznym sklepie za przedmiot w EUR - wybieram "przelicz weglug waluty wystawcy karty" nie przeliczy mi tego jakos fikusnie ?

Odpowiedz

A moze po prostu lepiej zasilic revolut w PLN i wybierajac "Przelicz wedlug wystawcy karty" i wtedy paypal pobierze odppwiednią kwote z revoluta ktory zamieni złotowki na żądaną kwotę transakcji w EUR??

Odpowiedz

Po dodaniu karty do PayPal możesz sama wskazać w portfelu jej walutę. Przed zakupem zmień ją na tą, która będzie zgodna z walutą transakcji:

Odpowiedz

W PayPalu poprzez kontakt z supportem możesz ustalić w jakiej walucie jest karta. Nie chcesz przewalutowania paypala:)

Odpowiedz

dzień dobry,

czy kartą <18 można płacić zagranicą, np w EURO?

Odpowiedz

Tak, jest to możliwe. Płatności w innej walucie niż waluta konta (w przypadku kont Junior jest ona identyczna z walutą głównego konta opiekuna) zostaną przewalutowane wg zasad stosowanych przez Revolut.

Odpowiedz

Witam,

W Revolucie mam zasilone konto w PLN i w HRK. Po płatności w sklepie w Polsce pobrało kasę z konta w kunach, przeliczyło i zrealizowało płatność.

Dlaczego ? Revolut nie "widzi" w jakim kraju realizuje się płatność ? Czy może ustawienie konta aktywnego powoduje, że w pierwszej kolejności pobiera pieniądze z niego ?

Odpowiedz

W teorii w pierwszej kolejności powinno zostać obciążone konto w walucie, w której realizowana jest płatność – oczywiście pod warunkiem, że znajdują się na nim odpowiednie środki. Ustawienie w danym momencie konkretnego rachunku jako tego, które jest widoczne na ekranie głównym w aplikacji, nie powinno mieć żadnego znaczenia.

Dopiero w dalszej kolejności Revolut próbuje ściągnąć pieniądze z konta w walucie "podstawowej" (zgodnej z adresem zamieszkania użytkownika).

Rozumiem, że jesteś pewny, że na koncie w PLN były wystarczające środki? Jeśli tak, warto spróbować wyjaśnić sprawę na czacie.

Odpowiedz

Witam, czy mogę z polskiego konta przelać środki na konto Revolut, wymienić tam na euro i przelać z powrotem wymienione euro na konto walutowe w polskim banku w celu wypłaty? Czy wiąże się to z jakimiś opłatami?

Odpowiedz

A czemu nie chcesz zostawić EUR w Revolucie? Przez opłaty?

Odpowiedz

Witam, mam pytanie... Dostałem drugą kart, której nie zamawiałem. W mojej aplikacji nie widnieje ta karta. Czy mogła zostać założona przez osoby trzecie? Jak to sprawdzić? Nigdzie nie potrafię znaleźć telefonu kontaktowego.

Odpowiedz

A karta jest na Twoje dane? Co na to support?

Odpowiedz

Revolut ostatnio wysyła nowe karty użytkownikom, o czym informował (np. w powiadomieniach z aplikacji). Sam taką dostałem, była w dość dziwacznie złożonej kopercie ? Nie ma się czym martwić. Kartę trzeba aktywować, w aplikacji znajdziesz PIN, który możesz potem zmienić w bankomacie.

Odpowiedz

Hej, konto w revolucie mam nuż od paru lat, ale w tym roku pojawił się pewien problem. Revolut wymienia bezpłatnie stare karty na nowe. zamówiłam już dwie karty i żadna nie doszła. nie w iem czy to problem po ich stronie czy problem poczty polskiej. Konsultanci nic niewiedzą. chciałam się dowiedzieć z jakiego adresu wysłana została karta, ale otrzymałam odpowiedź, że te informację są zastrzeżone. Czy ktoś z Państwa miał podobną sytuacje?

Odpowiedz

Do mnie niedawno karta dotarła bez problemu. Jesteś pewna, że masz podany w Revolucie aktualny adres zamieszkania?

Odpowiedz

Witam

Odradzam korzystanie z tego Banku. W piątek 8 lipca o 13,16 wpłynął mi przelew na 800 zł i do dnia dzisiejszego nie mogę dostać się do tych pieniędzy ponieważ są zablokowane przez bank, (ponoć) konsultacji (dla mnie boty) twierdz że przelew jest sprawdzany i weryfikowany już 6 dzień i nie potrafi mi wytłumaczyć dla czego i ile to potrwa. Przelew był z polskiej firmy z polskiego banku na konto revolut w walucie polskiej.

Odpowiedz

Blokowanie niektórych transakcji to praktyka sporej części banków mobilnych i fintechów (Revolut nie jest wyjątkiem). Swego czasu pojawiały się zarzuty o ich wykorzystywanie do przestępczej działalności, a wraz z nimi – presja na stosowanie systemów zapobiegania takim praktykom. Wydaje się, że o to właśnie może chodzić w Twoim przypadku.

Oczywiście nie podejrzewam Cię o udział w podejrzanych transakcjach ? Takie blokady po prostu się zdarzają, bo systemy są zawodne i cierpią na tym również uczciwi użytkownicy. Niewiele można z tym zrobić poza oczekiwaniem na odblokowanie środków.

Może jednak być tak, że przyczyna blokady jest zupełnie inna. Z "żywym" pracownikiem na czacie można porozmawiać, wpisując hasło "live agent" – spróbuj, może tak uda się wyjaśnić sprawę.

Odpowiedz

Mam złotówki na koncie i chcę przelać pieniądze do Grecji na konto greckie, żeby otrzymali w euro czy będzie problem oraz jaka prowizja

Odpowiedz

Wystarczy w Revolucie przewalutować środki z PLN na EUR, a następnie zlecić przelew SEP. Revolut nie pobiera prowizji za tego rodzaju transfer (a nawet jeśli, to wyświetli wszystkie opłaty przed ostatecznym zleceniem operacji).

Odpowiedz

Czy pracując w Szwajcarii i mając tutaj konto w tutejszym banku mogę Revolut podpiąć do tego konta aby wykonywać przelewy międzynarodowe?

Odpowiedz

Nie ma przeszkód, by wykonywać przelewy z konta w Szwajcarii na Revoluta i odwrotnie.

Natomiast co do "podpięcia", to wchodzi w grę dodanie karty od szwajcarskiego banku do Revoluta w celu szybkiego zasilania tego drugiego środkami.

Odpowiedz

Pytanie: czy można założyć (korzystać) z konta Revolut przy użyciu tradycyjnego telefonu komórkowego (np. Nokia) - nie smartfona.

Odpowiedz

Niestety nie, już do samej rejestracji potrzebne jest pobranie aplikacji na smartfona.

Odpowiedz

Czy dziecku, które ukończyło 17 lat można założyć Revoluta takiego jak dla dorosłych, aby mogła za granicą płacić w innych walutach ?

Odpowiedz

Niestety, musi poczekać do 18-tki... Otwarcie samodzielnego konta wymaga posiadania dokumentu tożsamości potwierdzającego pełnoletność.

Odpowiedz

Witam.

Chciałam wpłacić pieniądze na australijskiego brokera. W jaki sposób moge to zrobić.? W jaką zakładkę, gdzie konkretnie powinnam wejść, żeby zrobić to prawidłowo? Czy mogę poprosić o pomoc? Pozdrawiam

Odpowiedz

Nie wiem, z jakiej metody wpłaty na rzecz brokera chcesz skorzystać, ale jeśli pytasz o przelew, to w opcjach swojego konta w Revolucie powinnaś widzieć Przelew (w aplikacji oznaczone jest to ikonką strzałek). Tam wybierz Przelew międzynarodowy (skoro mowa o transferze do Australii), a następnie wskaż Australię jako kraj docelowy. Revolut samodzielnie przeliczy walutę, jeśli jest taka konieczność, a także wyświetli koszt własnej prowizji jeszcze przed zleceniem.

Odpowiedz

Dzień dobry, córka wyjeżdża na roczne stypendium do Japonii. Czy chcąc wspomóc ją finansowo, będę mogła przelać złotówki na jej konto w Polskim banku, a ona będzie mogła z tych pieniędzy zasilić swoje konto Revolut w Japonii? Czy będzie mogła wypłacać jeny z japońskiego bankomatu (Japonia wciąż stawia na gotówkę, w wielu miejscach nie ma możliwości płatności kartą), jaka jest prowizja za wypłatę z bankomatu?

Odpowiedz

Oczywiście, jeśli córka doda do Revoluta kartę polskiego banku, to będzie mogła z jej poziomu w dowolnym momencie zasilić konto Revolut, a następnie przewalutować środki na JPY.

Co do korzystania z bankomatów, to w tekście znajdziesz limity wypłat dla poszczególnych planów, od których Revolut nie pobiera prowizji. Trudno mi natomiast powiedzieć, jak japońskie bankomaty traktują wypłaty z zagranicznych kart – zgaduję, że mogą pobierać za to ustaloną przez siebie prowizję.

Może ktoś wypłacał gotówkę z bankomatu w Japonii i byłby w stanie opowiedzieć, jak sprawa wygląda?

Odpowiedz

Dzień dobry, czy mogę otrzymać przelew w Euro od kogoś na swoje konto w Revolut?

Odpowiedz

Oczywiście ?

Odpowiedz

Czy kolega chcąc dokonać przelewu bankowego ze stanów na moje konto, musi przelać na litewski adres banku?? czy na Metropolitan Commercial Bank (MCB), 99 Park Ave, New York, NY 10016, USA. "

Odpowiedz

Z technicznego punktu widzenia będzie to przelew z USA na Litwę (SWIFT).

Odpowiedz

Dziękuję. Ta myślałem. Pozdrawiam

Odpowiedz

Witam,

czy wyjeżdżając na kilka miesięcy za granicę (do Włoch) w celach zarobkowych, mogę zalożyc konto Revolut, jako te na które chciałabym otrzymywać wypłatę? Czy to bezpieczne?

Odpowiedz

Nie ma przeciwwskazań, by otrzymywać wynagrodzenie w EUR na konto w Revolucie.

Odpowiedz

Czy mogę wziąć kredyt jak mam szwedzki revolut

Odpowiedz

Jeśli oferta kredytowa jest dla Ciebie dostępna, powinieneś widzieć to w swojej aplikacji.

Odpowiedz

Czy mogę za pomocą revolutq zrobić przelew na włoskie konto bankowe? Przewidniczka prosi o zaliczkę w euro.

Odpowiedz

Korzystając z Revoluta możesz za darmo dokonać przelewu na konto innego użytkownika Revoluta, przelew krajowy oraz przelew w ramach Jednolitego Obszaru Płatności w Euro (SEPA). Tak więc nie powinno być kłopotów z przekazaniem zaliczki w EUR.

Odpowiedz

witam

wyjeżdżam na Sri Lankę, tam obwiązuje rupia lankijska czyli niestandardowa waluta. Jak zostanie to przeliczone według jakiego (jakiego) kursu Revolut czy kursu VISA. Drugie pytanie. Czy za taką transakcję zapłacę jakąś prowizję ? Interesuje mnie gdy wypłacę pieniądze w bankomacie oraz gdy zapłacę za coś kartą ?

Odpowiedz

Revolut korzysta z niskich kursów międzybankowych. Co do prowizji, to dla rupii lankijskiej w weekendy zostanie pobrane 1% prowizji za przewalutowanie, pozostałe opłaty zaś zależą od planu, który wybierzesz. W bezpłatnym planie w miesiącu możesz zapłacić kartą bez prowizji do równowartości 5000 zł i wypłacić z bankomatu równowartość 800 zł.

Odpowiedz

Dodam, że informację o aktualnym kursie interesującej Cię waluty możesz sprawdzić na tej stronie https://www.revolut.com/pl-PL/money-transfers. Znajdziesz tam też dane dotyczące prowizji pobranej przez Revoluta.

Odpowiedz

nie ma tam nic o rupii lajkijskiej

Odpowiedz

W momencie wyboru kraju, którego walutę chcesz otrzymać, pojawia się komunikat o aktualnym kursie i prowizji Revoluta.

Odpowiedz

Witam,

wyjeżdżam w sierpniu do Kanady na dwa tygodnie. Czy moge płacić tam revoultem?

Odpowiedz

Możesz spokojnie.

Odpowiedz

Dzień dobry, chciałabym zrobić przelew z Revoluta (założony w UK) na konto w polskim banku (ING). Czy jest limit jednorazowej transakcji? Chciałabym przelać ok. 85 tyś funtów. Pieniądze mają wpłynąć w pln. Jeśli jednorazowy limit jest mniejszy niz 85 tys funtów, to jaki jest limit transakcji dziennych/ miesięcznych? Będę wdzięczna za szybką odpowiedź.

Odpowiedz

Limity w Revolucie powinnaś móc sprawdzić bezpośrednio w aplikacji.

Odpowiedz

Słyszłem ostatnio że Zostały wprowadzone polskie IBAN-y z współpraca z aion bankiem

Odpowiedz

Zgadza się, Revolut informował o tym w ubiegłym tygodniu.

Odpowiedz

Ze względu na chciwość polskich macherów bankowych zablokowano możliwość posiadania polskiego numeru konta.

Polska to chciwy banksterowy kraj

Odpowiedz

Dzień dobry,

siostra mieszka w UK i ma revoluta, chciałabym jej przesłać pieniądze. W tym celu mam zamiar sama go założyć. Podłączę do niego kartę Millennium. Wiem, że istnieją limity itd. Chcę przelać na mojego revoluta 50 000 zł, następnie przewalutować na funty i przesłać siostrze. Czy opłaty prowizyjne będą do przełknięcia? Bardzo proszę o odpowiedź. Pozdrawiam

Odpowiedz

Dzień dobry,

sprawdź przelicznik Revoluta: https://www.revolut.com/pl-PL/money-transfers -> Z tego co widzę, po przelaniu 50 000 zł (nie musisz samodzielnie zamieniać PLN na GBP) siostra otrzymałaby (przy aktualnym kursie) prawie 9 080 GBP. Revolut pobierze opłatę w wysokości 225 zł – wynika to z 0,5% prowizji za przekroczenie limitu bezpłatnej wymiany, który wynosi 5000 zł (a więc: 0,5% * 45 000 zł = 225 zł).

Przelew do innego użytkownika Revoluta zostanie zrealizowany natychmiastowo ?

Odpowiedz

Trzeba pamiętać o koszcie zasilenia Revoluta - w moim banku to 220 zł przy 50 k

Odpowiedz

Rozumiem, że piszesz o opłacie pobieranej przez bank, z którego pochodzi zasilenie? Mógłbyś napisać, jaki to bank? Informacji nigdy za wiele ?

Odpowiedz

Hej

Chcę zrobić przelew około 160 000 zł, ale mam konto i pieniądze w € szukam sposobu by to zrobić nie tracąc za dużo na przewalutowaniu i prowizjach. Konto prenium daje jeden przelew bez prowizji i przewalutowanie. Czy to działa? Czy ktoś operował na revolucie takimi kwotami?

Odpowiedz

Jaka może być przyczyna braku możliwość utworzenia sejfu osobistego?w trakcie personalizacji ciągle wyskakuje błąd i każe próbować później...i tak od 3 dni..

Odpowiedz

Mi się udało od razu. U ciebie to wygląda to raczej na jakiś problem techniczny z aplikacją. W razie czego jeśli wciąż się nie udało napisz do nich może na czacie.

Odpowiedz

czy posiadając kartę revolut można wpłacać pieniądze we wpłatomatach polskich banków.

Odpowiedz

Nie ma takiej możliwości. Revolut nie obsługuje wpłat gotówkowych.

Odpowiedz

Dzień dobry,

obecnie przebywam w USA, ale za parę miesięcy przeprowadzam się do Polski. Myślałam o tym, żeby założyć konto w aplikacji Revolut, żeby przesłać tam dolary, które miałabym dostępne w Polsce. Nie mogę założyć konta Revolut Polska, bo nie mam dostępu do numeru polskiego. Czy orientujecie się państwo, czy konto założone w USA będzie aktywne w Polsce, to znaczy, czy będę miała w jakikolwiek sposób dostęp do niego bez dostępu do amerykańskiego numeru telefonu?

Czy może, w mojej sytuacji, lepiej jest założyć konto walutowe w USD Polsce, przelać tam pieniądze, a po przyjeździe założyć już na miejscu konto Revolut?

Z góry dziękuję za pomoc.

Odpowiedz

Dzień dobry. Revolut jest dostępny również w USA, a zatem powinnaś móc otworzyć w nim konto na amerykański nr telefonu. Jeśli to się potwierdzi, to będziesz mogła zasilić Revoluta posiadaną walutą i z tych środków korzystać, także w Polsce.

Oczywiście otwarcie konta walutowego w Polsce, a następnie zasilenie nim Revoluta także będzie możliwe.

Odpowiedz

Dzień dobry,

Posiadam kartę od kilku lat w połączeniu z polskim kontem. Mam różne waluty w tym $ na karcie, konta bankowego revolut nie posiadam.

Teraz lecę do USA na miesiąc. Czy swobodnie będę mogła nią płacić w sklepach czy restauracjach?

Odpowiedz

Nie do końca jest dla mnie jasne, jakie produkty posiadasz. Jeśli na karcie masz – jak piszesz – różne waluty, to znaczy, że musi ona służyć do obsługi rachunków w tych walutach. Tyle, że później piszesz, że nie posiadasz konta w Revolut...

Co do zasady karty płatnicze są powszechnie akceptowane na całym świecie, pozostaje jedynie kwestia opłacalności (przewalutowania, prowizje itd.). W każdym razie karta Revolut sprawdzi się w przypadku zagranicznych transakcji (i to nawet bez posiadania osobnego subkonta w USD).

Odpowiedz

Witam, nie wiem czy dobrze rozumiem ideę działania Revoluta, ale zakładam, że można w nim podpiąć karty debetowe. Jeśli tak, to czy do konta Revolut można przypisać nie swoje karty debetowe - np. żony? Z góry dziękuję za pomoc i wyjaśnienie.

Odpowiedz

Revolut działa na identycznej zasadzie jak banki - kartę (wirtualną bądź realną) wydaną do posiadanego przez Ciebie konta w Revolucie możesz wykorzystać do dokonywania płatności, czy to bezpośrednio, czy też dodając ją (konkretnie dane karty) do Apple Pay czy Google Pay. Szerokie możliwości płacenia w różnych walutach bez ponoszenia wysokich kosztów wynikają z liczby walut obsługiwanych przez Revoluta, nie z faktu podpięcia do niego różnych kart.

Inaczej mówiąc, płacisz kartą związaną z Twoim kontem w Revolucie, nie możesz nim powiązać karty innej osoby.

Odpowiedz

Super:) Bardzo dziękuję za wyjaśnienie moich wątpliwości i potwierdzenie moich przypuszczeń:)

Odpowiedz

Dobra wiadomość: od dziś konta do autooszczędzania (Sejfy) w euro są oprocentowane (od 0,1% do 0,3% z codzienną kapitalizacją odsetek). To efekt współpracy Revoluta z Aion Bankiem ?

Odpowiedz

Dzień dobry, dziękuję za artykuł, w którym znalazłem mnóstwo wiążących informacji. Mając na uwadze ostatnie zmiany w cenniku: 1. czy zasilenie konta Revolut w PLN za pomocą karty debetowej polskiego banku w PLN nadal jest bezpłatne? 2. czy płatności kartą Revolut w PLN w stacjonarnych sklepach na terenie RP są bezpłatne i czy są możliwe tylko za pomocą tzw. karty fizycznej czyli plastikowej/ metalowej? 3. czy płatności w sieci kartą Revolut w PLN za usługi na terenie RP typu prąd, gaz, telefon są bezpłatne? Dziękuję za odpowiedź :)

Odpowiedz

Tak, Revolut nie pobiera opłat za te operacje. Limit darmowych operacji dotyczy tylko transakcji z przewalutowaniem.

Co do 2., to w sklepie możesz użyć zarówno karty fizycznej, jak i wirtualnej (po dodaniu jej do Google Pay / Apple Pay i płatności telefonem) ?

Odpowiedz

Cześć, dziękuję za poświęcony czas na napisanie tego artykułu. Jeżeli założę konto w Revolut to zrobię to z waszego linka ( mam nadzieję, że wam się to opłaca ). Mam natomiast pytanie:

Czy jeżeli będę przelewał z mojego polskiego konta Santander na konto Revolut miesięcznie środki rzędu 5000 zł to czy Santander pobierze ode mnie prowizje z racji tego, że Revolut jest zarejestrowany jako bank Litewski?

Jeżeli tak to czy proces ten jestem w stanie ominąć przelewając środki np. w euro z kantoru wielowalutowego Alior Bank?

Dziękuję za odpowiedź.

Pozdrawiam

Odpowiedz

Jeśli masz na myśli przelew z konta w PLN na Revolut, to tak – Santander będzie mógł pobrać prowizję z tytułu przelewu walutowego (transfer z PL do LT w PLN).

Rozwiązaniem byłoby zlecenie przelewu z konta walutowego w EUR. Wówczas zastosowanie miałby tu przelew SEPA, którego wykonanie w polskich bankach jest zwyczajowo darmowe. W innym przypadku sugerowałbym raczej zasilanie w miarę potrzeby Revoluta z podpiętej karty debetowej. To rozwiązanie jest szybsze od przelewu (natychmiastowa realizacja), w dodatku bezpłatne ?

Odpowiedz

Dzięki za szybką odpowiedź i poradę :)

Odpowiedz

zasilenie przy użyciu karty nie jest bezpłatne - revolut pobiera za to prowizje!

Odpowiedz

Zasadniczo jest, choć są wyjątki (np. zasilenie kartą kredytową). Jeśli operacja wiązałaby się z opłatą, Revolut informuje o tym przed jej dokonaniem. Poza tym opłatę może naliczyć nie Revolut, a bank, który wydał kartę.

Odpowiedz

Dzięki za obszerny artykuł. Mam Revoluta już ponad 3 lata. Bardzo przydatny w podróżach. Jednak ostatnio miałem małą niespodziankę: syn chciał żeby mu dobić punkty w grze roblox i wybrał pakiet np. za 9.99$ Wymieniłem sobie złotówki na $ i podałem numer karty po czym pobrało sumę i przewalutowało mi złotówki a nie ruszyło z konta dolarowego. Czemu skoro środki w $ były dostępne? Nic się nie stało ale jak to zrobić żeby zmusić do zapłacenia kartą w innej walucie? Ciekawostką jest dodatkowo że próby użycia kart wirtualnych platforma roblox blokowała także nie spiszą się wszędzie gdzie byśmy chcieli.

Odpowiedz

Rzeczywiście, wydawać by się mogło, że obciążone powinno zostać konto w USD. Najbardziej oczywisty powód pobrania środków z rachunku w PLN to taki, że nie było ich wystarczająco na koncie w USD – rozumiem, że wykluczasz tę możliwość?

Co do kart wirtualnych, to – zgodnie z informacjami od samego Revoluta – rzeczywiście bywają one odrzucane przez niektóre platformy "gdy istnieje duże prawdopodobieństwo, że dana transakcja będzie zarejestrowana przez sprzedawcę jako płatność cykliczna". W przypadku pojedynczych płatności w sklepach internetowych nie powinny one powodować podobnych problemów.

Odpowiedz

Dzień dobry