Z kontraktów terminowych chętnie korzystają traderzy zainteresowani krótko- lub średnioterminową spekulacją, ale również inwestorzy i firmy chcące zabezpieczyć swoje pozycje na rynku akcji, walut, surowców lub innym. Kontraktami obracają zatem zarówno osoby, które zamierzają zarabiać (lub tracić) na zmianach cen określonych aktywów, jak i ci, którzy chcą uchronić się przed niepożądanymi ruchami cenowymi na tychże aktywach. Niezależnie od tego, do czego Ty chciałbyś wykorzystywać kontrakty terminowe, ten artykuł pomoże Ci lepiej zrozumieć ich istotę, działanie i możliwości praktycznego zastosowania.

Podjęty temat omówiliśmy z perspektywy inwestora zainteresowanego inwestowaniem w kontrakty typu futures. Aby nadać tekstowi praktycznego wydźwięku, posłużyliśmy się w nim konkretnymi przykładami kontraktów z GPW.

Czym są kontrakty terminowe? Podstawowa charakterystyka

Kontrakty terminowe, podobnie jak inne instrumenty pochodne (derywaty), są powiązane z określonymi aktywami, zwanymi instrumentami podstawowymi (bazowymi). Natomiast sam kontrakt terminowy to nic innego jak umowa finansowa, na mocy której jedna strona zostaje zobowiązana do sprzedaży, a druga do zakupu określonej ilości instrumentów bazowych, w ustalonym czasie i po ustalonej cenie. Tymi instrumentami mogą być np. akcje, waluty, surowce, ale też wskaźniki finansowe, takie jak indeksy giełdowe.

Z powyższego wynika, że kontrakty terminowe charakteryzują się symetrycznym rozkładem ryzyka (obie strony kontraktu są bowiem zobowiązane wykonać kontrakt w przyszłości); cecha ta różni je choćby od opcji, w przypadku których jedna ze stron ma jedynie prawo, a nie obowiązek kupić lub sprzedać dany instrument bazowy. Warto też dodać, że zdecydowana większość kontraktów jest rozliczana w sposób pieniężny, więc w momencie ich wygaśnięcia nie dochodzi do fizycznego przekazania przedmiotu kontraktu.

Co ważne, typowych kontraktów terminowych (chodzi tu głównie o kontrakty futures, którymi handlują inwestorzy giełdowi) nie trzeba trzymać aż do momentu ich wygaśnięcia. Stanowią one przedmiot obrotu na giełdzie, co oznacza, że pozycję otwartą na kontrakcie można zamknąć w dowolnym momencie, zawierając – w czasie trwania sesji giełdowej – transakcję z innym inwestorem.

Kontrakty terminowe – możliwość zajmowania pozycji długiej i krótkiej oraz handlowania z dźwignią

Ważną cechą kontraktów terminowych jest możliwość grania zarówno na wzrosty, jak i spadki wartości poszczególnych aktywów bazowych.

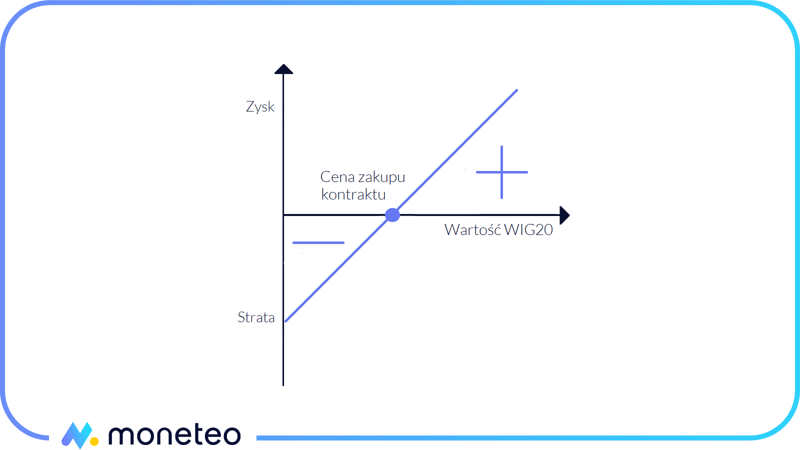

Jeśli spodziewasz się np. dobrej koniunktury na polskiej giełdzie, to możesz zakupić kontrakt na indeks WIG20 (zająć na nim pozycję długą), co zapewni Ci zysk w przypadku wzrostu wartości tego wskaźnika. W tym wypadku profil zysków i strat z Twojej inwestycji będzie wyglądał tak, jak na niżej przedstawionym wykresie.

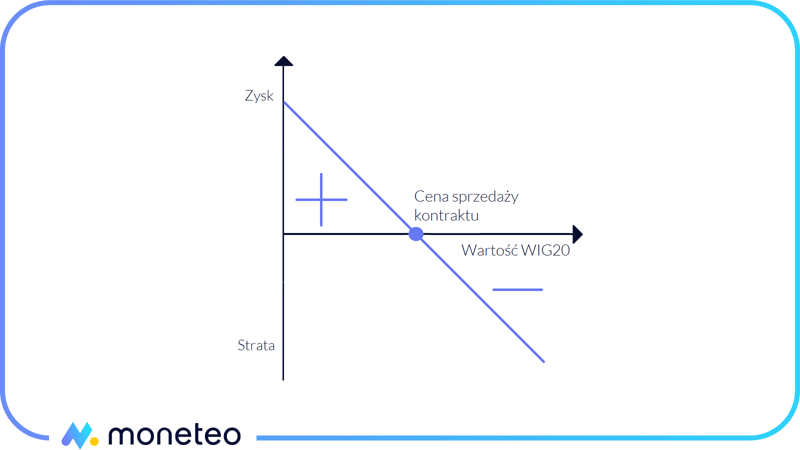

Jeśli natomiast oczekujesz pogorszenia się sytuacji rynkowej, to powinieneś sprzedać kontrakt na WIG20 (zająć na nim pozycję krótką), co pozwoli Ci zarabiać na spadających wycenach akcji wchodzących w skład wspomnianego indeksu. W tej sytuacji Twój profil zysków i strat będzie wyglądał następująco:

Możliwość zajęcia nie tylko długiej, ale również krótkiej pozycji na kontrakcie jest dostępna dzięki temu, że dotyczy on przyszłego zobowiązania. Otwierając krótką pozycję, nie musisz posiadać akcji, złota czy innych aktywów bazowych, bowiem zobowiązujesz się je sprzedać dopiero w przyszłości. Co więcej, ponieważ późniejsze rozliczenie inwestycji i tak ma charakter pieniężny, aktywów tych nie musisz posiadać również w momencie zamknięcia pozycji na kontrakcie.

Istotny jest również fakt, że kontrakty terminowe są instrumentami opartymi na dźwigni finansowej. Oznacza to, że aby zająć pozycję na kontrakcie, nie musisz inwestować kwoty, która odpowiada jego rzeczywistej wartości – wystarczy, że wniesiesz jedynie jej ułamek, w ramach depozytu zabezpieczającego.

Rodzaje kontraktów terminowych – futures i forward

W tekście skupiamy się na kontraktach futures, ale przedstawiona dotychczas charakterystyka w dużej mierze pasuje również do drugiego rodzaju kontraktów terminowych, zwanych kontraktami forward. Te ostatnie, w odróżnieniu od futuresów, występują poza giełdą i wiążą się z zawarciem umowy bezpośrednio przez strony kontraktu (co najmniej jedną z nich jest zwykle instytucja finansowa). Ponadto pozwalają indywidualnie ustalić parametry kontraktu, co nie jest możliwe w przypadku kontraktów futures, które są wystandaryzowane przez giełdę dopuszczającą je do obrotu (będzie o tym jeszcze mowa).

Kontrakty terminowe na giełdzie warszawskiej

Kontrakty futures są notowane na tradycyjnych giełdach papierów wartościowych, gdzie handluje się głównie akcjami i obligacjami, lub na giełdach terminowych, które organizują obrót wyłącznie instrumentami pochodnymi. Z perspektywy inwestorów nie ma to większego znaczenia, bo w obu przypadkach kontrakty, którymi obracają, mają ściśle określony przez giełdę standard i podlegają podobnym zasadom handlu.

Jeśli chodzi o polski rynek terminowy, to Giełda Papierów Wartościowych w Warszawie daje możliwość handlu kontraktami futures na:

- indeksy giełdowe, m.in. WIG20, mWIG40,

- akcje popularnych polskich spółek, np. KGHM, PKO BP, CDProjekt,

- najważniejsze waluty, w tym EUR i USD,

- stawki WIBOR 1M, 3M i 6M,

- obligacje skarbowe.

Każdy z wymienionych instrumentów ma określone oznaczenie, które go identyfikuje i pozwala łatwo znaleźć w tabeli notowań giełdowych. Wszystkie są również odpowiednio wystandaryzowane, tj. posiadają m.in. ustalony termin wykonania, krok notowań (to najmniejsza różnica, o jaką może się zmienić cena kontraktu), sposób rozliczenia czy mnożnik lub liczbę aktywów, na które opiewają. Szerzej o standardzie kontraktów będzie jeszcze mowa w dalszej części tekstu.

Aby móc handlować kontraktami futures, najpierw musisz zrozumieć ich konstrukcję i sposób działania (warto podkreślić, że w tych aspektach futuresy wyraźnie różnią się od tradycyjnych instrumentów finansowych, takich jak choćby akcje). Ponieważ wśród polskich inwestorów największą popularnością cieszą się kontrakty terminowe na indeks WIG20, to na ich przykładzie omówimy szerzej specyfikę tego typu instrumentów.

Budowa kontraktów terminowych futures – przykład kontraktów na WIG20

Zacznijmy od tego, że kontrakty na WIG20 to instrumenty pochodne, dla których instrumentem bazowym jest warszawski indeks dwudziestu największych spółek. Nie przewidują one fizycznej dostawy akcji spółek wchodzących w skład tego wskaźnika, a rozliczenie między stronami kontraktu ma charakter pieniężny i odbywa się w polskich złotych. Co jeszcze warto o nich wiedzieć?

Skrócona nazwa kontraktów indeksowych

Kontrakty futures na WIG20, podobnie jak inne instrumenty notowane na giełdzie, mają określone oznaczenie.

Nazwa skrócona futuresów na WIG20 to FW20krr20, gdzie:

- F – symbolizuje kontrakt futures,

- W20 – wskazuje instrument bazowy,

- k – stanowi kod określający miesiąc wykonania kontraktu; zgodnie z uchwałą Zarządu Giełdy może być to: H (marzec), M (czerwiec), U (wrzesień) lub Z (grudzień),

- rr – to dwie ostatnie cyfry roku wygaśnięcia kontraktu,

- 20 – oznacza wartość mnożnika w kontrakcie.

Z powyższego wynika, że instrument z oznaczeniem np. FW20U2220 to futures na indeks WIG20, w którym miesiąc wykonania przypada na wrzesień 2022 roku, natomiast kontrakt FW20M2320 to futures na ten sam instrument bazowy, ale z terminem wykonania w czerwcu 2023 roku.

Wygaśnięcie i wykonanie kontraktów

W danym momencie w obrocie giełdowym znajdują się jednocześnie zawsze cztery serie kontraktów na WIG20, w których termin wykonania przypada na najbliższy: marzec, czerwiec, wrzesień i grudzień. Ostatnim dniem notowań (i jednocześniem dniem wygaśnięcia) danej serii jest trzeci piątek miesiąca wykonania. Gdy tylko kończy ona swój żywot i zostaje rozliczona, do obrotu wprowadzane są kontrakty nowej, kolejnej serii.

Możesz handlować dowolną serią kontraktów na WIG20, przy czym największe obroty (często ok. 40-50 tys. sztuk dziennie) co do zasady są na tej z najbliższym terminem wygaśnięcia. Pozwala ona łatwo otworzyć lub zamknąć pozycję na kontraktach, a także – dzięki wąskim spreadom cenowym – stosować strategie przeznaczone dla bardzo krótkich interwałów czasowych.

Warto zauważyć, że pozycję posiadaną na wygasającym instrumencie zawsze można rolować, czyli przenieść na kolejną jego serię z późniejszym terminem wykonania. To nie jest zatem tak, że inwestowanie w kontrakty sprawdza się wyłącznie w perspektywie krótkoterminowej.

Jak grać na kontraktach terminowych? Pojęcia i zasady, które musisz znać

Przyjrzymy się teraz najważniejszym aspektom związanym z samym handlem kontraktami terminowymi. Aby zachować spójność przekazu, także i w tym przypadku skupimy się na futuresach na WIG20.

Notowania, mnożnik i wartość kontraktów futures

Kontrakty futures na indeksy są notowane w punktach indeksowych, z dokładnością do 1 punktu indeksowego. Składając zlecenie kupna lub sprzedaży, wskazujesz cenę (a w zasadzie wartość punktową), po której zostanie w przyszłości wykonany kontrakt. Aby otworzyć pozycję rynkową, ze względu na istniejący mechanizm dźwigni finansowej, potrzebujesz jednak tylko ułamka wartości transakcji.

Giełdowe kursy kontraktów na WIG20 (a także siła i kierunek ich zmian) są zbliżone do bieżącej wartości indeksu dwudziestu największych spółek z polskiej giełdy (w praktyce kursy te niemal zawsze są nieco wyższe, m.in. dlatego, że uwzględniają wartość pieniądza w czasie). Wartość jednego futuresa na WIG20 jest jednak 20-krotnie większa i w rzeczywistości to właśnie tyle jest warta zawierana na nim transakcja. Inaczej mówiąc, gdy kupujesz kontrakt po kursie 2000 pkt., to Twoja rzeczywista ekspozycja na rynku terminowym sięga 40 000 zł. W tej sytuacji każda zmiana kursu kontraktu o jeden punkt przekłada się na zysk lub stratę w wysokości 20 zł.

Gdybyś kupił akcje wszystkich spółek składających się na WIG20, zachowując przy tym ich proporcjonalne udziały w indeksie, to każda 1-procentowa zmiana jego wartości oznaczałaby dla Ciebie ok. 1% zysku lub straty z takiej inwestycji (na ostateczny wynik wpływałyby jeszcze prowizje za zakup akcji czy otrzymane dywidendy). Tymczasem dzięki kontraktowi futures możesz zająć pozycję rynkową, w przypadku której każdy 1% zmiany wartości indeksu WIG20 będzie generował dla Ciebie aż 20-krotnie większy zysk lub stratę.

Otwarcie pozycji i depozyt zabezpieczający

Aby zająć pozycję długą lub krótką na kontrakcie, musisz wnieść depozyt zabezpieczający, którego wysokość jest z góry określona przez przepisy. Jego minimalny poziom ustala Krajowy Depozyt Papierów Wartościowych, natomiast ostatecznie zależy on od domu maklerskiego, który prowadzi Twój rachunek inwestycyjny. W dniu pisania tego artykułu depozyt minimalny w przypadku kontraktów na indeksy WIG20 wynosi 6% (dla innych instrumentów bazowych jest odpowiednio wyższy), natomiast depozyt wymagany przez domy maklerskie zwykle nie przekracza 120% tej stawki.

Wniesienie depozytu nie oznacza, że aż do momentu zamknięcia pozycji inwestor ma już „spokój”. Funkcjonuje tu bowiem mechanizm równania rynku (mark-to-market), który polega na codziennym rozliczaniu zysków i strat inwestorów utrzymujących swoje pozycje. W przypadku wystąpienia straty na danym rachunku, odpowiednia kwota jest pobierana z depozytu zabezpieczającego. Jeśli przekroczy ona ustalony poziom tzw. depozytu obowiązkowego, to posiadacz pozycji musi uzupełnić depozyt do pierwotnego poziomu. Jeśli tego nie uczyni, pozycja zostanie automatycznie zamknięta.

Zamknięcie pozycji i rozliczenie kontraktu

Niezależnie od tego, którymi kontraktami futures handlujesz, możesz je zamknąć przed terminem wygaśnięcia lub pozwolić, aby automatycznie wygasły tego dnia. Wybór tej pierwszej opcji oznacza, że musisz wykonać transakcję odwrotną opiewającą na liczbę posiadanych kontraktów. W tej sytuacji, jeśli jesteś posiadaczem pozycji długiej (kupiłeś kontrakty pod wzrosty ich kursu), składasz zlecenie ich sprzedaży. Natomiast w przypadku posiadania pozycji krótkiej (sprzedaży kontraktów w oczekiwaniu na spadek ich kursu), wystawiasz ofertę ich zakupu.

Jeśli zamkniesz kontrakt przed jego wygaśnięciem, Twoim zyskiem lub stratą będzie różnica pomiędzy ceną wykonania kontraktu (jest to cena, po której otworzyłeś pozycję) a ceną kontraktu w momencie jego zamknięcia (ceną, po której zawrzesz transakcję odwrotną i zamkniesz pozycję). Gdy natomiast utrzymasz pozycję rynkową do momentu wygaśnięcia kontraktu, to wtedy rozliczenie nastąpi na podstawie ceny jego wykonania i tzw. ostatecznego kursu rozliczeniowego w dniu wygaśnięcia kontraktu (dotyczy on wartości instrumentu bazowego i jest wyliczany na ściśle określonych zasadach).

Przykład rynkowy. Dwóch inwestorów zajęło pozycję na kontrakcie futures na WIG20 po cenie 1800 pkt. Jeden pozycję długą (zakup kontraktu), która pozwoli mu zarobić na wzroście WIG20, drugi pozycję krótką (sprzedaż kontraktu), która przyniesie zysk w przypadku spadku indeksu. Jeśli utrzymają swoje pozycje do terminu wygaśnięcia kontraktu, to wynik ich inwestycji będzie zależał od różnicy między wartością WIG20 w tym dniu (ostateczny kurs rozliczeniowy) i wspomnianą ceną kontraktu. Rozpatrzmy potencjalne zyski i straty inwestorów w trzech hipotetycznych scenariuszach rynkowych, pamiętając, że mnożnik wynosi 20 zł.

1. Wartość WIG20 wzrasta do 2000 pkt. W tej sytuacji dochód nabywcy kontraktu (pozycji długiej) i zarazem strata sprzedającego kontrakt (pozycji krótkiej) wynosi 4000 zł, bo: (2000-1800) x 20 zł.

2. Wartość WIG20 spada do 1650 pkt. W tym wypadku dochód sprzedającego kontrakt i zarazem strata kupującego kontrakt wynosi 3000 zł, bo: (1800-1650) x 20 zł.

3. Wartość WIG20 nie zmienia się i wynosi 1800 pkt. Oznacza to, że kupujący i sprzedający kontrakt ani nie zarobili, ani nie stracili na zrealizowanej inwestycji.

Gdzie kupić kontrakty terminowe?

Aby móc handlować polskimi kontraktami futures, musisz otworzyć klasyczny rachunek inwestycyjny w rodzimym domu maklerskim, oferującym dostęp do rynku terminowego. Ponadto konieczne może być jeszcze złożenie wniosku o aktywację usług w zakresie obrotu derywatami – to jednak tylko formalność, która jest realizowana elektronicznie i nie wiąże się z dodatkowymi opłatami. Po dopełnieniu tych procedur, zalogowaniu się do platformy i wpłacie środków na konto, możesz już zajmować pozycję na dowolnych derywatach z GPW (są one notowane w systemie notowań ciągłych, a handel nimi co do zasady odbywa się od poniedziałku do piątku w godzinach 8:45-17:05).

Poniżej znajdziesz zestawienie rachunków maklerskich, które pozwoli Ci wybrać najlepsze dla siebie miejsce do tradingu na polskich kontraktach lub innych instrumentach pochodnych.

Ranking rachunków maklerskich - Kwiecień 2024

Po roku może pojawić się opłata w wysokości 10 EUR; można jej jednak łatwo uniknąć, wykonując min. 1 transakcję w ciągu roku / jeśli na koncie nie ma środków / jeśli są kupione dowolne akcje

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR (minimalna wartość zlecenia to 10 zł)

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

XTB nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem XTB koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja; dla kontraktów na WIG20 standardowy spread wynosi ok. 2 pipsy.

- Szczegóły oferty

-

Recenzja

4.8

Konto i opłaty z nim związane

Inwestowanie na GPW

Inwestowanie na rynkach zagranicznych

Dostęp do notowań online

Inne ważne elementy oferty

Konto i opłaty z nim związane

-

Polecany dla

- day tradera

- inwestora średnioterminowego

- inwestora długoterminowego

- inwestora na rynkach zagranicznych

-

Zakładanie konta przez Internet

TAK

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 EUR / 10 EUR

-

Możliwość uniknięcia opłaty za prowadzenie rachunku

Opłaty rocznej można uniknąć, wykonując min. 1 transakcję w ciągu roku / jeśli na koncie nie ma środków / jeśli są kupione dowolne akcje, ETF-y lub inne instrumenty

-

Przelew internetowy do innego banku

- 0 zł

- 50 zł (jeśli kwota przelewu jest niższa niż 500 zł)

Inwestowanie na GPW

-

Przechowywanie polskich papierów wartościowych

- 0 zł dla portfela papierów wartościowych o średniej dziennej wartości do 250 000 EUR

- 0,2% w skali roku, min.10 EUR za miesiąc kalendarzowy od nadwyżki średniej dziennej wartości portfela powyżej 250 000 EUR

-

Akcje

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

-

Fundusze ETF

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

-

Obligacje

niedostępne

-

Kontrakty terminowe na indeksy

niedostępne (dostępne są kontrakty CFD na indeksy, w tym na indeks WIG20)

-

Kontrakty terminowe na waluty

niedostępne (dostępne są kontrakty CFD na waluty)

-

Kontrakty terminowe na akcje

niedostępne (dostępne są kontrakty CFD na akcje)

-

Obrót opcjami

niedostępny

-

Day trading (prowizja od transakcji odwrotnej)

jw.

Inwestowanie na rynkach zagranicznych

-

Rynki zagraniczne

USA, DE, UK + 12 innych

-

Dostępne kategorie instrumentów

akcje, ETF-y i kontrakty CFD na rozmaite aktywa (indeksy, akcje, ETF-y, waluty, kryptowaluty, surowce)

-

Prowadzenie rejestru zagranicznych papierów wartościowych

0 zł

-

Przechowywanie zagranicznych papierów wartościowych

- 0 zł dla portfela papierów wartościowych o średniej dziennej wartości do 250 000 EUR

- 0,2% w skali roku, min.10 EUR za miesiąc kalendarzowy od nadwyżki średniej dziennej wartości portfela powyżej 250 000 EUR

-

Prowizja od zleceń na akcjach i ETF – giełda DE

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

-

Prowizja od zleceń na akcjach i ETF – giełda UK

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

-

Prowizja od zleceń na akcjach – giełda USA

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

-

Formularz W-8BEN

TAK

Dostęp do notowań online

-

1 najlepsza oferta

0 zł

Inne ważne elementy oferty

-

NewConnect

TAK, ale tylko wybrane

-

OTP (odroczony termin płatności)

NIE

-

Kredyt maklerski

NIE

-

Czy dom maklerski oferuje IKE i IKZE?

NIE

Zalety

- brak prowizji za handel akcjami i funduszami ETF do wysokości miesięcznego obrotu 100 tys. euro

- świetne warunki handlu na rynkach zagranicznych

- odsetki od niezainwestowanych środków w PLN, EUR i USD (brak limitów kwotowych i wymogów do spełnienia)

- nowoczesna i wysoko oceniana aplikacja mobilna

- konto założysz online

- możliwość wypełnienia formularza W-8BEN, co pozwala obniżyć podatek u źródła z 30 do 15%

- liczne usługi dodatkowe, np. XTB Social, Plany Inwestycyjne, akcje ułamkowe

- bezpłatne profesjonalne kursy inwestowania w akcje i ETF-y (Albert Rokicki, Trader 21)

Wady

- brak instrumentów dłużnych w ofercie

- brak kontraktów futures (częściowo rekompensowany dostępnością kontraktów CFD)

-

Atrakcyjność opłat5/ 5

-

Bogactwo oferty4.3/ 5

-

Funkcjonalność5/ 5

-

Bezpieczeństwo5/ 5

W razie braku dokonania transakcji w ciągu 365 dni pojawi się opłata w wysokości 9 zł miesięcznie (lub ewentualnie 3 EUR bądź 3 USD). Nie zostanie ona naliczona, jeśli we wskazanym okresie miałeś otwarte pozycje lub też wykonałeś transakcję po upływie 365 dni a przed momentem pobrania opłaty.

TMS nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem TMS koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja.

- Szczegóły oferty

-

Recenzja

4.4

Konto i opłaty z nim związane

Inwestowanie na GPW

Inwestowanie na rynkach zagranicznych

Dostęp do notowań online

Inne ważne elementy oferty

Konto i opłaty z nim związane

-

Polecany dla

- day tradera

- inwestora na rynkach zagranicznych

- inwestora średnioterminowego

- inwestora długoterminowego

-

Zakładanie konta przez Internet

TAK

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 zł / 9 zł

-

Możliwość uniknięcia opłaty za prowadzenie rachunku

Opłata 9 zł miesięcznie (lub ewentualnie 3 EUR bądź 3 USD) naliczana jest w przypadku braku dokonania transakcji w ciągu 365 dni, chyba że we wskazanym okresie miałeś otwarte pozycje lub też wykonałeś transakcję po upływie 365 dni a przed momentem pobrania opłaty. W przypadku braku wystarczających środków pobierana jest opłata w kwocie wolnych środków na rachunku pieniężnym; następuje to w kolejnym miesiącu, w którym wystąpiła przesłanka uzasadniająca naliczenie opłaty.

-

Przelew internetowy do innego banku

- 0 zł

- 20 zł za drugą i kolejne wypłaty na kwoty poniżej 200 zł, zlecone w danym miesiącu kalendarzowym

Inwestowanie na GPW

-

Przechowywanie polskich papierów wartościowych

0 zł

-

Akcje

0,19%, min. 5 zł

-

Fundusze ETF

niedostępne

-

Obligacje

niedostępne

-

Kontrakty terminowe na indeksy

niedostępne (można zawierać kontrakty CFD na indeksy, w tym na indeks WIG20)

-

Kontrakty terminowe na waluty

niedostępne (można zawierać kontrakty CFD na waluty)

-

Kontrakty terminowe na akcje

niedostępne (można zawierać kontrakty CFD na akcje)

-

Obrót opcjami

niedostępny

-

Day trading (prowizja od transakcji odwrotnej)

jw.

Inwestowanie na rynkach zagranicznych

-

Rynki zagraniczne

USA, DE, UK + 2 inne

-

Dostępne kategorie instrumentów

akcje i kontrakty CFD na rozmaite aktywa (indeksy, akcje, ETF-y, waluty, kryptowaluty, surowce)

-

Prowadzenie rejestru zagranicznych papierów wartościowych

0 zł

-

Przechowywanie zagranicznych papierów wartościowych

0 zł

-

Prowizja od zleceń na akcjach i ETF – giełda DE

0,15%, min. 5 EUR / 5 USD / 20 PLN

-

Prowizja od zleceń na akcjach i ETF – giełda UK

0,15%, min. 5 EUR / 5 USD / 20 PLN

-

Prowizja od zleceń na akcjach – giełda USA

- 0% dla kont w PLN i EUR

- 0,29%, min. 7 USD dla kont w USD

-

Formularz W-8BEN

TAK

Dostęp do notowań online

-

1 najlepsza oferta

0 zł

Inne ważne elementy oferty

-

NewConnect

NIE

-

OTP (odroczony termin płatności)

NIE

-

Kredyt maklerski

NIE

-

Czy dom maklerski oferuje IKE i IKZE?

NIE

Zalety

- niskie prowizje za handel akcjami polskimi

- korzystne warunki do handlu akcjami amerykańskimi

- konto założysz online

- nowoczesna i wysoka oceniana aplikacja

- możliwość wypełnienia formularza W-8BEN, co pozwala obniżyć podatek u źródła z 30 do 15%

Wady

- wąska oferta papierów wartościowych – brak obligacji, akcji spółek z NewConnect i ETF-ów

- brak kontraktów futures (częściowo rekompensowany dostępnością kontraktów CFD)

-

Atrakcyjność opłat4.5/ 5

-

Bogactwo oferty3.8/ 5

-

Funkcjonalność5/ 5

-

Bezpieczeństwo5/ 5

- Szczegóły oferty

-

Recenzja

4.4

Konto i opłaty z nim związane

Inwestowanie na GPW

Inwestowanie na rynkach zagranicznych

Dostęp do notowań online

Inne ważne elementy oferty

Konto i opłaty z nim związane

-

Polecany dla

- day tradera

- inwestora średnioterminowego

- inwestora długoterminowego

- inwestora na rynkach zagranicznych

-

Zakładanie konta przez Internet

TAK

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 zł

Inwestowanie na GPW

-

Przechowywanie polskich papierów wartościowych

0 zł

-

Akcje

0,12%, min. 10 zł

-

Fundusze ETF

0,12%, min. 10 zł (w ofercie tylko niektóre polskie ETF-y)

-

Obligacje

0,12%, min. 10 zł (w ofercie tylko niektóre polskie obligacje)

-

Kontrakty terminowe na indeksy

niedostępne

-

Kontrakty terminowe na waluty

niedostępne

-

Kontrakty terminowe na akcje

niedostępne

-

Obrót opcjami

niedostępne

Inwestowanie na rynkach zagranicznych

-

Rynki zagraniczne

USA, UK, DE + 22 inne

-

Dostępne kategorie instrumentów

akcje, ETF-y, obligacje, kontrakty terminowe, opcje, kontrakty CFD na rozmaite aktywa (indeksy, akcje, waluty, surowce, kryptowaluty)

-

Prowadzenie rejestru zagranicznych papierów wartościowych

0 zł

-

Przechowywanie zagranicznych papierów wartościowych

0 zł

-

Prowizja od zleceń na akcjach i ETF – giełda DE

0,08%, min. 3 EUR

-

Prowizja od zleceń na akcjach i ETF – giełda UK

0,08%, min. 3 GBP

-

Prowizja od zleceń na akcjach – giełda USA

0,08%, min. 1 USD

-

Formularz W-8BEN

TAK

Dostęp do notowań online

-

1 najlepsza oferta

30 zł za dostęp do notowań na GPW

od kilkunastu do kilkudziesięciu złotych (w przypadku pozostałych giełd)

-

Pełny zestaw ofert

141 zł

od kilkudziesięciu do ponad 200 zł (w przypadku większości pozostałych giełd)

Inne ważne elementy oferty

-

NewConnect

NIE

-

OTP (odroczony termin płatności)

NIE

-

Kredyt maklerski

NIE

-

Czy dom maklerski oferuje IKE i IKZE?

NIE

Zalety

- ogromny wybór instrumentów finansowych

- dostęp do 20-kilku giełd zagranicznych

- atrakcyjne prowizje transakcyjne na wielu instrumentach

- konto zakładane przez Internet

- zasilanie rachunku i trzymanie środków na subkontach w blisko 20 walutach

- odsetki od niezainwestowanych środków (powyżej określonej sumy na rachunku)

Wady

- wąska oferta instrumentów z GPW

- stosunkowo wysokie prowizje minimalne na GPW

-

Atrakcyjność opłat4.5/ 5

-

Bogactwo oferty4/ 5

-

Funkcjonalność4.5/ 5

-

Bezpieczeństwo5/ 5

Jeśli natomiast chciałbyś handlować zagranicznymi kontraktami futures, to swoje kroki powinieneś skierować do jednego z dużych, międzynarodowych domów maklerskich. Kilka takich podmiotów udostępnia derywaty notowane na giełdach amerykańskich i europejskich. Trzeba jednak podkreślić, że nie oferują one instrumentów pochodnych z polskiego rynku.

Z powyższych względów ciekawszą alternatywą może okazać się handel kontraktami CFD (na różnice kursowe), które mają podobne działanie do futuresów, a jednocześnie są znacznie łatwiej dostępne. Wystarczy, że założysz konto u dobrego brokera forex i CFD, a z jednego miejsca będziesz mógł spekulować derywatami na rozmaite indeksy, takie jak SP500, DAX czy FTSE, ale również akcje spółek z różnych krajów, ETF-y, waluty, a nawet kryptowaluty.

Co jeszcze warto wiedzieć? Ryzyko inwestowania w kontrakty terminowe

Z pomocą kontraktów terminowych można nie tylko spekulować na rynkach finansowych, ale też zabezpieczać swoje pozycje na rynku kasowym czy wdrażać wolne od ryzyka strategie arbitrażowe. Tak szeroki zakres zastosowań jest możliwy dzięki dźwigni finansowej oraz możliwości grania zarówno na wzrosty, jak i spadki wartości indeksów giełdowych, akcji, walut czy innych aktywów.

Jeśli chodzi o spekulację, to ze względu na dość skomplikowane działanie kontraktów, powinni zajmować się nią wyłącznie doświadczeni gracze. Dodatkowo, muszą oni zaakceptować wysokie ryzyko inwestowania w kontrakty, które wynika nie tylko z możliwości błędnego przewidzenia przyszłej sytuacji rynkowej, ale też z występowania dźwigni finansowej. Ta ostatnia, w przypadku trafnych prognoz pozwala zwielokrotnić zyski, ale jeśli zrealizuje się niekorzystny scenariusz – przyniesie dotkliwe straty. Warto też zauważyć, że ze względu na dźwignię konieczne może być uzupełnianie depozytu zabezpieczającego – przy nagłych, niekorzystnych zmianach kursu aktywa bazowego może to wręcz wymusić przedwczesne zamknięcie pozycji na kontrakcie.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art.42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005 r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.).

- Spis treści

- Wstęp

- Czym są kontrakty terminowe? Podstawowa charakterystyka

- Kontrakty terminowe – możliwość zajmowania pozycji długiej i krótkiej oraz handlowania z dźwignią

- Kontrakty terminowe na giełdzie warszawskiej

- Budowa kontraktów terminowych futures – przykład kontraktów na WIG20

- Jak grać na kontraktach terminowych? Pojęcia i zasady, które musisz znać

- Gdzie kupić kontrakty terminowe?

- Co jeszcze warto wiedzieć? Ryzyko inwestowania w kontrakty terminowe

Komentarze

(1)Mam wrażenie że mniej doświadczeni gracze raczej nie wybierają futuresów. Zamiast tego wolą kontrakty CFD. Z czego to może wynikać? Są one tańsze?

Odpowiedz