Czy warto wyrabiać kartę kredytową?

Jeśli nie mamy problemów z zarządzaniem domowym budżetem, odpowiedź brzmi – tak. Naszym zdaniem karta kredytowa to bardzo praktyczny instrument płatniczy, zapewniający posiadaczowi szereg wymiernych korzyści (m.in. w postaci wspomnianego już nieprocentowanego kredytu w rachunku karty), a także istotnie poprawiający naszą płynność finansową, którą możemy wykorzystać np. w momencie pojawienia się nieprzewidzianych wydatków.

Jeśli natomiast finansowa dyscyplina nie jest naszą mocną stroną, wówczas zalecamy rozwagę. Karta kredytowa jest bowiem instrumentem, który przy odrobinie nieuwagi może przerodzić się w źródło dość sporych dodatkowych kosztów. Na szczęście w dobie bankowości elektronicznej możemy zdać się na automat, który np. dokonana spłaty całości lub części naszego zadłużenia albo odrzuci daną transakcję, jeśli jej kwota wiązałaby się z przekroczeniem dostępnych limitów. Dzięki temu będziemy mogli bez obaw o dodatkowe koszty cieszyć się możliwościami, jakie zapewnia karta kredytowa.

Krok I: Określ swoje potrzeby

Pierwszym (a w zasadzie drugim, bo tym pierwszym jest lektura naszego artykułu) krokiem prowadzącym do wyrobienia sobie karty kredytowej jest ustalenie naszych oczekiwań wobec niej. Często bowiem okazuje się, że "kredytówka" w ogólnie nie jest nam potrzebna, bo np. osiągamy na tyle wysokie dochody, że nie musimy korzystać z karty. W efekcie karta leży nieużywana w naszym portfelu lub kurzy się gdzieś w domowej szufladzie, a jedynym dowodem na to, że ją w ogóle mamy, jest comiesięczna opłata, którą bank pobiera od nas za jej posiadanie.

Zdarza się też tak, że nasza karta jest totalnie niedopasowana do naszych potrzeb, oferując np. znacznie wyższy od koniecznego limit kredytowy, a do tego masę dodatkowych usług, z których nie korzystamy, a które jedynie obciążają nasz domowy budżet.

W związku z tym, przed przejściem do dalszych kroków warto odpowiedzieć sobie na kilka pytań, które pozwolą określić, jaka karta przyniesie nam najwięcej korzyści. Przykładowa lista prezentuje się następująco:

- Czy często zdarza mi się kupować coś na kredyt (lub pożyczać od innych pieniądze) i jakie są przeciętne kwoty takich zakupów?

- Czy korzystanie z karty będzie regularne czy jedynie w razie pojawienia się dużych, nieprzewidzianych wydatków?

- Czy szukam karty taniej lub wręcz darmowej w użytkowaniu, której możliwości są ograniczone, czy może oczekuję także usług dodatkowych (np. pakiet ubezpieczenia, assistance samochodowy etc.), za które jestem skłonny dodatkowo zapłacić?

- Czy jest jakiś produkt lub usługa, z którego korzystam i za który płacę szczególnie często, np. kupno biletów lotniczych, rezerwacja miejsc noclegowych, zakup paliwa itp.?

- Czy często wyjeżdżam za granicę, gdzie rezerwuję hotelu lub wynajmuję tam samochód?

Udzielając odpowiedzi na powyższe pytania, możemy dość istotnie zawęzić listę kart odpowiadających naszym oczekiwaniom (a także znacznie ułatwimy pracę doradcy finansowemu, o ile korzystamy z jego usług). Jeśli bowiem okaże się, że np. z kredytu korzystamy rzadko, a nasze wydatki tego typu zamykają się powiedzmy w dwustu czy trzystu złotych, to w takiej sytuacji nie ma potrzeby wyrabiania sobie drogiej karty platynowej, gdyż w praktyce nie wykorzystamy nawet ułamka możliwości, którą ona oferuje. Kiedy jednak dużą część naszego budżetu stanowią koszty paliwa, wtedy warto będzie zwrócić uwagę na kartę, która zapewni nam zwrot części pieniędzy wydatkowanych na ten cel (tzw. moneyback). A jeśli do tego sporo podróżujemy, posiadanie karty może okazać się wręcz koniecznością - w wielu krajach tylko z jej pomocą wynajmiemy pokój w hotelu czy też wypożyczymy auto.

Krok II: Wybierz odpowiednią kartę kredytową

Kolejnym krokiem do tego, aby móc korzystać z pełni funkcjonalności oferowanych przez karty kredytowe, jest zapoznanie się z ich aktualną ofertą i wybranie tej, która najlepiej odpowiada naszym potrzebom. W praktyce nie jest to jednak takie proste. Jak bowiem wynika z naszych obliczeń, aktualnie w ofercie działających w Polsce banków komercyjnych znajduje się blisko 100 różnego rodzaju kredytówek, które pod kątem parametrów dość znacznie się od siebie różnią.

W związku z tym, jeśli ktoś nie chce poświęcać czasu na przeglądanie oferty poszczególnych banków, rekomendujemy skorzystanie z pomocy niezależnego doradcy finansowego. Alternatywnym rozwiązaniem będzie wsparcie bankowego specjalisty, przy czym wówczas wybór karty ograniczony będzie jedynie do banku, który on sam reprezentuje. Pomocny przy wyborze odpowiedniej karty może okazać się także nasz ranking najlepszych kart kredytowych.

Krok III: Złóż wniosek na stronie banku

Po dokonaniu wyboru najlepszej dla nas karty przychodzi czas na złożenie wniosku o jej wydanie. Najwygodniej i najszybciej będzie zrobić to za pośrednictwem strony internetowej danego banku. Alternatywnie możemy także udać się do jego stacjonarnego oddziału lub placówki partnerskiej (uwaga – nie wszystkie tego typu placówki zajmują się obsługą kart kredytowych) albo też zadzwonić na bankową infolinię.

Niezależnie od wybranej formy złożenia wniosku, otrzymanie „kredytówki” wymagać będzie osobistego dostarczenia dokumentów potwierdzających osiągane dochody (podczas ich składania nie zapomnijmy o dowodzie naszej tożsamości). Przykładami takich dokumentów są m.in. zaświadczenie o zatrudnieniu i osiąganych zarobkach, decyzja o przyznaniu renty lub emerytury, czy też roczne zeznanie podatkowe PIT. Znacznie rzadziej bank zadowoli się wyciągiem z naszego konta bankowego lub z innej karty kredytowej (o ile taką posiadamy). Trzeba też liczyć się z tym, że bankowi analitycy przed akceptacją wniosku zweryfikują w BIK naszą historię kredytową.

Powodem tych wszystkich formalności jest to, że w przypadku „kredytówek” bank de facto pożycza nam swoje pieniądze (lub przynajmniej daje nam taką możliwość) i zanim to zrobi, chce dokładnie sprawdzić, czy nasze możliwości finansowe pozwalają, aby taką pożyczkę terminowo zwrócić (w przypadku „debetówek” takiego problemu nie ma, bo płacąc nimi, korzystamy wyłącznie z własnych środków, a cała procedura przebiega znacznie sprawniej).

Jeśli natomiast wnioskujemy o kartę w banku, z którego usług korzystamy już od jakiegoś czasu, istnieje spora szansa, że to on sam na podstawie analizy tego, co dzieje się na naszym rachunku, zaproponuje nam jej wydanie. W takim przypadku pozostanie nam (o ile oczywiście godzimy się na złożoną propozycję) już tylko określenie parametrów karty i podpisanie wniosku o jej przyznanie.

Limit kredytowy

Jeśli chodzi o wspomniane przed chwilą parametry karty, to podczas wypełniania wniosku może zdarzyć się, że będziemy musieli samodzielnie określić wysokość limitu kredytowego, o który się ubiegamy. Z tego powodu warto wiedzieć, że dla poszczególnych „kredytówek” stosuje się określone limity, w ramach których powinna znaleźć się wnioskowana przez nas kwota, np. od 5 tys. do 20 tys. zł. Jeśli wskazana przez nas wartość będzie wyższa lub niższa, będziemy musieli dostosować się do obowiązujących ograniczeń bądź też dokonać zmiany rodzaju karty na inną (np. ze zwykłej na złotą). Na szczęście zazwyczaj wysokość limitu kredytowego jest proponowana przez sam bank, dzięki czemu powyższy problem nie występuje.

Data generowania wyciągu i okres rozliczeniowy

Na etapie składania wniosku możemy być także proszeni o określenie daty generowania wyciągu. Jest to dzień miesiąca, w którym bank wyśle do nas (najczęściej drogą elektroniczną w systemie bankowości internetowej) podsumowanie wszystkich transakcji bezgotówkowych i gotówkowych (gotówkowych, czyli głównie wypłat pieniędzy z bankomatu) dokonanych w poprzednim okresie rozliczeniowym.

Krok IV: Poczekaj na wydanie karty

Po dostarczeniu niezbędnej dokumentacji oraz złożeniu podpisu na stosownych formularzach pozostaje nam już tylko cierpliwie czekać, aż bank przeanalizuje otrzymane dokumenty. Jeśli analiza wypadnie pozytywnie, karta kredytowa zostanie nam dostarczona za pośrednictwem listonosza lub kuriera. Czas oczekiwania zależy w głównej mierze od polityki danego banku i standardowo wynosi od kilku dni do góra dwóch tygodni. Jeśli nie chcemy tyle czekać, możemy wnioskować o wydanie karty w trybie ekspresowym. Trwa to zazwyczaj do 3-4 dni roboczych i zazwyczaj jest dodatkowo płatne.

Alternatywą dla przesyłki dostarczanej na nasz adres korespondencyjny jest odbiór karty bezpośrednio w bankowym oddziale. Co ciekawe – w przypadku dwóch znanych nam banków: BGŻ BNP Paribas oraz Citibanku karta może zostać wydana natychmiast po podpisaniu umowy kredytowej (dotyczy to jednak tylko wybranych placówek bankowych).

Krok V: Aktywuj kartę

Aby móc korzystać z karty kredytowej, konieczna będzie jej wcześniejsza aktywacja. W przeciwnym razie nie będzie nadawała się do użytku, a wszystkie operacje dokonane za jej pomocą będą miały status „odrzuconych”. Aktywacji najwygodniej dokonać, logując się do systemu bankowości elektronicznej (z reguły jest to ten sam system, którego używamy, korzystając np. z naszego rachunku osobistego). Opcjonalnie możemy zrobić to, dzwoniąc na bankową infolinię lub udając się do stacjonarnej placówki banku.

Za pośrednictwem wymienionych kanałów możemy także zarządzać naszą kartą kredytową, m.in. zmieniając jej PIN, limity transakcyjne, czy spłacając znajdujące się na niej zadłużenie. Pierwszy PIN otrzymamy SMS-em lub w tym samym liście, w którym została dostarczona nasza karta.

Warto wiedzieć, że kartę można także w dowolnym momencie zastrzec. Jest to szczególnie przydatne w sytuacji jej kradzieży lub zgubienia, a także w momencie, w którym dojdziemy do wniosku, że „kredytówka” nie będzie nam już dłużej potrzebna.

Krok VI: Jak rozsądnie korzystać z karty kredytowej?

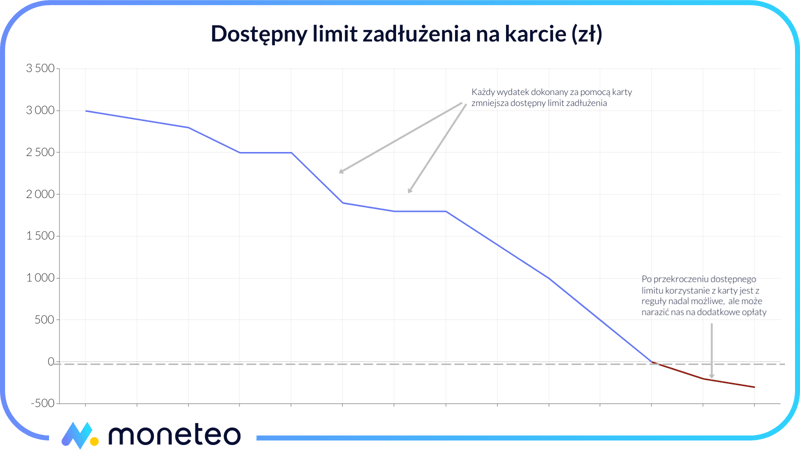

Po aktywowaniu karty nic już nie stoi na przeszkodzie, abyśmy zaczęli korzystać z oferowanych przez nią możliwości. Zanim jednak ruszymy na pierwsze zakupy, warto zdać sobie sprawę, że dokonanie przy jej pomocy jakiejkolwiek transakcji powoduje zmniejszenie przyznanej nam maksymalnej kwoty zadłużenia.

Przykładowo – jeśli dostępne saldo naszej karty wynosi 3 tys. zł, to po zrobieniu zakupów w sklepie spożywczym na 100 zł do wykorzystania pozostanie nam już tylko 2,9 tys. zł.

W praktyce nawet po wykorzystaniu wszystkich dostępnych środków płacenie kartą nadal jest możliwe (co swoją drogą stanowi jeden z najczęstszych „haczyków”, na które łapią się posiadacze karty), jednak często wiąże się z dodatkowymi opłatami naliczanymi przez bank.

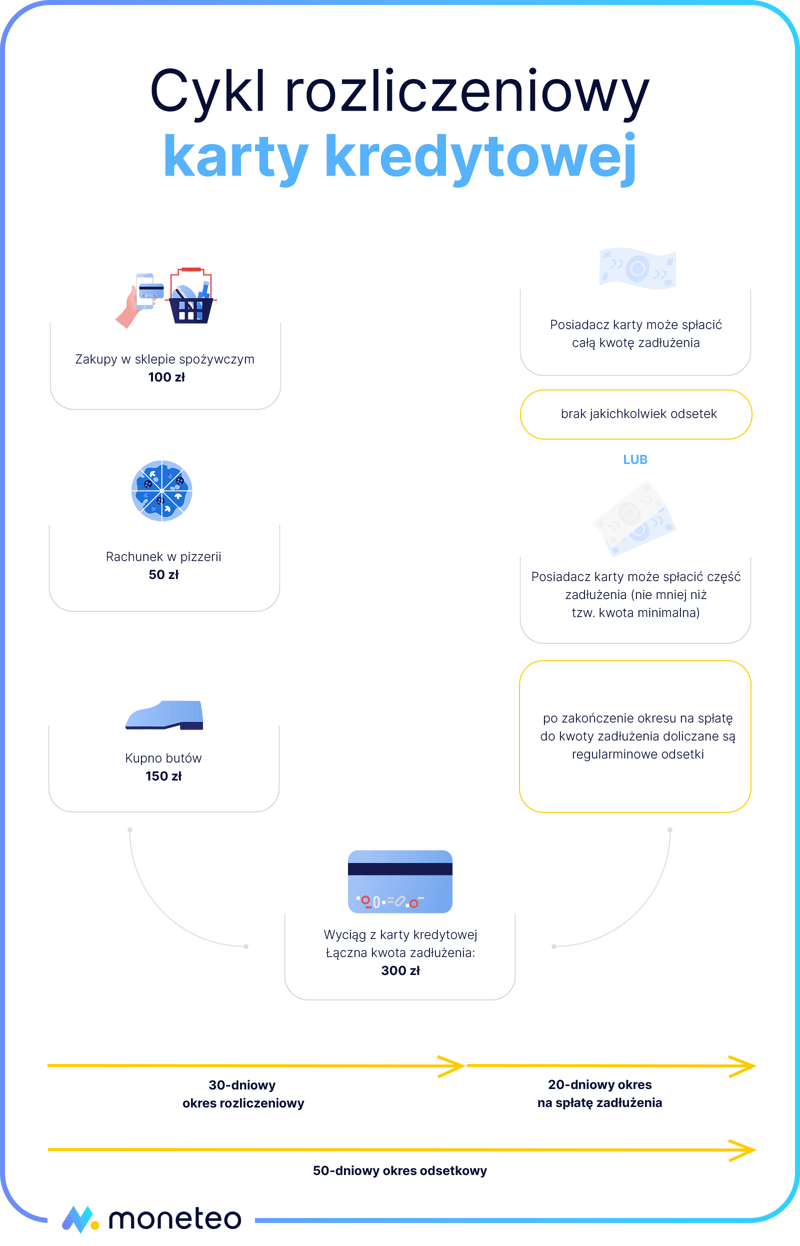

Po zakończeniu każdego miesiąca rozliczeniowego otrzymamy od banku zestawienie wszystkich przeprowadzonych transakcji wraz z informacją na temat wysokości posiadanego zadłużenia oraz dostępnego salda kredytowego. Na wyciągu znajdzie się także informacja, do kiedy należy oddać pożyczone pieniądze.

Jeśli zrobimy to w terminie (najczęściej na spłatę mamy od 20 do 30 dni od daty otrzymania wyciągu), taka pożyczka okaże się dla nas zupełnie bezkosztowa, tj. nie zapłacimy od niej jakichkolwiek odsetek. Możliwe jest to dzięki obowiązywaniu tzw. okresu bezodsetkowego, w którym nasze całe zadłużenie pozostaje nieoprocentowane. Okres bezodsetkowy to zresztą główna różnica pomiędzy kartami kredytowymi a np. kredytami gotówkowymi, gdzie odsetki naliczane są przez cały czas jego posiadania.

Natomiast jeśli w wyznaczonym terminie spłaty karty nie dokonamy, wówczas bank zacznie naliczać nam regulaminowe odsetki, których wysokość zazwyczaj równa jest maksymalnej ustawowej kwocie (obecnie jest to 10% w skali roku).

- Rozliczanie transakcji dokonanych kartą dokładnie wyjaśniamy w tym artykule

Co kiedy karta przestaje być potrzebna?

W momencie, w którym stwierdzimy, że karta kredytowa nie jest nam już więcej potrzebna, w szybki i prosty sposób możemy z niej zrezygnować. W tym celu wystarczy, że udamy się do dowolnego oddziału banku, którym nam ją wydał, i złożymy stosowne wypowiedzenie. Powinno mieć ono formę pisemną i zawierać nasze dane osobowe, a także jasno zaznaczoną informację o tym, że nie chcemy już dłużej korzystać z karty. Po przyjęciu wypowiedzenia przez pracownika banku (uwaga – może gorliwie namawiać nas do zmiany decyzji) i odczekaniu ok. 30 dni (zwyczajowy okres, aby wypowiedzenie weszło w życie) umowa o kartę kredytową przestanie być ważna. Aby jednak tak się stało, przed zamknięciem karty musimy spłacić całe znajdujące się na niej zadłużenie. W przeciwnym wypadku nasze wypowiedzenie nie będzie ważne.

Alternatywną formą rezygnacji z kary kredytowej jest wysłanie wypowiedzenia drogą listowną (aby mieć pewność, że zostało przyjęte, wyślijmy je listem poleconym z żądaniem potwierdzenia odbioru).

Nie znamy natomiast banku, w którym złożenie wypowiedzenia karty kredytowej byłoby możliwe z poziomu bankowości elektronicznej. Za jej pomocą możemy dokonać jedynie blokady karty (opcja przydatna, jeśli chcemy przestać korzystać z karty tylko na jakiś czas) lub jej zastrzeżenia (kartę zastrzega się w przypadku jej kradzieży lub zgubienia). Trzeba jednak wiedzieć, że żadna z wymienionych funkcji nie jest równoważna z rezygnacją z niej.

Komentarz redakcji

Naszym zdaniem karta kredytowa to praktyczne i przydatne narzędzie, które nie tylko wspomoże nasz domowy budżet w razie nieprzewidzianych wydatków, ale także może być źródłem dodatkowych korzyści, jak np. atrakcyjne zniżki czy zwrot części pieniędzy wydanych za jej pomocą. Dodatkową zachętą do wyrobienia sobie "kredytówki" są także liczne promocje banków, które w ten sposób próbują przyciągnąć do siebie nowych klientów. Warto w tym miejscu zaznaczyć, że oferowane nagrody bywają niezwykle atrakcyjne, a ich wartość to nierzadko nawet i kilkaset złotych.

Mimo szeregu zalet, zawsze należy pamiętać o tym, że karta kredytowa jest produktem kredytowym, co wiąże się z szeregiem obowiązków dla jej posiadacza. Najważniejszym jest terminowe regulowanie posiadanego zadłużenia. Jeśli z obojętnie jakiego powodu nie będziemy przestrzegali tego wymogu, zamiast przydatnego instrumentu, "kredytówka" stanie się dla nas jedynie balastem i przyniesie mnóstwo nieprzyjemnych konsekwencji. Pamiętajmy o tym.

- Spis treści

- Wstęp

- Czy warto wyrabiać kartę kredytową?

- Krok I: Określ swoje potrzeby

- Krok II: Wybierz odpowiednią kartę kredytową

- Krok III: Złóż wniosek na stronie banku

- Krok IV: Poczekaj na wydanie karty

- Krok V: Aktywuj kartę

- Krok VI: Jak rozsądnie korzystać z karty kredytowej?

- Co kiedy karta przestaje być potrzebna?

- Komentarz redakcji

Komentarze

(0)