Niestety, taki tok rozumowania jest całkowicie błędny. W rzeczywistości nasze pieniądze w banku to wyłącznie elektroniczny zapis, a one same już dawno zostały pożyczone komuś innemu lub zainwestowane w bony pieniężne lub obligacje.

Zapomnij o bankowym skarbcu

Jeżeli dobrze przyjrzymy się umowom o prowadzenie konta lub lokaty, nigdzie nie znajdziemy zapisu mówiącego o tym, że bank zobowiązuje się przetrzymywać powierzone mu pieniądze w pilnie strzeżonym podziemnym skarbcu. Obowiązujący w większości państw świata – w tym także w Polsce - tzw. system rezerwy cząstkowej sprawia, że bank nie ma obowiązku trzymania całości powierzonych mu pieniędzy w jakimś jednym, ściśle określonym i bezpiecznym miejscu.

Stopa rezerwy obowiązkowej

Jedyne, do czego bank jest zobowiązany, to utrzymanie niewielkiej części powierzonych środków, wyrażanej tzw. stopą rezerwy obowiązkowej (te pieniądze przelewa się na konta banku centralnego). Od 2011 roku jej wysokość wynosi 3,5% kwoty depozytów ulokowanych w danym banku.

Oznacza to, że z każdych 100 zł, które wpłacimy do banku, ma on obowiązek zatrzymania zaledwie 3,5 zł! Resztę może zainwestować np. w papiery wartościowe lub pożyczyć w formie różnego rodzaju kredytów (hipotecznych, konsumpcyjnych itd.).

Jeden pieniądz - wiele kredytów

Na pozór taka sytuacja to nic złego – w końcu w jaki inny sposób bank miałby na siebie zarabiać (pomijając obracanie własnymi środkami i wprowadzenie wysokich opłat dla klientów)? Podstawą funkcjonowania niemal całej światowej bankowości jest przyjmowanie depozytów na możliwie niski, akceptowany przez klientów procent, a następnie pożyczanie ich możliwie drogo komuś innemu. Różnica po odjęciu kosztów funkcjonowania stanowi zysk banku.

W praktyce jednak funkcjonowanie systemu rezerw cząstkowych prowadzi do powstania sytuacji, kiedy pieniądze w bilansach banków mają wyłącznie czysto księgowy charakter. Cały proces najlepiej prezentuje poniższy przykład.

- Jan Kowalski wpłacił do banku 100 zł, które ulokował na lokacie.

- Bank zatrzymał 3,5% z powierzonej mu kwoty (tę sumę następnie musi obowiązkowo przekazać do NBP), a resztę, czyli 96,5 zł, pożyczył Adamowi Nowakowi.

- Adam Nowak za otrzymane pieniądze kupił koszulę od Janiny Kwiatkowskiej.

- Janina Kwiatkowska nie potrzebowała tych pieniędzy, więc wpłaciła je do tego samego banku, co Jan Kowalski.

- Bank odłożył 3,5% z otrzymanej kwoty, a resztę, czyli 93,12 zł, pożyczył Stefanowi Czarneckiemu.

W efekcie w swoim bilansie bank odnotuje, że suma powierzonych mu depozytów wynosi 196,50 zł (tyle łącznie wpłacili Kowalski i Kwiatkowska), a kwota udzielonych kredytów to 189,62 zł (tyle łącznie pożyczono Nowakowi i Czarneckiemu). W zaprezentowanych wyliczeniach wszystko byłoby ok, gdyby nie fakt, że w kasie banku aktualnie nie ma ani złotówki!

Co ciekawe, taki mechanizm można powtarzać niemal w nieskończoność, a maksymalna kwota kredytów, jaką da się w ten sposób udzielić, to aż 2857 zł. I to wszystko dzięki wykorzystaniu wyłącznie jednego, stuzłotowego banknotu.

Ile maksymalnie kredytów może udzielić bank w zależności od stopy rezerwy obowiązkowej?

Kwota przyjętych depozytów / Wysokość stopy rezerwy obowiązkowej = maksymalna liczba kredytów, którą da się wytworzyć.

np. 100 zł / 3,5% = 2857, 14 zł

Skąd banki mają pieniądze?

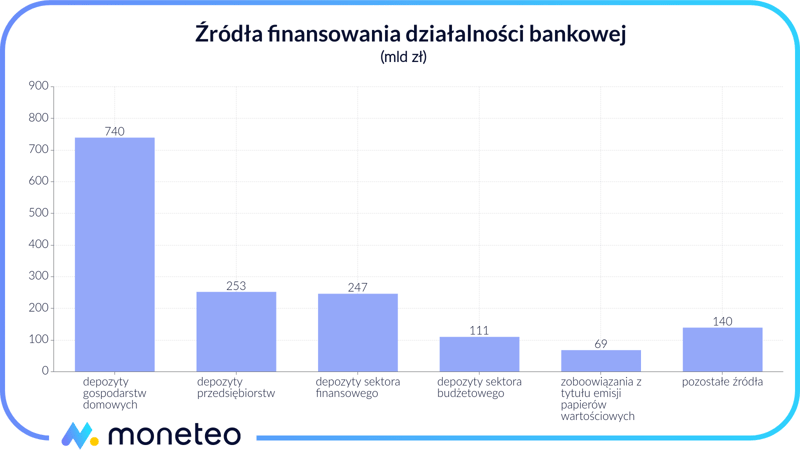

To, jak ważną rolę w funkcjonowaniu polskiego sektora bankowego odgrywają depozyty wpłacane przez przeciętnych Kowalskich, pokazuje raport Komisji Nadzoru Finansowego o sytuacji banków w I półroczu 2017 roku. Według publikacji na koniec czerwca polskie gospodarstwa domowe miały ulokowane w nich aż 740 mld zł, co stanowiło blisko połowę wszystkich kapitałów, którymi dysponowały banki. Istotną rolę odgrywały także depozyty: przedsiębiorstw, sektora finansowego, sektora budżetowego oraz od instytucji niekomercyjnych. W sumie te pozycje dały kolejne 625 mld zł.

Środki ze źródeł innych niż depozyty w strukturze kapitałowej sektora bankowego miały już znacznie mniejsze znaczenie. Dla przykładu – z tytułu emisji akcji, obligacji oraz innych papierów wartościowych według stanu na koniec I półrocza polskie banki pozyskały niespełna 70 mld zł. W sumie gdyby nie działalność depozytowa, polscy kredytodawcy na prowadzenie swojej działalności mieliby niespełna 12 proc. Tego, czym dysponują obecnie.

Kolos na glinianych nogach?

Jak do tej pory system oparty na rezerwie cząstkowej działa tylko dlatego, że większość ludzi w danej chwili po prostu nie potrzebuje wypłacać z banków swoich pieniędzy. Raz zdeponowane np. na 3-letniej lokacie pieniądze z reguły pozostają tam aż do jej zakończenia. W tym czasie bank może nimi dowolnie gospodarować, gdyż ma względną pewność, że klient w międzyczasie nie zażąda ich zwrotu (pomijamy sytuację, w której jednak zerwie lokatę, co z uwagi na utratę naliczonych odsetek zdarza się bardzo rzadko).

System rezerwy cząstkowej w głównej mierze opiera się więc na zaufaniu obywateli do banków, a także na tym, że ludzie w skali całego społeczeństwa zachowują się w dość przewidywalny sposób.

Czarny sen bankowców

W praktyce tak naprawdę jedyne, co jest w stanie „zatopić” współczesne banki i co pewnie śni się w koszmarach niejednemu bankowcowi, to tzw. „run” (zwany również paniką bankową), czyli sytuacja, kiedy zbyt dużo osób zechce w tym samym momencie wypłacić swoje pieniądze.

Taki czarny sen spełnił się m.in. w 2013 roku na Cyprze. Tamtejsze władze wprowadziły specjalny podatek, którym obłożyły wszystkie osoby trzymające pieniądze w bankach. W efekcie depozytariusze cypryjskich banków tłumnie ruszyli po trzymaną tam gotówkę. Aby opanować sytuację, konieczna była interwencja policji, blokada przelewów zagranicznych oraz fizyczne zamknięcie części placówek.

Polskie banki odporne na "run"

A jak wyglądałoby to w przypadku hipotetycznego „runu” na polskie banki? Trzeba zaznaczyć, że scenariusz podobny do tego, jaki miał miejsce na Cyprze, jest w obecnej sytuacji gospodarczej naszego kraju mało prawdopodobny.

KNF, czyli organ nadzorujący polski rynek bankowy, na bieżąco monitoruje kondycję poszczególnych instytucji. Wśród stosowanych narzędzi są m.in. stress-testy, czyli symulacje tego, w jaki sposób dany bank poradziłby sobie w przypadku recesji bądź krachu. A jeśli pojawi się jakikolwiek sygnał ostrzegawczy, np. w postaci obniżonego współczynnika wypłacalności któregoś z banków, KNF wzywa go do jego podniesienia.

Co by było, gdyby....

Załóżmy, że jednak doszłoby do gwałtownego załamania gospodarczego, a klienci masowo rzuciliby się po swoje pieniądze. W takiej sytuacji polskie banki korzystając z rezerw trzymanych w NBP, a także spieniężając posiadane papiery wartościowe, byłyby w szybkim czasie (około 1-2 tygodni) zebrać kwotę prawie 400 mld zł. To przeszło 25 proc. tego, ile na koniec sierpnia 2017 roku wynosiły wszystkie zgromadzone w nich depozyty.

Gdyby to okazało się kwotą niewystarczającą (a trudno sobie wyobrazić, aby tak mogło się stać), banki zawsze mogłyby wypowiedzieć umowy ze swoimi kredytobiorcami, żądając natychmiastowego zwrotu pożyczonych im pieniędzy. Ich ściągnięcie mogłoby co prawda trochę potrwać (kilka miesięcy, jeśli nie lat), ale w ostatecznym rachunku pieniądze najpewniej wróciłyby do ich pierwotnych właścicieli (czyli do posiadaczy bankowych kont i lokat).

A co, jeśli dany bank nie wytrzymałby takiego "runu" i musiał ogłosić upadłość? Wtedy trzymane w nim pieniądze (nie tylko lokaty, ale także środki na rachunkach osobistych) zwróciłby jego klientom Bankowy Fundusz Gwarancyjny. Krótko mówiąc - w obecnej sytuacji nie ma się czego obawiać! Natomiast gdyby w jednym momencie okazało się, że swoje pieniądze z banku chce wypłacić większość lub wręcz wszyscy ludzie, oznaczałoby to, że dzieje się coś naprawdę złego, jak np. wybuch wojny czy wystąpienie jakiejś ogólnoświatowej klęski żywiołowej. W takich sytuacjach ludzie mają jednak znacznie poważniejsze zmartwienia niż brak pieniędzy....

Dowiedz się więcej jak działa BFG.

Komentarze

(10)Czyli mam 100 000 zł oszczędności, zapracowałem i oszczędziłem. Zakładam w garażu bank. Wpłacam moje 100 000zł na lokatę do swojego banku. Całość przelewam do NBP jako rezerwa obowiązkowa kredytów. Udzielam kredytów na sumę 20 000 000zł. Przy obecnych stopach procentowych na miesiąc uzyskuję od kredytobiorców sumę około 92 000zł. 92 000zł na miesiąc !!! Z czego większość to odsetki, czyli mój zarobek. Pięknie. Żyć nie umierać.

Aby taki system trwał w sposób miarę stabilny to ilość kredytów musi stale rosnąć i to w sposób wykładniczy, bo inaczej system runie. Ci którzy tworzyli ten system musieli o tym wiedzieć doskonale, a więc z pełną premedytacją zaprojektowali system który ma datę ważności. Po przekroczeniu którego na świecie dziać się będą sceny dantejskie. Pan...mia wydaje się być tylko zasłoną dymną po to by ludzie nie przejrzeli prawdziwych przyczyn nadchodzącej ogromnej biedy. To wszystko i nie tylko można wyczytać przyglądając się fundamentom obecnego systemu finansowego świata. Szatański plan.

Odpowiedz

Teraz jest to już 0,5% więc 50gr ze 100zł ;] By żyło sie lepiej!

Odpowiedz

w tym opisie jest mała luka. Nie jest brane pod uwagę to, że ktoś kto pożyczył pieniądze zazwyczaj je oddaje. Poza tym to schemat powszechnie używany nie tylko przez banki. Jeśli hurtownik kupuje towar za kredyt, a potem sprzedaje go z marżą większą niż oprocentowanie to to samo. Jeśli ktoś kupi mieszkanie na kredyt i zarabia na różnicy między ratą, a czynszem też „kreuje pieniądze”. Sklepy wielkopowierzchniowe kupujące na kredyt towary szybkozbywalne też kreują pieniądze. Dla banku depozyt klienta jest tanim kredytem który musi kiedyś spłacić. Nie ma znaczenia czy innym depozytem, czy zyskiem z inwestycji. Podstawowym błędem w rozumowaniu nt. „Kreacji pieniądza” jest to że klient który zaciągnął kredyt rzekomo myśli że to są jego pieniądze.

Odpowiedz

Jest dokładnie tak, jak piszesz. Dziękujemy za komentarz :)

Odpowiedz

Jakub, opisane przez Ciebie przykłady nie mają nic wspólnego z kreacją pieniądza i nie zwiększają żadnego z agregatów pieniężnych. Rozumiem, że w swoich przykładach do 'tworzenia pieniądza' przyrównujesz powstanie zobowiązania u hurtownika (banku), który zarabia w międzyczasie na sprzedaży towaru (udzieleniu kredytu) - nie na tym polega to zjawisko.

Odpowiedz

Nie do końca. Piszesz o pożyczkach miedzy podmiotami a to nie to samo co kredyt. Przy pożyczkach pieniędzy w obiegu jest tyle samo, po prostu kapitał przepływa od jednej osoby do drugiej. W przypadku banku udziela on kredytu. W przykładzie lepiej jakby napisano, że wpłacenie przez Jana Kowalskiego 100 zł do banku daje możliwość udzielenia przez bank kredytu w wysokości 2857,14 i pieniądze te są brane tak naprawdę z powietrza (tworzone przez bank centralny z niczego).

Odpowiedz

W praktyce jest nieznacznie inaczej. System bankowy, jako całość, moze udzielić tyle kredytów ile ma depozytów pomniejszonych o rezerwę obowiązkową oraz pomniejszonych o środki wypłacone w gotówce.

Zatem owe 100zl powinno być podzielone przez sumę 3.5% oraz ok. 10% - bo taki mniej-wiecej jest odsetek wypłat gotówkowych.

A po drugie, trzeba podkreślić że depozyty powstały w kredytach.

Odpowiedz

Dziękujemy za wartościowy komentarz. Pana uwagę dotyczącą pieniądza gotówkowego uwzględniliśmy w treści artykułu.

Odpowiedz

Wpierw napisano, że od każdych 100 zł, które wpłacimy do banku, ma on obowiązek zatrzymania zaledwie 3,5 zł, a potem że zostawia sobie 3,5%, a resztę wpłaca do BC. Zdecyduj się autorze!

Odpowiedz

Dziękujemy za uważną lekturę tekstu i wskazanie niejasności. Z tym "zatrzymaniem 3,5%" chodziło nam o to, że jest to kwota, którą bank nie może dowolnie dysponować, ale musi ją zatrzymać i później obowiązkowo przekazać do NBP (zobowiązania z tytułu rezerwy obowiązkowej rozliczane są raz na miesiąc).

Odpowiedz