Płatności kartą za granicą nie zawsze muszą wiązać się z wysokimi prowizjami dla banku. Jeszcze kilka lat temu, jeśli chcieliśmy korzystnie płacić za granicą, musieliśmy posiadać kartę prowadzoną w wybranej walucie obcej. Przykładowo – jadąc na urlop do Hiszpanii, należało przed wyjazdem założyć konto bankowe w euro oraz posiadać dołączoną do niego kartę płatniczą.

W przypadku podróży tylko po strefie euro jedna dodatkowa karta nie była czymś specjalnie uciążliwym. Natomiast jeśli ktoś odwiedzał także inne kraje, np. Wielką Brytanię czy Szwajcarię, i nie chciał na miejscu przepłacać, musiał zaopatrzyć się w kolejne karty – po jednej dla każdej waluty.

Gdyby tego nie zrobił i korzystał np. wyłącznie z karty prowadzonej w polskich złotych, bank doliczałby do każdej takiej transakcji dodatkową prowizję lub rozliczał ją według niekorzystnej dla klienta tabeli kursowej obowiązującej w banku (to samo miałoby miejsce podczas wypłaty pieniędzy z zagranicznego bankomatu).

Alternatywą było płacenie za wszystko gotówką, co jednak wymagałoby za każdym razem wizyty w kantorze walutowym.

Jak płacić kartą wielowalutową? Jedna karta do wielu rachunków

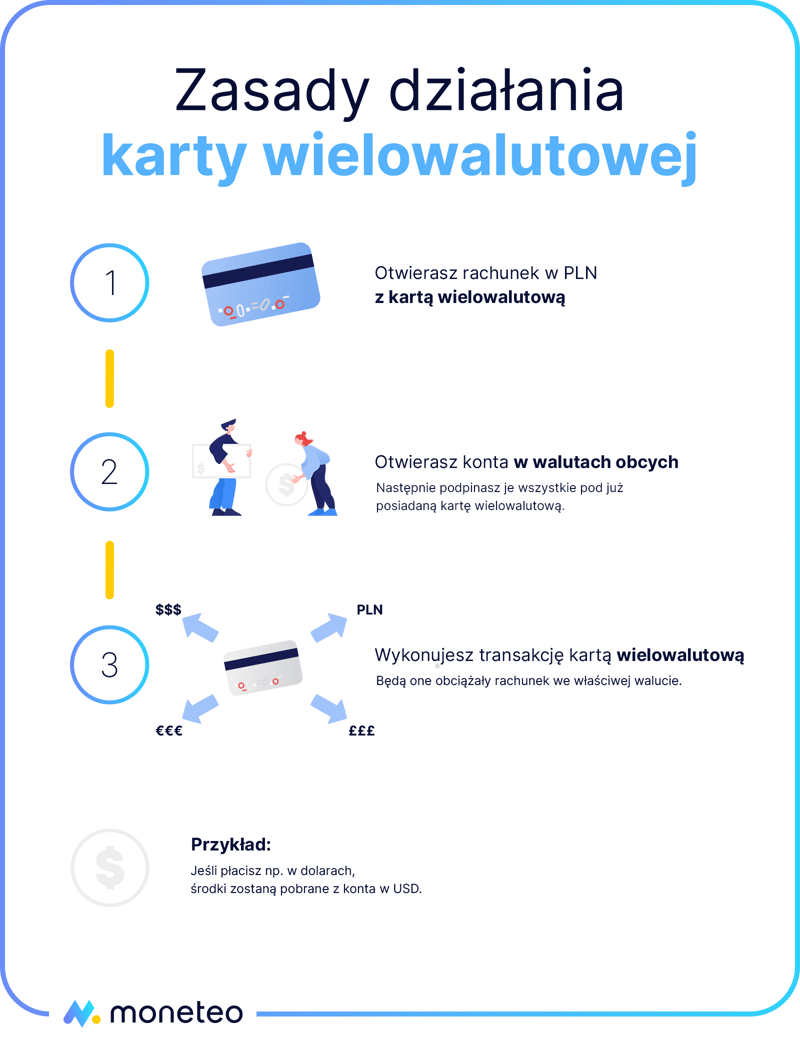

Dziś rozliczanie się w walutach obcych jest jednak o wiele łatwiejsze. Wszystko za sprawą tzw. kart wielowalutowych. Dzięki temu rozwiązaniu unikniemy kosztów przewalutowania, gdyż środki w odpowiedniej walucie zostaną ściągnięte bezpośrednio z naszego konta walutowego. Tego typu karta (niegdyś zwana też "multiwalutową") umożliwia przypisanie do niej kilku różnych rachunków bankowych, co oznacza, że nie trzeba nosić w portfelu kilku różnych "plastików" - wystarczy jeden.

Podczas płatności system sam rozpoznaje, w jakiej walucie prowadzona jest dana transakcja i rozlicza ją według najkorzystniejszej dla nas opcji. Nie musimy też biegać do kantoru ani innego punktu wymiany pieniędzy, gdyż o wiele bardziej opłacalne jest po prostu płacenie kartą.

Jeśli więc do naszej karty podepniemy rachunki prowadzone np. w złotych, euro i frankach, a akurat jesteśmy w Szwajcarii, pieniądze zostaną pobrane z tego ostatniego konta. Kiedy wyskoczymy do sąsiedniej Francji, wówczas płatności odbywać się będą z pieniędzy znajdujących się na rachunku denominowanym w euro, a po powrocie do kraju rachunkiem rozliczeniowym stanie się konto złotowe.

Na co dzień karta wielowalutowa funkcjonuje jak zwykła debetówka, możemy więc nią płacić zbliżeniowo, wykonywać transakcje przez Internet czy podpinać ją pod Apple Pay / Google Pay i opłacać zakupy telefonem. Najczęściej mogą z niej skorzystać klienci indywidualni, ale zamówić kartę wielowalutową w niektórych bankach mogą również przedsiębiorcy. Są to Alior Bank, Bank BNP Paribas, Bank Pekao SA oraz PKO BP.

Konto walutowe nie może być puste

Żeby karta wielowalutowa nie utraciła swojej funkcjonalności, na każdym rachunku, z którego odbywa się płatność, musimy posiadać odpowiednią sumę pieniędzy.

Jeśli przykładowo będziemy płacili w austriackiej restauracji i okaże się, że na naszym koncie w euro jest za mało środków (lub nie ma ich w ogóle), system pobierze pieniądze z naszego podstawowego konta, którym jest konto złotówkowe, i tym samym obciąży nas prowizją za przewalutowanie.

Przed dokonaniem płatności warto więc sprawdzić, jakie jest saldo naszego konta w euro i w razie czego je uzupełnić (wygodną formą doładowania takiego rachunku jest wymiana pieniędzy w kantorze internetowym).

Karta wielowalutowa tylko do popularnych walut

Podstawową wadą kart wielowalutowych jest to, że umożliwiają „podpięcie” do nich jedynie rachunków prowadzonych w najpopularniejszych walutach, takich jak euro, dolar czy funt. Jeśli więc wybierzemy się do kraju, gdzie oficjalna waluta jest inna, karta tego typu straci na funkcjonalności (wyjątkiem są karty oferowane przez PKO BP, Citi Handlowy, mBank i kantor walutowy Alior Banku, ale o tym za chwilę).

Przykładowo, gdy zapłacimy za piwo w Czechach, kwota rachunku najpierw zostanie przeliczona na euro (lub inną walutę rozliczeniową karty w zależności od operatora i banku wystawiającego kartę), a później jeszcze z euro na polskie złote. W takim przypadku lepiej po prostu mieć przy sobie gotówkę lub kartę z korzystnymi przewalutowaniami.

Uważajmy podczas wypłaty gotówki

Część zagranicznych bankomatów oferuje usługę DCC (tzw. dynamiczna konwersja walut). Jest to mechanizm, który rozpoznaje, w jakiej walucie prowadzona jest nasza karta, i wyświetla informację, po jakim kursie nastąpi przeliczenie na walutę kraju, w którym odbywa się wypłata (z usługą DCC możemy spotkać się także m.in. w sklepach spożywczych).

Przykładowo, jeśli po włożeniu karty do bankomatu na ekranie pojawi się nam informacja o tym, że wymiana franków na polskie złote odbędzie się np. po kursie 4,00 zł za 1 franka, oznacza to, że mamy do czynienia z usługą DCC.

Niestety w takim przypadku prawie zawsze system jako podstawową walutę rozpozna polskie złote, bez możliwości zmiany na inne konto przypisane do karty wielowalutowej. W praktyce oznaczać to będzie dodatkową prowizję związaną z przewalutowaniem transakcji.

W takiej sytuacji jedynym rozwiązaniem pozostaje znalezienie innego bankomatu lub sklepu, gdzie taka usługa nie jest oferowana (ostrzegamy, że za granicą może to być trudne).

Jak sprawdzić, czy karta jest wielowalutowa? Przegląd ofert kart wielowalutowych

Aktualnie karty wielowalutowe dostępne są w dziewięciu polskich bankach: Citi Handlowym, Credit Agricole, ING Banku Śląskim, mBanku, Pekao SA, PKO BP, Santander Banku, VeloBanku oraz w Alior Banku (w tym ostatnim karta oferowana jest także przez kantor walutowy Alior Banku). Wszystkie wymienione instytucje pozwalają na obsługę transakcji prowadzonych w złotych, euro, dolarach i funtach. Dodatkowo w Banku Pekao oraz VeloBanku możliwe jest podpięcie karty do konta we frankach szwajcarskich.

Zdecydowanie największe możliwości w tym zakresie oferują natomiast karty wielowalutowe wydawane przez Citi Handlowy, mBank, PKO BP i Kantorze Alior Banku, gdzie obsługiwane są odpowiednio: 13, 10, 9 i aż 21 waluty, wliczając w to m.in. jeny (JPY), korony duńskie (DKK), norweskie (NOK) i szwedzkie (SEK) czy węgierskie forinty (HUF).

Koszty wydania karty

Samo wydanie karty we wszystkich oferujących je bankach jest bezpłatne. Natomiast opłaty za ich użytkowanie są już dość mocno zróżnicowane. W przypadku klientów Citi Handlowego będących posiadaczami rachunków: CitiKonto i Citigold obsługa karty jest zupełnie darmowa. Na drugim końcu skali, jeśli chodzi o koszty, znajduje się natomiast Credit Agricole, gdzie opłata wynosi aż 9 zł miesięcznie (można jej jednak bardzo łatwo uniknąć, patrz tabela poniżej).

Koszt prowadzenia rachunku walutowego

Drugim kosztem związanym z korzystaniem z karty wielowalutowej jest prowadzenie rachunku walutowego. Także tutaj koszty dość mocno różnią się w zależności od banku. Bez żadnych opłat z takiego konta skorzystamy w Alior Banku, BNP Paribas, ING Banku Śląskim oraz w mBanku. W VeloBanku, PKO BP, Santander Banku czy w Citi Handlowym opłaty można uniknąć pod pewnymi warunkami (takiej możliwości nie ma w Credit Agricole).

Wypłata gotówki w bankomacie

Korzystając z kart wielowalutowych, musimy liczyć się także z prowizjami od wypłat z bankomatu za granicą. W przypadku analizowanej oferty jest to przeważnie 2-3% wypłacanej kwoty, chociaż w niektórych przypadkach możliwe jej uniknięcie tego kosztu (jedyny wyjątek to VeloBank, gdzie wypłata z zagranicznego bankomatu kosztuje aż 4,5% wypłacanej kwoty). Niektóre banki wprowadziły sztywne opłaty za takie transakcje, a większości różnice w prowizjach zależą także od tego, czy wypłata dotyczy EUR w strefie EOG, czy nie.

| Bank | Nazwa karty | Obsługiwane waluty | Koszty wydania | Koszty użytkowania (miesięcznie) | Koszt prowadzenia konta walutowego | Koszt wypłaty gotówki w bankomacie za granicą |

|---|---|---|---|---|---|---|

| Kantor Alior Banku | Karta wielowalutowa | PLN, EUR, USD, CHF, GBP, AUD, CAD, CZK, DKK, HUF, JPY, NOK, SEK, BGN, MXN, RON, ZAR, THB, ILS, HKD, TRY | 0 zł | 0 zł | 0 zł | 9 zł (pierwsza operacja w miesiącu jest darmowa) |

| Alior Bank |

Karta Debit Mastercard Zbliżeniowa |

PLN, EUR, USD, GBP* | 0 zł | 5 zł (opłaty unikniesz wykonując transakcje bezgotówkowe na min. 300 zł miesięcznie) | 0 zł | 2,50 zł w strefie EOG, 5 zł - w pozostałych bankomatach (w ramach tzw. korzyści do Konta Jakże Osobistego można wybrać darmowe wypłaty z bankomatów zagranicznych) |

| Bank Pekao |

Debit FX** (Karta rewolucyjna) Mastercard Debit Gold FX |

PLN, EUR, USD, GBP, CHF | 0 zł |

4 zł z Kontem Przekorzystnym (0 zł przy zapewnieniu wpływów w wysokości min. 500 zł miesięcznie na Konto Przekorzystne oraz dokonaniu min. jednej transakcji kartą lub PeoPay) 0 zł - z Kontem Świat Premium |

0 zł |

2,3% wypłacanej kwoty min. 5 zł (0 zł z wpływem min. 500 zł/mies. na Konto Przekorzystne i min. 1 transakcji kartą) - Konto Przekorzystne 0 zł - Konto Świat Premium |

| BNP Paribas | Mastercard Multiwalutowa | PLN, USD, EUR, CHF, GBP | 0 zł |

7 zł dla posiadaczy Konta Otwartego na Ciebie (0 zł, jeśli wykonasz 3 transakcje bezgotówkowe, zalogujesz się do bankowości elektronicznej i wyrazisz zgody na komunikację w celach marketingowych) |

0 zł |

0 zł - wypłaty w bankomatach Grupy BNP i Global Alliance 7 zł - wypłaty w EUR w EOG, pozostałe bankomaty zagraniczne 3%, min. 10 zł |

| Citi Handlowy | Citicard |

PLN, EUR, USD, GBP, CHF, AUD, CAD, ZAR, SEK, NOK, DKK, CZK, HUF (w ramach portfela walutowego) |

0 zł | 0 zł |

0 zł |

0 zł - posiadacze konta Citigold i Citigold Private Client 4 pierwsze wypłaty bezpłatnie, kolejne 8 zł - posiadacze CitiKonta |

| Credit Agricole |

Visa TOUCH! Mastercard Debit Standard Visa Debit |

PLN, EUR, USD, GBP | 0 zł | 9 zł (opłaty unikniesz, wykonując min. 1 transakcję bezgotówkową w miesiącu) |

4 zł za każde posiadane konto walutowe |

7 zł za wypłatę w strefie EOG (0 zł, gdy wykonasz min. 1 transakcję kartą w miesiącu), 12 zł - pozostałe bankomaty zagraniczne |

| ING Bank Śląski | Visa zbliżeniowa | PLN, EUR, USD, GBP | 0 zł | 7 zł (0 zł, jeśli wydamy kartą min. 300 zł miesięcznie) | 0 zł | 0 zł za pierwsza wypłatę w miesiącu w strefie EOG (każda kolejna 5 zł), 3% wypłacanej kwoty - pozostałe bankomaty zagraniczne |

| mBank |

Mastercard Debit PayPass Visa Electron payWave |

PLN, EUR, USD, GBP, CHF, JPY, NOK, SEK, CZK, DKK, HUF | 0 zł | 7 zł (0 zł, jeśli wykonasz transakcje bezgotówkowe na min. 350 zł miesięcznie) | 0 zł | 0 zł |

| PKO BP | PKO Ekspres | PLN,EUR, USD, GBP, CHF, DKK, NOK, SEK, CZK, HUF | 0 zł | 10 zł (0 zł, jeżeli w ciągu miesiąca wykonasz min. 5 transakcji bezgotówkowych) | 0 zł (jeżeli do konta podpięto kartę wielowalutową lub dla posiadaczy 0 zł dla posiadaczy rachunków ZŁOTE KONTO i PLATINIUM, 6,90 zł - opłata standardowa) |

0 zł |

| Santander Bank Polska |

Karta Dopasowana (Mastercard / Visa) |

PLN, EUR, USD, GBP | 0 zł |

8 zł (0 zł, jeśli wykonasz 1 transakcję kartą i zapewnisz wpływ min. 500 zł na konto osobiste) od 1 lipca 2023 r. opłata za kartę wyniesie 9 zł |

0 zł, jeśli saldo konta jest wyższe lub równe 20 jednostkom danej waluty, 10 zł w innym przypadku |

5 zł za wypłatę EUR w strefie EOG, 10 zł - pozostałe bankomaty zagraniczne |

| VeloBank |

Mastercard Debit Visa Debit** |

PLN, EUR, USD, GBP, CHF | 0 zł | 7 zł (opłaty unikniesz, jeżeli wykonasz 5 transakcji bezgotówkowych kartą albo Blikiem) | 0 zł, jeśli wykonasz min. 5 transacji kartą do konta osobistego w PLN, 5 zł w innym przypadku) |

0 zł wypłata w strefie EOG, 4,5% min. 10 zł - pozostałe bankomaty zagraniczne |

Przeczytaj także o wielowalutowej karcie płatniczej w Banku Pekao.

Samodzielna zmiana waluty w Citi Handlowy

Prezentując dostępne na polskim rynku karty wielowalutowe, zwracamy uwagę na fakt, że karta oferowana przez Citi Handlowy funkcjonuje nieco inaczej niż w przypadku konkurencji.

Główna różnica polega na tym, że aby zapłacić w euro kartą wielowalutową, zamiany waluty musimy dokonać samodzielnie, logując się do bankowości internetowej (lub dzwoniąc na infolinię) i wybierając rachunek, z którego ma być zrealizowana płatność kartą.

Wszystkie karty debetowe banku PKO BP z funkcją wielowalutową

Od 1 czerwca 2018 roku wszyscy posiadacze kart debetowych wydawanych do rachunków osobistych PKO BP mają możliwość korzystania z funkcji wielowalutowej. Co istotne – wprowadzenie tej dodatkowej funkcji nie wymaga wymiany dotychczasowej karty na nową. W praktyce oznacza to, że blisko 7 mln posiadaczy kart PKO Expres może dokonywać zagranicznych płatności bez narażania się na wysokie koszty. Kartę z funkcją wielowalutową można w bardzo prosty powiązać z dowolnym rachunkiem walutowym prowadzonym przez PKO BP, korzystając do tego celu z bankowości internetowej.

Karty z korzystnymi przewalutowaniami

Oprócz kart wielowalutowych na polskim rynku coraz częściej pojawiają się karty płatnicze, w przypadku których bank rozliczy daną transakcję po korzystnym dla nas kursie używanym przez operatora karty (zob. Karty płatnicze z korzystnymi przewalutowaniami). W porównaniu do standardowych kart, gdzie rozliczenie odbywa się według tabeli kursowej banku, oznacza to oszczędność rzędu 5-8%.

Dowiedz się, jak przedstawiają się opłaty za przewalutowanie transakcji kartami Visa i Mastercard.

W praktyce korzystanie z takich kart jest niemal tak samo opłacalne (a czasami wręcz korzystniejsze) jak w przypadku kart wielowalutowych. Dodatkowym atutem jest to, że korzystne przeliczniki dotyczą nie tylko głównych dolara, euro czy funta, ale w zasadzie wszystkich światowych walut.

Prowizji za przewalutowanie nie zapłacimy m.in. w przypadku karty płatniczej Mastercard do Konta Jakże Osobistego w Alior Bank, Karty Mastercard Debit FX do Konta Przekorzystnego w Pekao SA, kart Visa w VeloBanku czy karty Visa Świat wydawanej do mKonta Intensive mBanku.

Opinia redakcji - rynek podzielony na dwa obozy

Karta wielowalutowa to bardzo praktyczne narzędzie, które przyda się zwłaszcza osobom dużo podróżującym za granicę. Korzystając z tego rozwiązania, nie tylko nie zapłacimy prowizji związanych z przewalutowaniem, ale także unikniemy kosztów spreadu wynikających ze stosowanej przez banki tabeli kursowej.

Podstawowa wada tego typu kart wiąże się natomiast z wypłatami pieniędzy w bankomacie lub w innym punkcie umożliwiającym pobranie gotówki np. w sklepie spożywczym. Od takiej transakcji - poza kilkoma wyjątkami - zostanie pobrana prowizja wynosząca w zależności od wystawcy karty od 2% do 3% wartości transakcji. Co gorsza, cała operacja może zostać zrealizowana według niekorzystnego dla nas kursu (z powodu mechanizmu DCC). Niedogodnością jest tu także niewielka liczba dostępnych walut, które ograniczają się jedynie do euro, dolarów oraz funtów (a także franków w przypadku karty Debit FX w Pekao SA).

Jeżeli spodziewamy się wydatków w walutach znacznie mniej popularnych, np. tureckich lirach czy marokańskich dirhamach, prawdopodobnie lepszym rozwiązaniem będzie wybór karty z korzystnymi przewalutowaniami, z którą wygodnie zapłacimy niemal na całym świecie wedle kursu stosowanego przez organizacje kartowe (np. Visa lub Mastercard). Jeśli jednak nasze zagraniczne rozliczenia ograniczają się jedynie do euro, funtów czy dolarach - radzilibyśmy Wam pozostać przy karcie wielowalutowej. Najlepsza karta wielowalutowa to ta, z której można korzystać w ramach swojego bieżącego konta, niegenerująca dodatkowych kosztów i obsługująca jak najwięcej walut.

Szczegółowe porównanie płatności pomiędzy jednym a drugim typem kart przedstawiliśmy w artykule Karta wielowalutowa czy karta z korzystnymi przewalutowaniami - co wybrać. Osobnym rozwiązaniem są propozycje fintechów, np. Revoluta, który w naszych testach utrzymuje się w czołówce najkorzystniejszych sposobów na płatności zagraniczne, zarówno „stacjonarne”, jak i online (zob. Co lepsze: Curve czy Revolut. Test płatności na Węgrzech).

Plusy i minusy kart wielowalutowych:

➕ Brak prowizji za przewalutowanie przy płaceniu kartą

➕ Brak kosztów związanych ze stosowanymi przez banki tabelami kursowymi

➕ Darmowe wydanie i niski koszt obsługi kart wielowalutowych

➖ Prowizje od wypłat z bankomatów i innych punktów umożliwiających wypłatę gotówki

➖ Niewielka liczba obsługiwanych walut obcych (w większości banków w ofercie dostępne jedynie dolary, euro, franki oraz funty)

➖ Ryzyko poniesienia kosztu spreadu podczas wypłaty z bankomatu (z powodu mechanizmu DCC)

- Spis treści

- Wstęp

- Jak płacić kartą wielowalutową? Jedna karta do wielu rachunków

- Konto walutowe nie może być puste

- Karta wielowalutowa tylko do popularnych walut

- Uważajmy podczas wypłaty gotówki

- Jak sprawdzić, czy karta jest wielowalutowa? Przegląd ofert kart wielowalutowych

- Karty z korzystnymi przewalutowaniami

- Opinia redakcji - rynek podzielony na dwa obozy

Komentarze

(27)Dzień dobry,

chciałabym się dowiedzieć, czy przy korzystania z usługi wielowalutowej np. Getin Banku są jakieś koszty. Mam od dawna konto Proste zasady i zależy mi na używaniu EUR bądź GBP: chodzi mi darmowe i odbieranie i wykonywanie przelewów czy płatności z tych środków, które bym miała już na koncie. Czy jest taka opcja, czy zawsze są jakieś dodatkowe opłaty, prowizje i tak dalej?

Przykładowa sytuacja: otwieram takie konto walutowe w EUR czy też tę usługę wielowalutową, ktoś przelewa mi na konto ileś EUR (z Revoluta albo konta zagranicznego w EUR, np. z Niemiec), a ja kupuje online bilety lotnicze czy pociągowe też w EUR. Czy są mi naliczane jakieś opłaty, czy byłyby to operacje wolne od kosztów? Mowa oczywiście o zwykłych przelewach czy płatnościach kartą w Internecie, nie żadnych przyspieszonych Elixirach. Jeśli nie Getin, to może jest inny bank, który by coś takiego umożliwiał? Wypłaty z bankomatów mnie nie obchodzą, nie korzystam:)

Pozdrowienia!

Odpowiedz

Sama usługa wielowalutowa nie wiąże się z dodatkowymi kosztami, za zwykłe płatności kartą w sklepie także nie ma prowizji, jednak warto zwrócić uwagę, czy taka opłata nie pojawia się po stronie sprzedawcy.

Odpowiedz

Dzień dobry robiłam wypłatę w bankomacie jestem w aliorze i mam kartę master cart mam konto złotówkowe bankomat przeliczył dolary na złotówki pobierałam 800 zł i pobrał 136 zl prowizji za operacje nikt nie może ustalić co jest nie tak kartą Ok, bankomat Ok a ja nie mogę wypłacić żadnej kasy bo bankomat uważa że jestem za granicą i mam konto walutowe a ja jestem w Polsce i nie posiadam konta walutowego może kotos mi pomoże rozwiązać ten problem muszę zaznaczy że jest to nowy bankomat prawdopodobnie anerykanski dzieki za pomoc

Odpowiedz

Wygląda to na prowizję operatora bankomatu - kojarzysz, jaka to była sieć/bank?

Odpowiedz

Czyli mając kartę wielowalutową w CA i będąc w Czechach płatność zejdzie z konta PLN i nie musze mieć konta EUR? W tym przypadku korzystniej będzie je zamknąć?

Odpowiedz

W momencie dokonywania transakcji w walucie obcej karta wielowalutowa rozpoznaje walutę płatności i automatycznie łączy się z kontem prowadzonym właśnie w niej, a gdy takowe nie jest do niej "podpięte" lub nie ma na nim dostatecznych środków, to pieniądze są pobierane z rachunku złotówkowego.

Prowadzenie konta walutowego w Credit Agricole kosztuje aktualnie 4 zł.

Odpowiedz

Szukam konta w nok z kartą i żeby można było wpłacać i wypłacać nok no i płacić za granicą w Norwegi.

Odpowiedz

Tak jak piszemy w tekście, NOK jest dostępne dla karty wielowalutowej np. w Kantorze Alior Banku, mBanku czy PKO BP. Problem może się pojawić przy wpłacie i wypłacie tej waluty w Polsce. Zajrzyj do tego tekstu, w którym pisaliśmy o obsłudze walutowej w bankach: https://www.najlepszekonto.pl/obsluga-walutowa-w-oddzialach-bankow

Odpowiedz

Czy jak będą płacić w Serbii kartą VISA w PKO BP, to lepiej korzystać z konta w PLN czy EURO?

Odpowiedz

W tej sytuacji środki zostaną pobrane z konta w PLN (przeliczenie po kursie Visy) razem z prowizją za przewalutowanie. Nie ma możliwości, aby płatność została pobrana z konta w EUR.

Odpowiedz

A co z BNP Paribas? Też podobno mają kartę wielowalutową?

Odpowiedz

Tak, w BNP jest karta multiwalutowa do rachunków w EUR, USD, GBP i CHF, jednak jest ona płatna - 8 zł miesięcznie bez możliwości uniknięcia. Uwzględnimy to przy kolejnej aktualizacji tekstu.

Odpowiedz

Szkoda, że na stronie Santandera nie jest to tak jasno wyjaśnione. Idąc do banku zaznaczyłam, że wyjeżdżam do krajów typu Serbia, Bośnia, Czarnogóra, Rumunia... i czy ten pakiet mi się opłaca skoro mam tylko konta PLN, EUR i USD. "Tak, tak! Oczywiście... Bank sam stwierdza, podczas płatności, z jakiego konta pobrać pieniądze i nie pobiera prowizji.." Bullshit... Za każdym razem mi pobrało. Dwa razy napisałam reklamację i mi oddali pieniądze, m.in. po Rumunii. Teraz byłam w Serbii to dostałam odpowiedź, że płaciłam w dinarach, więc nic mi nie oddadzą. I bądź tu mądry... -.-'

Odpowiedz

Niestety zdarza się, że niektórzy doradcy bankowi nie najlepiej orientują się w ofercie walutowej, że zasady przewalutowania obowiązujące w ich banku czy działania karty wielowalutowej to dla nich "nieco tajemnicze obszary", ale chcąc zatrzymać klienta przekonują go, jak w znanym skeczu, "będzie pan zadowolony" :)

Zachęcam do śledzenia naszego portalu, korzystania z przekazywanych informacji. Mając je w głowie, łatwo wyczuć czy doradca naprawdę wie o czym mówi, czy znany jest mu omawiany temat

Odpowiedz

a BGŻ BNP Paribas? Konto otwarte na świat wielowalutowe , ktoś zakładał?

Odpowiedz

Pewnie chodzi o Kartę Otwartą na Świat :) To nie jest karta stricte wielowalutowa, bo nie wymaga zakładania kont walutowych.

Odpowiedz

Niestety usługa wielowalutowa w Aliorze nie radzi sobie z zwrotami na kartę(uznania). Zwrot na usd jest przeliczany jako usługa kupna pln i środki są przelewane na konto w pln. Tragedia. Od razu tracisz różnice miedzy sprzedażą a kupnem obcej waluty.

Odpowiedz

To faktycznie kiepsko. A próbowałeś składać reklamację? Jak bank tłumaczy taką procedurę?

Odpowiedz

To mija się z celem w takim razie. Czy po 4 miesiącach miałeś jakieś rekompensaty za to ?

Odpowiedz

czyli, jeśli nie płaci się w jakichś egzotycznych walutach, to Revolut może iść w odstawkę? :)

Odpowiedz

W sumie można tak powiedzieć, ale co kto lubi :)

Odpowiedz

Egzotycznych? Tabelka powyżej pokrywa ledwie Europę i USA. A i w Europie czeskie piwo to towar "egzotyczny". Revolut zostaje :)

Odpowiedz

szukam bardziej przyziemnej opcji niż Revolut.

Odpowiedz

n26, bunq, black cat, vivid

Odpowiedz

niemiecki VIVID prowadzony w euro !

Odpowiedz

Vivid to oszusci, poczytaj o nich na niemieckich portalach

Odpowiedz

niestety nie znam niemieckiego , oszuści tzn?

Odpowiedz