Srebro ma tysiące zastosowań i pod względem wszechstronności ustępuje jedynie ropie naftowej. Nie dziwi więc, że wciąż jest postrzegane przede wszystkim jako metal przemysłowy, i to o coraz większym znaczeniu – odpowiada za to rozwój zielonej energetyki czy rynku samochodów elektrycznych. Dodajmy, że obecnie popyt pochodzący z przemysłu stanowi ponad połowę globalnego popytu na srebro.

Jednak notowania metalu ewidentnie podążają za cenami złota, a samo srebro traktowane jest też jako forma inwestycji. Jego drugie, inwestycyjne, oblicze potwierdza rosnące zainteresowanie srebrnymi sztabkami i monetami, a także fakt, że istnieje wiele instrumentów opartych na srebrze, m.in. ETF-y, kontrakty futures czy CFD. Co więcej, w oczach części inwestorów stanowi ono odpowiednik twardej waluty, która w kontekście przechowywania środków jest lepsza niż zżerana przez inflację gotówka.

Wprowadzenie do inwestycji w srebro

W przeszłości srebro i złoto w wielu krajach stanowiły fundament systemu monetarnego, zwanego bimetalizmem. Tak było przez kilkaset lat, aż do końca XVIII wieku, kiedy to pojawił się wygodny w użyciu pieniądz papierowy. Zapoczątkowało to procesy, przez które srebro stopniowo przestawało pełnić funkcję środka płatniczego czy miernika wartości złota i walut. Pod koniec XIX wieku już tylko w kilku krajach, w tym Stanach Zjednoczonych, współtworzyło ono system monetarny.

Podaż i wydobycie srebra są jednak znacznie większe niż u złota, co stanowi jeden z powodów, dla którego nie jest ono tak cenne, jak królewski metal. W dzisiejszych czasach, w zależności od okresu, uncja złota kosztuje od kilkudziesięciu do ponad stu razy więcej niż uncja srebra.

Wielkość i wartość rynku srebra

Obecnie w żadnym kraju nie ma monet obiegowych z czystego srebra, ale powszechne są srebrne monety bulionowe i sztabki, nabywane w celach stricte inwestycyjnych. Według różnych szacunków, ich całkowita ilość wynosi ok. 2,5-4 mld uncji (1 uncja = 31,1 g), podczas gdy fizycznego złota inwestycyjnego jest ok. 2-3 mld uncji.

Co istotne, udział srebra inwestycyjnego w globalnym rynku srebra ogółem sięga zaledwie ok. 20% (podobny ma srebrna biżuteria) i jest trzykrotnie mniejszy niż udział srebra wykorzystywanego w przemyśle. Dla porównania, na złoto inwestycyjne przypada od około 30 do blisko 50% całego rynku złota.

Faktyczne rozmiary rynku srebra i złota inwestycyjnego nie są dokładnie znane, więc podane wartości potraktuj jako przybliżone. Miej też na uwadze, że mowa tu jedynie o kruszcach dostępnych w formie fizycznej, przeznaczonych dla inwestorów. Uwzględniając metale „papierowe”, czyli powiązane ze złotem i srebrem instrumenty finansowe, otrzymalibyśmy wielkości wielokrotnie większe od poniższych.

Analiza rynku srebra – ryzyko, potencjał zysku i horyzont czasowy

Z wcześniejszego fragmentu wynika, że rynek srebra nabywanego przez inwestorów jest około 60-krotnie mniejszy niż rynek złota. Ma też znacznie mniejszą kapitalizację niż potężne przedsiębiorstwa o globalnym zasięgu, takie jak Apple, Microsoft czy McDonald’s, a nawet rynek kryptowaluty bitcoin. Oznacza to, że srebro charakteryzuje się płytkim rynkiem i tym samym może podlegać stosunkowo dużym wahaniom ceny.

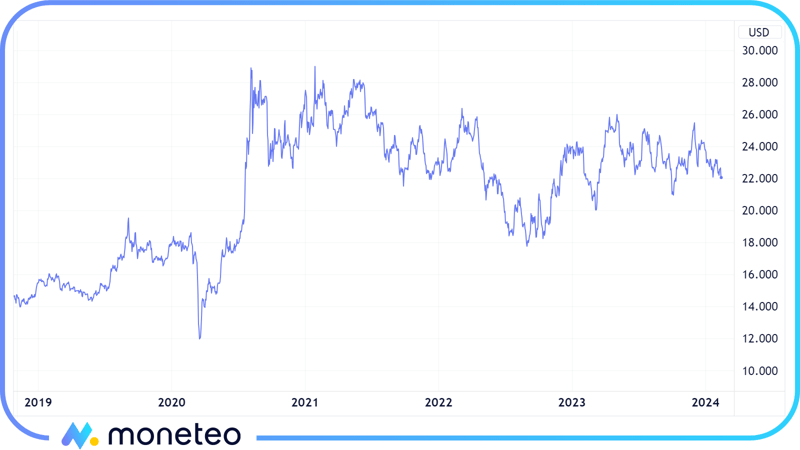

Niewielkie rozmiary rynku powodują, że nagły wybuch paniki inwestorów jest w stanie doprowadzić do gwałtownego spadku ceny srebra, natomiast dynamicznie rosnący popyt na srebrne sztabki i monety może skutkować silnym wzrostem kursu. Potwierdza to poniższy 5-letni wykres przedstawiający notowania kruszcu w relacji do dolara amerykańskiego.

Jak pokazuje powyższy wykres, w spokojnym czasie srebro notuje stosunkowo niewielkie wahania i przez długie miesiące może poruszać się w dość wąskim kanale cenowym. Na rynku kruszcu nie brakuje jednak również dynamicznych okresów, zarówno wzrostowych, jak i spadkowych.

Na przełomie lutego i marca 2020 roku na rynki finansowe i surowcowe, w tym srebra, wkradła się ogromna panika związana z wybuchem pandemii koronawirusa. W jej efekcie srebro w 2 tygodnie potaniało z około 18,5 do niespełna 12 dolarów, czyli aż o około 35%.

Po zaliczeniu marcowego dołka sytuacja uległa diametralnej zmianie. U inwestorów pojawił się wielki entuzjazm, co wynikało z mocnej odpowiedzi rządów i banków centralnych na zaistniały kryzys (obniżka stóp procentowych, programy pomocowe). W ciągu kolejnych 5 miesięcy cena srebra wzrosła aż do blisko 29 dolarów, a więc o 150%! To potwierdza, że srebro należy uznać za inwestycję o stosunkowo wysokim ryzyku i jednocześnie dużym potencjale zysku.

Jak inwestować w srebro? Dostępne możliwości i ich charakterystyka

Niezależnie od tego, czy chciałbyś długoterminowo przechowywać w srebrze część swojego majątku, czy może zarabiać na zmianach jego ceny w krótszym okresie, ważną kwestię stanowi wybór odpowiedniego produktu inwestycyjnego. Podstawowy dylemat jest tutaj taki sam, jak w przypadku złota, i wiąże się z podjęciem decyzji: czy ulokować środki w fizycznym kruszcu, czy w jednej z jego „papierowych” wersji.

Fizyczne srebro w postaci sztabek i monet

Wielu inwestorów decyduje się na zakup fizycznego srebra, a konkretniej – srebra inwestycyjnego w postaci sztabek lub monet bulionowych (lokacyjnych). To produkty wykonywane z czystego kruszcu próby 999, które nie mają określonego nakładu, wartości kolekcjonerskiej ani większych walorów estetycznych. Oznacza to, że w odróżnieniu np. od srebrnej biżuterii czy monet kolekcjonerskich, ceny srebra inwestycyjnego zależą głównie od ilości zawartego w nim kruszcu i jego aktualnego kursu rynkowego.

Z powyższych względów, srebrne monety bulionowe i sztabki świetnie nadają się do przechowywania majątku w kruszcu. Powinny jednak znajdować się w dobrym stanie technicznym i pochodzić od renomowanych producentów.

Warto wybierać sztabki Umicore, Heraeus czy Valcambi albo monety lokacyjne zaliczane do tzw. wielkiej piątki. Na tę ostatnią składają się: południowoafrykański Krugerrand, Amerykański Orzeł, Wiedeńscy Filharmonicy, Liść Klonowy i Australijski Kangur. Wszystkie te produkty cieszą się uznaniem inwestorów, co pozwala je z łatwością odsprzedać po godziwej cenie.

Srebrne sztabki i monety bulionowe gwarantują jednakowe korzyści, więc nie ma większego znaczenia, który rodzaj srebra wybierzesz. Gdy określisz już kwotę, jaką chciałbyś zainwestować, pozostanie Ci dobrać produkt lub produkty o odpowiedniej wadze. Jeśli chodzi o srebrne monety bulionowe, najpopularniejsze są produkty jednouncjowe (31,1 g), ale z łatwością znajdziesz też takie o masie 5, 2, 1/2 czy 1/4 uncji. Sztabki również są dostępne w wielu standardach wagowych, w tym znacznie większych: 100, 250, 500 i 1000 gramów.

Srebro „papierowe”, czyli produkty zapewniające ekspozycję na ceny srebra

Alternatywą dla zakupu srebrnych monet i sztabek jest inwestowanie w srebro „papierowe”. Pod tym określeniem kryją się wszelkie instrumenty finansowe powiązane ze srebrem, czyli produkty naśladujące zmiany jego ceny (ETF-y, kontrakty futures i CFD) albo mocno uzależnione od sytuacji na rynku tego kruszcu (np. akcje spółek wydobywających srebro).

To, jak działają instrumenty oparte na kruszcach, opisaliśmy w osobnym tekście omawiającym inwestycję w złoto. Tutaj wspomnijmy tylko, że jeśli chcesz zainwestować w kruszec na kilka miesięcy czy nawet lat, rozważ ETF-y na srebro (w pełni zabezpieczone metalem są fundusze emitowane m.in. przez Eric Sprott czy Julius Baer).

Natomiast w krótkoterminowej spekulacji, w tym daytradingu, sprawdzą się kontrakty terminowe i CFD (na różnice kursowe). Umożliwiają one handel z dźwignią finansową i zajmowanie pozycji krótkiej, czyli granie na spadki ceny.

Inwestycja w srebro może przybrać też formę zakupu akcji dowolnej spółki wydobywającej metal lub produkującej srebro inwestycyjne. Mało jest jednak przedsiębiorstw, które w swoich działaniach koncentrują się wyłącznie na tym kruszcu. Producenci zwykle wytwarzają zarówno srebro, jak i złoto inwestycyjne, natomiast spółki wydobywcze często pozyskują srebro przy okazji wydobywania innych metali np. miedzi. Dlatego ruchy cen ich akcji chwilami mogą mieć niewielki związek z bieżącą sytuacją na rynku srebra.

Znacznie większej zależności możesz oczekiwać w przypadku walorów spółek skupiających się wyłącznie na srebrze. Co jednak istotne, choć ich kursy zwykle podążają za rynkowymi cenami kruszcu, to nierzadko podlegają silniejszym ruchom. Działają one jak swego rodzaju instrument lewarowany, co może działać na Twoją korzyść, ale i generować dotkliwe straty w okresie spadków.

Lepsza inwestycja w srebro fizyczne czy „papierowe”? Wady i zalety różnych opcji

Poniżej prezentujemy najważniejsze wady i zalety srebra inwestycyjnego oraz „papierowego”. Dzięki zestawieniu możesz się łatwo zorientować, które i dlaczego może okazać się dla Ciebie lepszym wyborem.

|

Zalety |

Wady |

|---|---|

|

Możliwość korzystania ze wszystkich właściwości fizycznego kruszcu i sprawowania nad nim pełnej kontroli |

Koszty związane z przechowywaniem kruszcu (w przypadku większych zasobów zwykle konieczna jest inwestycja w sejf lub skrytkę) |

|

Możliwość dokonywania anonimowego zakupu i sprzedaży srebra |

Dość problematyczny proces zakupu (porównanie ofert, odbiór osobisty lub oczekiwanie na dostawę) i sprzedaży (wystawienie oferty, znalezienie nabywcy) |

|

Przechowywanie poza systemem finansowym, brak ryzyka upadku brokera czy domu maklerskiego |

Brak możliwości szybkiego reagowania na sytuację na rynku – ceny monet i sztabek zmieniają się znacznie wolniej niż kurs srebra |

|

Zwolnienie z podatku dochodowego, jeśli odsprzedaż następuje co najmniej pół roku po zakupie |

Na opłacalność inwestycji wypływa wielkość zawieranych transakcji – im droższy jednorazowy zakup, tym mniej możesz zapłacić za każdy gram srebra |

|

Nabywane w Polsce srebrne sztabki i monety bulionowe, w odróżnieniu od złota inwestycyjnego, podlegają opodatkowaniu 23% podatkiem VAT |

Jeśli zamierzasz zainwestować w srebro na okres kilku czy kilkunastu lat, naturalnym wyborem będzie dla Ciebie srebro inwestycyjne w postaci sztabek lub monet bulionowych. Choć przypisaliśmy mu sporo wad, to jednak przy takim horyzoncie czasowym nie mają one większego znaczenia i nie przysłaniają najważniejszych korzyści: pełnej kontroli nad zasobami, niezależności od systemu finansowego czy braku podatku w przypadku sprzedaży.

|

Zalety |

Wady |

|---|---|

|

Wygodne i zwykle bezpłatne przechowywanie na rachunku inwestycyjnym |

Brak możliwości korzystania z fizycznych właściwości kruszcu i sprawowania nad nim pełnej kontroli |

|

Łatwe zawieranie transakcji |

Brak anonimowości przy zawieraniu transakcji |

|

Możliwość elastycznego reagowania na zmieniającą się sytuację rynkową – kursy instrumentów opartych na srebrze natychmiast reagują na zmiany ceny kruszcu |

Inwestycja jest niejako powiązana z systemem finansowym, wiąże się z nią ryzyko brokera czy giełdy |

|

Brak podatku VAT na instrumentach finansowych |

Konieczność zapłacenia 19% podatku od zysków kapitałowych, niezależnie od momentu spieniężenia inwestycji |

|

Wielkość transakcji nie wpływa na opłacalność inwestycji – koszt zależy od ceny i liczby nabywanych instrumentów |

W tym przypadku plusy i minusy różnią się w zależności od instrumentu opartego na kruszcu, jednak te powyższe dotyczą każdego z nich i jednocześnie stanowią wyróżnik na tle srebra fizycznego. Zestawienie potwierdza, że „papierowy” kruszec jest oczywistym wyborem dla inwestorów krótkoterminowych, ale może sprawdzić się też w dłuższym, nawet kilkuletnim, horyzoncie inwestycyjnym.

Kiedy i gdzie kupić srebro inwestycyjne lub papierowe?

Wiesz już, jak wygląda inwestowanie w srebro, jakie wiąże się z nim ryzyko i ile w przeszłości pozwalało zarobić. Pora zatem wyjaśnić, kiedy jest najlepszy moment na zakup kruszcu i gdzie warto tego dokonać.

Srebro w ślad za złotem

Jak wspomnieliśmy, ze względu na wysoki popyt pochodzący z przemysłu, srebro jest postrzegane jako metal przemysłowy. Sęk w tym, że jeśli chciałbyś znaleźć dobry moment na jego zakup lub sprzedaż, to powinieneś mieć na uwadze przede wszystkim sytuację na rynku złota. Jest tak dlatego, że choć inwestorzy nie widzą w nim surowca przemysłowego, to jednak historia pokazuje, że w ślad za nim nieustannie porusza się srebro.

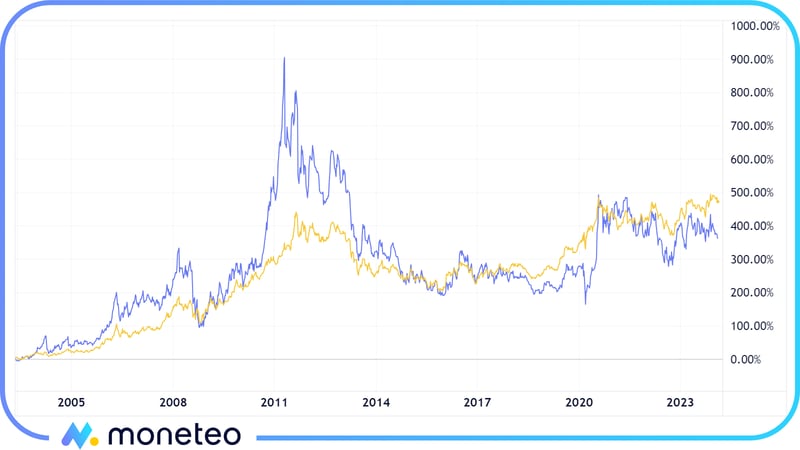

Jak pokazuje powyższy wykres, korelacja pomiędzy kruszcami jest wysoka i utrzymuje się w zasadzie nieustannie. Potwierdza on również, że zmiany ceny srebra (kolor niebieski) są na ogół silniejsze niż złota (kolor żółty), a co za tym idzie – srebro może zapewnić większe zyski w okresie hossy na metalach szlachetnych i zarazem większe straty w przypadku bessy.

Warto zauważyć, że w latach 2004-2023 kruszce wypracowały względnie podobne stopy zwrotu. W tym czasie nie brakowało jednak okresów, w których srebro wyraźnie „oddalało się” od złota. Jeśli kupiłbyś metale pod koniec 2003 roku i sprzedał w połowie 2010 roku, każdy dałby Ci zarobić po ok. 300%.

Później srebro zaczęło się jednak „odklejać” od złota. Trzymając je przez kolejne 9 miesięcy, załapałbyś się na wielki rajd cenowy, który wywindowałby stopę zwrotu do 900% – w tym samym czasie w przypadku złota wyniosłaby ona poniżej 400%. Konsekwentnie trzymając kruszec, doświadczyłbyś gwałtownej korekty i trwającej blisko dekadę bessy.

Poniżej przedstawiamy jeszcze, jak w 5 ostatnich latach zmieniały się wartości srebra i jednego z indeksów metali przemysłowych (S&P GSCI).

Jak widzisz, w tym wypadku również mamy do czynienia z korelacją, jednak jest ona słabsza niż w przypadku złota i srebra. Może to oznaczać, że mimo ogromnego (i wciąż rosnącego popytu) ze strony przemysłu, srebro wzmacnia swój status metalu inwestycyjnego.

Wskaźnik Gold-to-Silver a wybór momentu zakupu lub sprzedaży srebra

Rozważając zakup lub sprzedaż srebra, zdecydowanie warto wziąć pod uwagę wskaźnik Gold-to-Silver, który pokazuje stosunek cen tych metali. Uściślając, określa on, ile uncji srebra możesz nabyć w danym momencie za jedną uncję złota. Pozwala to sprawdzić, jak kształtowały się proporcje kursów w przeszłości i który kruszec jest obecnie atrakcyjniej wyceniony.

Jak widać, najbardziej atrakcyjnie względem złota srebro było wyceniane w marcu 2020 roku, czyli w czasie wielkiej paniki na rynkach wywołanej wybuchem pandemii koronawirusa. Wtedy wskaźnik osiągnął wartość aż 120, co oznacza, że za jedną uncję złota można było wówczas nabyć aż 120 uncji srebra.

Na drugim biegunie znalazł się początek 2011 roku, gdy stosunek cen metali spadł do około 32. Przypomnijmy, że był to okres końcowej fazy hossy na metalach szlachetnych i jednocześnie czas, w którym wzrosty srebra były wyraźnie silniejsze niż złota.

Dobra inwestycja na czas kryzysu i inflacji

Mimo że zmiany cen złota i srebra przybierają różną siłę, to inwestycja w srebro co do zasady najlepiej sprawdza się w tych okresach, w których dobre wyniki notuje również „królewski” metal.

Więcej na powyższy temat napisaliśmy w osobnym tekście poświęconym inwestycji w złoto, dlatego nie będziemy tutaj powielać tych informacji. Co ważne, we wspomnianym artykule znajdziesz więcej wskazówek dotyczących tego, jak wybrać dobry moment na sprzedaż złota (i tym samym również srebra).

Bezpieczny zakup kruszcu na atrakcyjnych warunkach

Jeśli chcesz zainwestować w srebro „papierowe”, musisz założyć rachunek maklerski lub konto forex, które umożliwia handel instrumentami opartymi na kruszcu. Oferty brokerów różnią się w zakresie dostępnych produktów, jak również prowizji transakcyjnych czy opłat za prowadzenie rachunku. Wybór dobrej propozycji jest zatem ważny bez względu na to, czy chcesz zajmować się tradingiem, czy też średnio- lub długoterminowym inwestowaniem w srebro.

O znalezienie korzystnej oferty musisz zadbać także w przypadku inwestowania w srebro fizyczne. Transakcję możesz zawrzeć z inną osobą prywatną, firmą handlującą kruszcem albo producentem i dealerem srebra inwestycyjnego (np. Mennicą Polską).

Niezależnie od tego, na którą opcję się zdecydujesz, transakcję najwygodniej zrealizujesz drogą internetową. Pamiętaj tylko, że przeglądając poszczególne propozycje, powinieneś mieć na uwadze zarówno ceny sztabek i monet bulionowych, jak i opinie o sprzedawcy lub platformie transakcyjnej. W przypadku inwestowania ważne są bowiem nie tylko kwestie finansowe, ale również bezpieczeństwo przeprowadzanych operacji.

Decydując się na zakup srebra inwestycyjnego, możesz wziąć pod uwagę również oferty zagranicznych sprzedawców. To rozsądne z tego względu, że w części krajów (np. w Niemczech czy Estonii) podlega ono nieco niższemu opodatkowaniu niż w Polsce. Jeśli jednak sztabki lub monety zamówisz do Polski, to, ze względu choćby na koszty wysyłki i ewentualnego ubezpieczenia, przedsięwzięcie nie musi okazać się opłacalne.

Czy warto inwestować w srebro?

Z pewnością jesteś już w stanie określić, czy inwestycja w srebro będzie dla Ciebie dobrym wyborem. Od siebie pragniemy dodać, że podpisujemy się pod opiniami wielu ekspertów, którzy przy podejmowaniu decyzji o jej rozpoczęciu i spieniężeniu radzą obserwować sytuację na rynku złota i – w nieco mniejszym stopniu – rynku surowców przemysłowych.

Podzielamy pogląd, że srebro jest ważnym metalem inwestycyjnym, a zarazem zwracamy uwagę na jego szerokie wykorzystywanie w przemyśle i fakt, że zyskuje w nim na znaczeniu ze względu na rozwój rynku samochodów elektrycznych i fotowoltaiki. Taka mieszanka sprawia, że srebro może przynieść satysfakcjonujące zyski w czasie ożywienia gospodarczego i wysokiej inflacji, ale również kryzysu finansowego.

Jeśli kupujesz srebro na krótszy okres, np. kilku czy kilkunastu miesięcy, zastanów się, jak może w takiej perspektywie wyglądać sytuacja geopolityczna i kondycja gospodarek oraz rynków finansowych.

Decyzje dotyczące stóp procentowych, przebieg procesów inflacyjnych czy globalny sentyment inwestorów wpływają na ceny złota i srebra. Czynniki te mogą w najbliższych latach sprzyjać ich korzystnej wycenie, ale pamiętaj, że dla Ciebie, jako polskiego inwestora, ważny jest też m.in. kurs dolara względem złotego. Wyraźne umocnienie lub osłabienie się amerykańskiej waluty, w której wyceniane są kruszce, będzie miało duży wpływ na ostateczny bilans Twojej inwestycji.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art. 42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005 r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.).

Komentarze

(4)Od paru lat srebro cały czas kosztuje ok. 20 usd.. A w międzyczasie kurs usdpln wahał się od 4 do 5. Mimo w miarę spokojnego okresu na rynku wahania wartości portfela inwestora z PL sięgały więc ze 30-40%!

Odpowiedz

Ale już monety i sztabki nie mają takich wahań cn:) na zmiany kursu reagują wolno, więc nie ma stresu

Odpowiedz

Srebro wciąż wydaje się ciekawszą opcją niż złoto, ale chyba jest bardziej problematyczne w przechowywaniu... trudno sensownie schować w domu np. 10 sztabek po 1kg (łącznie to nawet nie 50k zł). z drugiej strony też jakoś nie widzę tego, żeby wozić to do banku czy jakiegoś zewnętrznego sejfu

Odpowiedz

spoko upchasz w rezerwuarze

Odpowiedz