W tekście opisujemy formy inwestycji, które pozwalają zachować łatwy dostęp do środków, jak również takie, które są odpowiednie dla inwestorów długoterminowych. Co oczywiste, nasze wskazówki będą dla Ciebie przydatne także wówczas, jeśli dysponujesz kwotą nieco mniejszą lub większą od tytułowych 100 tys. złotych.

| Bezpieczne inwestycje* | Inwestycje obarczone ryzykiem utraty kapitału |

|---|---|

| Lokaty | Nieruchomości |

| Konta oszczędnościowe | Złoto |

| Obligacje Skarbu Państwa | Waluty |

| Akcje | |

| Obligacje korporacyjne | |

| Kryptowaluty |

Konta oszczędnościowe i lokaty

Lokaty terminowe i konta oszczędnościowe to najpopularniejsze spośród bezpiecznych form inwestycji.Produkty te cieszyły się sporym zainteresowaniem nawet w dobie niskich stóp procentowych, natomiast od czasu ich podwyżek notują wyraźny wzrost popularności.

Bankowe produkty oszczędnościowe są bezpieczne, ale zwykle oferują stopy zwrotu, które po uwzględnieniu podatku Belki nie przekraczają poziomu inflacji. Są za to wolne od jakiegokolwiek ryzyka (pamiętaj jednak o gwarancji BFG do 100 tys. euro), więc nadal opłaca się z nich korzystać. Co więcej, obecnie mamy na rynku sporo niezłych propozycji oszczędnościowych, więc znalezienie oferty z dobrymi parametrami nie przysparza większych trudności.

Posiadacz 100 tys. zł może dziś znaleźć lokatę bankową pozwalającą zarobić ok. 7% w skali roku czy konto oszczędnościowe z takim samym lub niewiele niższym oprocentowaniem. Warto jednak podkreślić, że część z nich to oferty, które wiążą się z limitami kwotowymi, dotyczą jedynie nowych środków, czy też wymagają posiadania rachunku osobistego w danym banku.

| Zalety | Wady |

|---|---|

| Praktycznie zerowe ryzyko utraty kapitału | Stosunkowo niskie oprocentowanie, które zwykle nie pozwala w pełni ochronić kapitału przed inflacją |

| Pewny zysk po upływie określonego czasu | Najlepsze oferty nierzadko wiążą się z limitami kwotowymi lub koniecznością spełnienia określonych kryteriów |

| Bardzo prosta konstrukcja | |

| Możliwość oszczędzania niemal dowolnych kwot | |

| Wygodne i szybkie otwarcie przez Internet |

Ranking lokat terminowych - Maj 2024

Ranking kont oszczędnościowych - Maj 2024

oprocentowanie poza promocją wynosi 2%

dla nadwyżki ponad 100 tys. zł do 400 tys. oprocentowanie wynosi 2,5% w skali roku

powyżej 400 tys. zł obowiązuje oprocentowanie standardowe: 0,01% w skali roku

Obligacje

Kolejnym wartym uwagi sposobem inwestowania są obligacje, które również co do zasady dają zysk w postaci odsetek. Od lokat różnią się kilkoma elementami, przy czym jednym z istotniejszych jest fakt, że w ich przypadku poziom ryzyka i potencjał zysku zależy w dużej mierze od tego, kto jest ich emitentem.

Obligacje Skarbu Państwa

Lokaty i konta oszczędnościowe mają sporo zalet, ale nie dają żadnej gwarancji, że realna wartość majątku będzie rosnąć. W okresach deflacji, czyli spadających cen, sprawdzają się jak mało co (zobacz, kiedy lokaty dają największy zysk), bo zapewniają stopy zwrotu przekraczające średnie tempo wzrostu cen. W ostatnich kilkunastu miesiącach sytuacja była jednak zgoła odmienna – mieliśmy wysoką inflacją i ujemne realne stopy procentowe. W takim otoczeniu nawet najlepsze lokaty i konta nie wygenerują realnych zysków.

Rozwiązaniem tego problemu mogą być obligacje indeksowane inflacją, oferowane przez Ministerstwo Finansów. Ich oprocentowanie jest bowiem w sztywny sposób połączone z aktualnym poziomem cen w gospodarce. Jeśli ceny rosną – zyski z tego typu obligacji również będą wysokie. Jeśli jednak inflacja spowolni, to wraz z nią skurczą się Twoje dochody. Co ważne, taki mechanizm działa od drugiego do ostatniego okresu odsetkowego – w pierwszym oprocentowanie jest z góry ustalone i zwykle wyraźnie niższe od panującej inflacji.

Spośród produktów z oferty Ministerstwa Finansów dużą popularnością cieszą się zwłaszcza obligacje skarbowe 4-letnie oraz 10-letnie. Oprocentowanie tych pierwszych równe jest średniorocznemu poziomowi inflacji + 1,25 p.p. premii. W przypadku 10-latek premia wynosi 1,50%. W praktyce oznacza to, że niezależnie od tego, jak szybko będą rosnąć ceny, Twój zysk będzie się powiększał w podobnym tempie (pamiętaj o uwzględnieniu 19% podatku od dochodów kapitałowych).

| Zalety | Wady |

|---|---|

| Praktycznie zerowe ryzyko utraty kapitału | Konieczność zamrożenia środków na dość długi czas (można jednak za niewielką prowizją odsprzedać obligacje przed terminem wykupu) |

| Pewny zysk po upływie określonego czasu | Niskie zyski w czasie niskiej inflacji |

| Możliwość oszczędzania niemal dowolnych sum (kwota minimalna to zwykle 100 zł, nie obowiązuje też górny limit) | |

| Możliwość oszczędzania zarówno przez krótki (np. 3 miesiące, rok), jak i długi czas (nawet 10 czy 12 lat) | |

| Wygodny i szybki zakup przez Internet |

Sprawdź ofertę obligacji skarbowych Ministerstwa Finansów

Obligacje korporacyjne

Obligacje skarbowe to najpopularniejszy, ale nie jedyny rodzaj instrumentów dłużnych. Możesz też inwestować np. w papiery korporacyjne, które są emitowane przez przedsiębiorstwa prywatne i państwowe. W odróżnieniu od wyżej opisanych obligacji Skarbu Państwa, znajdują się w obrocie giełdowym i mogą być nabywane i sprzedawane za pośrednictwem konta maklerskiego.

Poszczególne obligacje korporacyjne różnią się potencjałem zysku i mogą mieć niski, średni lub wysoki poziom ryzyka. Wszystko zależy od tego, kto i na jakich warunkach dokonuje ich emisji. Papiery dużych i stabilnych finansowo firm zwykle generują dochód podobny do lokat, ale jednocześnie dają niemal 100% pewność odzyskania zainwestowanych środków wraz z odsetkami. Obligacje przedsiębiorstw w gorszej kondycji przynoszą większe zyski, ale zarazem wiążą się z wyższym ryzykiem.

Inne obligacje

Na rynku dostępne są też obligacje municypalne, emitowane przez jednostki samorządu terytorialnego. Zapewniają one nieznacznie większy zysk niż papiery skarbowe, ale jednocześnie można im przypisać minimalnie wyższe ryzyko. W praktyce, trudno jednak sobie wyobrazić sytuację, w której jakiekolwiek polskie miasto czy gmina w ogóle nie spłaca wyemitowanych obligacji, narażając inwestorów na stratę kapitału.

Złoto

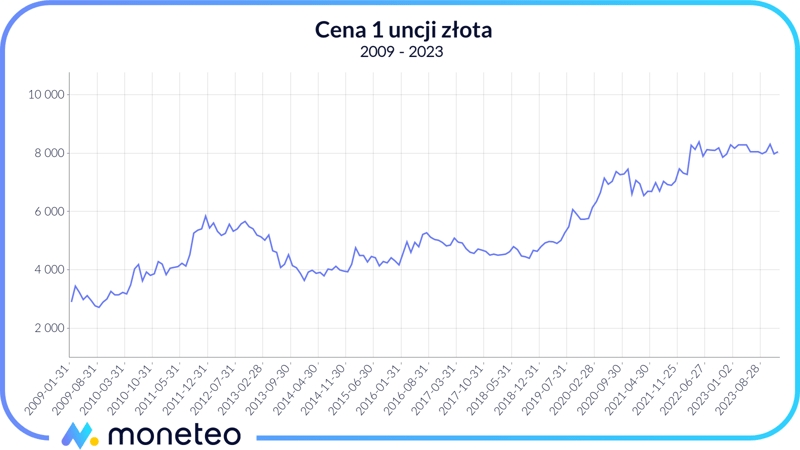

Inwestycja w złoto od setek lat kojarzona jest ze stabilnością i bezpieczeństwem. I jeśli zerkniemy na wykres pokazujący historyczne ceny tego surowca, rzeczywiście będzie to prawda. W ciągu ostatnich 5 lat cena uncji złota wyrażona w polskiej walucie wzrosła o ponad 60%, natomiast od czasu wybuchu kryzysu finansowego w 2008 roku – blisko czterokrotnie.

Te dane wyglądają obiecująco, ale trzeba zauważyć dwie rzeczy. Po pierwsze, złoto jest wyceniane na rynkach w dolarach amerykańskich, więc na jego wartość w polskich złotych duży wpływ ma kurs USD/PLN (pokazał to okres po wybuchu wojny na Ukrainie, kiedy to złoto drożało w polskiej walucie wskutek silnego umocnienia dolara, a nie wzrostu ceny surowca). Po drugie, w krótszej perspektywie cena złota jest mało stabilna, co zresztą potwierdza poniższy wykres.

Historia ostatnich lat to zarówno kilkudziesięcioprocentowe wzrosty, jak i duże spadki wartości złota. I choć długoterminowy trend wzrostowy wydaje się niezagrożony, to w krótszym horyzoncie korekty spadkowe są jak najbardziej możliwe. Z tego powodu inwestycję w złoto najlepiej potraktować typowo długookresowo.

Wielu specjalistów uważa, że złoto warto trzymać minimum 10 lat, przy czym nie powinno się wydawać na nie więcej niż kilkanaście procent oszczędności. Przykładowo, jeśli ktoś dysponuje 100 tys. zł wolnych środków i chce kupić monety czy sztabki za 15% tej kwoty, to stać go będzie na zakup raptem ok. 50 gramów surowca. Resztę powinien zainwestować w coś innego, np. w obligacje skarbowe lub lokaty.

| Zalety | Wady |

|---|---|

| Stosunkowo małe wahania ceny w krótkim terminie | Brak gwarancji, że ceny złota będą rosły |

| Dość niski próg wejścia w inwestycję | Długie okresy bessy, sięgające nawet 5 i więcej lat |

| Brak podatku od zysku, gdy monety lub sztabki są sprzedawane po upływie minimum 6 miesięcy | W przypadku większych zasobów warto korzystać z sejfu lub skrytki, co wiąże się z kosztami |

| Możliwość korzystania z fizycznych właściwości kruszcu i spieniężenia go w dowolnym miejscu na świecie | |

| Możliwość przechowywania majątku niejako poza systemem finansowym |

Nieruchomości

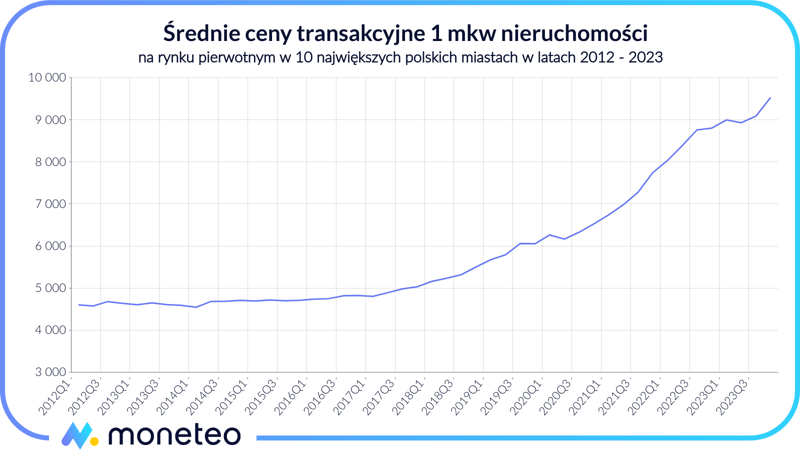

Inwestowanie w nieruchomości od lat cieszy się ogromnym zainteresowaniem Polaków. To specjalnie nie dziwi, bo raz, że ich ceny od dawna silnie rosną, a dwa – kupno domu lub mieszkania może też zapewnić zysk z wynajmu.

Jak pokazują dane zgromadzone przez NBP, w latach 2012-2023 nieruchomości na rynku pierwotnym w największych polskich miastach zdrożały mniej więcej dwukrotnie. W niektórych lokalizacjach (np. w Gdańsku czy Wrocławiu) ceny rosły średnio ponad 10% w skali roku, w innych (np. w Kielcach czy Gdyni) były niższe od średniej dla 10 największych miast, która wyniosła ok. 9%.

Drugim elementem, na którym możesz zarobić, są dochody z najmu. Jak wynika z naszych analiz, w tym przypadku w zależności od miasta i okresu roczna potencjalna stopa zwrotu wynosi średnio od ok. 3 do 7% w skali roku (zakładamy, że nieruchomość wynajmujesz długoterminowo). Obecnie te wyniki nie robią wrażenia, niemniej podobna rentowność utrzymywała się kilka lat temu, gdy lokaty i obligacje skarbowe dawały raptem 2-3% zysku rocznie.

Na nieruchomościach można również zarabiać w ramach tzw. flippingu. Mówiąc w uproszczeniu, jego istota polega na zakupie, wyremontowaniu i odsprzedaży mieszkania po cenie przekraczającej cenę zakupu i koszty remontu.

| Zalety | Wady |

|---|---|

| W długim terminie ceny nieruchomości rosną – często w tempie wyższym od tempa inflacji | Brak pewności, że ceny będą nadal rosły |

| Możliwość zarabiania zarówno na wzroście ceny nieruchomości, jak i jej wynajmie | Długie okresy bessy, sięgające nawet kilku lat |

| Możliwość sfinansowania zakupu nieruchomości z pomocą atrakcyjnie oprocentowanego kredytu hipotecznego | Wysoki próg wejścia w inwestycję; za kwotę 100 tys. zł praktycznie nie da się dziś kupić żadnego mieszkania |

| Ryzyko najemcy (trudności w znalezieniu lokatora, ale też potencjalne zniszczenia) | |

| Na spieniężenie inwestycji za dobrą cenę zwykle trzeba poczekać – od kilku tygodni do kilku miesięcy | |

| Raz na jakiś czas wymagane odświeżenie nieruchomości, a po kilkunastu latach zwykle gruntowny remont |

Waluty

Wiele osób obok nieruchomości i złota wybiera waluty dużych i stabilnych gospodarek (najkorzystniej kupisz je w kantorach internetowych). Mowa tu przede wszystkim o dolarach amerykańskich, euro czy frankach szwajcarskich, które uchodzą za bezpieczne i warte posiadania zwłaszcza w niespokojnych czasach.

Trzymając kapitał w walutach obcych zabezpieczasz się przed spadkiem wartości polskiego złotego, wskutek pogorszenia się np. naszej sytuacji gospodarczej lub geopolitycznej, czy też ogólnego sentymentu na światowych rynkach. W czasach kryzysów finansowych i niepokojów politycznych waluty mniejszych gospodarek, w tym polski złoty, zwykle wyraźnie tracą w stosunku do dolara, euro czy franka.

Z drugiej strony, w okresach prosperity zwykle mamy do czynienia z odwrotną sytuacją – kapitał ucieka z bezpiecznych aktywów i napływa do bardziej ryzykownych rynków. W tej sytuacji to polski złoty i inne waluty małych gospodarek zwykle umacniają się w relacji do dolara czy euro. To tylko pokazuje, że do efektywnego inwestowania w waluty potrzebna jest spora wiedza i znajomość zależności występujących na rynkach finansowych.

| Zalety | Wady |

|---|---|

| Zabezpieczenie kapitału przed niekorzystnymi zjawiskami, które mogą spowodować silną deprecjację polskiego złotego | W okresach prosperity waluty obce mogą wyraźnie tracić na wartości w stosunku do polskiego złotego |

| Niski próg wejścia w inwestycję | Historia pokazuje, że w długim terminie USD, EUR czy CHF wprawdzie sukcesywnie umacniają się względem PLN, ale nie na tyle, żeby uchronić kapitał przed inflacją |

| Możliwość natychmiastowego rozpoczęcia i zakończenia inwestycji | Na kursy walutowe wpływa wiele czynników, dlatego inwestowanie w waluty wymaga sporej wiedzy i doświadczenia |

| Wygodne przechowywanie na koncie lub w gotówce, co zapewnia pełną kontrolę nad środkami | Spore wahania kursów walutowych - zdarzają się okresy, gdy w kilka miesięcy złoty umacnia się lub osłabia do głównych walut nawet o 20-30% |

Ranking kantorów internetowych - Maj 2024

9 walut: PLN, EUR, USD, CHF, GBP, NOK, DKK, SEK, CZK

Im niższy spread, czyli różnica między ceną zakupu a ceną sprzedaży danej waluty, tym bardziej opłacalna oferta. W kwietniu 2024 roku w Walutomacie średni spread dla czterech głównych walut (EUR, USD, CHF i GBP) wynosił 0,46%. Podana wartość uwzględnia już 0,2% standardowej prowizji za zawarcie transakcji, która w praktyce jest głównym kosztem wymiany walut na giełdzie.

0,50-0,55%

Im niższy spread, czyli różnica między ceną zakupu a ceną sprzedaży danej waluty, tym bardziej opłacalna oferta. W Walutomacie średni weekendowy spread dla czterech głównych walut (EUR, USD, CHF i GBP) wynosi najczęściej 0,50-0,55%. Podana wartość uwzględnia już 0,2% prowizji za zawarcie transakcji, która w praktyce jest głównym kosztem wymiany walut na giełdzie.

21 walut: PLN, EUR, USD, CHF, GBP, AUD, CAD, CZK, DKK, HUF, JPY, NOK, SEK, BGN, MXN, RON, ZAR, THB, ILS, HKD, TRY

Im niższy spread, czyli różnica między ceną zakupu a ceną sprzedaży danej waluty, tym bardziej opłacalna oferta. W kwietniu 2024 roku w Kantorze Walutowym Alior Banku średni spread dla czterech głównych walut (EUR, USD, CHF i GBP) wynosił 0,66%.

1,3-1,5%

Im niższy spread, czyli różnica między ceną zakupu a ceną sprzedaży danej waluty, tym bardziej opłacalna oferta. W Kantorze Walutowym Alior Banku średni weekendowy spread dla czterech głównych walut (EUR, USD, CHF i GBP) wynosi najczęściej 1,3-1,5%.

dostęp do kantoru walutowego jest darmowy, bezpłatne są również rachunki walutowe Aliora

Akcje

Jeśli oczekujesz większych zysków, a jednocześnie jesteś gotów zaakceptować wyższe ryzyko, powinieneś zainteresować się inwestowaniem w akcje. Pozwalają one zarabiać na wzroście swojej wartości, a także na dydwidendach wypłacanych przez część spółek.

Środki możesz lokować na polskiej GPW, jak również inwestować za granicą. Jeśli chciałbyś mieć dostęp do wielu rynków akcyjnych, wystarczy, że wybierzesz odpowiednie konto inwestycyjne oferowane przez polski lub międzynarodowy dom maklerski.

Giełda papierów wartościowych w Warszawie

Nasza rodzima GPW działa od ponad trzech dekad i stanowi obecnie największą giełdę w Europie Wschodniej. Znajdziesz tu akcje, prawa do akcji, prawa poboru, obligacje, instrumenty pochodne (opcje na WIG20 czy kontrakty terminowe na indeksy oraz niektóre akcje i waluty), ETF-y, produkty ETC czy certyfikaty inwestycyjne.

Jeśli chodzi o rynek akcji, GPW umożliwia inwestowanie w setki spółek (głównie krajowych) z sektora bankowego, energetycznego, budowlanego, telekomunikacyjnego czy szeroko rozumianego handlu i usług. Notowane są również akcje firm z branży gamingowej, informatycznej czy zdrowotnej.

Polska giełda prowadzi też rynek NewConnect, czyli alternatywny system obrotu, do którego trafiają akcje nowych firm i tych z niewielką przewidywaną kapitalizacją (większość działa w branży high-tech). Rynek ten charakteryzuje się mniej restrykcyjnymi wymogami ciążącymi na emitentach i niższą płynnością, a co za tym idzie – większym ryzykiem i wyższymi potencjalnymi stopami zwrotu.

Inwestycja w akcje zagraniczne

Jeśli już zdecydujesz się przeznaczyć część oszczędności na akcje, to nie powinieneś ograniczać się wyłącznie do rodzimego rynku. I nie chodzi tu tylko o fakt, że w ciągu ostatnich kilkunastu lat polska giełda nie przynosiła satysfakcjonujących zysków. Dywersyfikacja portfela inwestycyjnego jest po prostu korzystna – pozwala m.in. zmniejszyć wahania jego wartości, zredukować ryzyko utratu kapitału i zapewnić sobie szanse na większe dochody.

Posiadając konto maklerskie z dostępem do giełd zagranicznych, możesz inwestować w akcje amerykańskie, brytyjskie, niemieckie, a nierzadko również z innych mniej popularnych rynków. Jeśli jednak nie chcesz kupować walorów konkretnych spółek, zawsze możesz wybrać np. ETF na jeden z indeksów akcyjnych lub globalny koszyk akcji. Tego typu fundusze naśladują zachowanie danego wskaźnika lub innych aktywów (np. złota bądź koszyka walut czy obligacji) i wiążą się z minimalnymi opłatami za zarządzanie.

|

Zalety |

Wady |

|---|---|

|

Wysoki potencjał zysku |

Wysokie ryzyko utraty kapitału |

|

Źródłem zysków mogą być zarówno wzrosty kursów akcji, jak i dywidendy wypłacane przez spółki |

Do skutecznego inwestowania potrzebna jest duża wiedza finansowa i doświadczenie inwestycyjne |

|

Możliwość inwestowania na giełdach z całego świata i dywersyfikacji portfela |

|

|

Możliwość natychmiastowego rozpoczęcia i zakończenia inwestycji |

|

|

Niski próg wejścia w inwestycję |

Ranking rachunków maklerskich - Maj 2024

Po roku może pojawić się opłata w wysokości 10 EUR; można jej jednak łatwo uniknąć, wykonując min. 1 transakcję w ciągu roku / jeśli na koncie nie ma środków / jeśli są kupione dowolne akcje

- 0% w przypadku miesięcznego obrotu do 100 tys. EUR (minimalna wartość zlecenia to 10 zł)

- 0,2%, min. 10 EUR od nadwyżki pow. 100 tys. EUR

XTB nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem XTB koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja; dla kontraktów na WIG20 standardowy spread wynosi ok. 2 pipsy.

W razie braku dokonania transakcji w ciągu 365 dni pojawi się opłata w wysokości 9 zł miesięcznie (lub ewentualnie 3 EUR bądź 3 USD). Nie zostanie ona naliczona, jeśli we wskazanym okresie miałeś otwarte pozycje lub też wykonałeś transakcję po upływie 365 dni a przed momentem pobrania opłaty.

TMS nie oferuje klasycznych kontraktów futures, lecz kontrakty CFD na WIG20 i wiele innych indeksów oraz instrumentów bazowych. Takie produkty mają nieco inną konstrukcję, ale również pozwalają grać z dźwignią na wzrosty i spadki rozmaitych aktywów. W przypadku handlu kontraktami CFD za pośrednictwem TMS koszty transakcyjne są już zawarte w spreadzie i nie jest pobierana dodatkowa prowizja.

Kryptowaluty

A w co warto zainwestować 100 tys. zł, oczekując zysków wyraźnie wyższych od tych generowanych przez dotychczas opisane instrumenty? W tym przypadku możesz skierować swoją uwagę na kryptowaluty. Te stosunkowo nowe instrumenty finansowe kuszą stopami zwrotu, które mogą sięgnąć kilkuset, a nawet kilku tysięcy procent rocznie.

Trzeba jednak jasno stwierdzić, że waluty cyfrowe są obarczone praktycznie najwyższym ryzykiem spośród wszystkich aktywów inwestycyjnych. Dlatego każdy, kto chciałby inwestować na rynku kryptowalut, musi być mentalnie przygotowany na możliwość poniesienia dotkliwych strat. Z tego też względu zaleca się lokować tutaj niewielką część środków – naszym zdaniem zainwestowanie tytułowych 100 tys. zł mogą rozważyć jedynie osoby z milionowymi oszczędnościami.

| Zalety | Wady |

|---|---|

| Bardzo duży potencjał zysku | Wysokie ryzyko utraty kapitału |

| Możliwość natychmiastowego rozpoczęcia i zakończenia inwestycji | Do skutecznego inwestowania potrzebna jest spora wiedza finansowa i doświadczenie inwestycyjne |

| Niski próg wejścia w inwestycję | Giełdy, na których handluje się kryptowalutami, są mniej bezpieczne niż np. regulowani brokerzy i domy maklerskie (alternatywą jest skorzystanie np. z ETF-ów na kryptowaluty) |

| Aby zwiększyć bezpieczeństwo inwestycji, należy korzystać z portfeli kryptowalut, których działanie może być nieco skomplikowane dla początkujących |

Ranking giełd kryptowalut - Maj 2024

- 0,1% maker

- 0,1% taker

są to najwyższe możliwe prowizje, które dotyczą użytkowników ze średnimi miesięcznymi obrotami poniżej równowartości 1 mln USD; stawki maleją wraz z wielkością obrotów na koncie oraz w przypadku korzystania z tokenów BNB (taniej o 25% w stosunku do standardowych stawek), które są emitowane przez Binance.

- maker 0,2%

- taker 0,2%

są to najwyższe możliwe prowizje, które dotyczą użytkowników ze średnimi miesięcznymi obrotami do 50 000 USD; stawki maleją wraz ze wzrostem aktywności na rachunku

IKE/IKZE

Jeśli chciałbyś inwestować z myślą o odległym terminie, powinieneś rozważyć założenie IKE (Indywidualnego Konta Emerytalnego) i/lub IKZE (Indywidualnego Konta Zabezpieczenia Emerytalnego).

Obydwa produkty to konta emerytalne, które pozwalają inwestować w polskie i zagraniczne papiery wartościowe, takie jak akcje, obligacje czy ETF-y. Za ich pośrednictwem możesz też trzymać środki w tradycyjnych funduszach inwestycyjnych, obligacjach skarbowych oferowanych poza giełdą, jak również na kontach oszczędnościowych. W ramach takich kont nie zainwestujesz natomiast w kryptowaluty, ani aktywa fizyczne, takie jak nieruchomości czy złoto inwestycyjne.

Rachunki IKE i IKZE mają tę zaletę, że pozwalają uniknąć 19% podatku od zysków kapitałowych. Co jednak ważne, aby zachować te korzyści podatkowe, pieniędzy z kont emerytalnych nie możesz wypłacić przed ukończeniem określonego wieku – w przypadku IKE jest to 60 lat, a IKZE 65 lat. Minusem tych produktów jest natomiast fakt, że każdego roku można wpłacić na nie określoną ilość środków (w 2024 r. limit na IKE wynosi 23 472 zł, a na IKZE 9 388,80 zł).

Ranking IKE/IKZE - Maj 2024

IKE rachunek oszczędnościowy w BNP Paribas

oprocentowanie zależy od stawki WIBOR 3M, ustalane jest każdego dnia; dzienna kapitalizacja odsetek

IKE oszczędnościowe w VeloBanku

oprocentowanie równe aktualnie obowiązującej stopie referencyjnej NBP

Jak wybrać najlepsze instrumenty inwestycyjne dla siebie?

Skoro wiesz już, w co możesz ulokować 100 tys. zł, pozostaje Ci wybrać najlepszy dla siebie sposób inwestowania. Miej jednak na uwadze, że specjaliści zalecają, aby wybrać nie jedną, lecz kilka różnych form inwestycji, tak, aby zmniejszyć ryzyko i zarazem zwiększyć szanse na satysfakcjonujący zysk.

Określ swoje cele inwestycyjne i profil ryzyka

Część osób wybiera wyłącznie bezpieczne inwestycje, które nie wiążą się praktycznie z żadnym ryzykiem inwestycyjnym. Wśród nich są oszczędzający, którzy odkładają środki z myślą o ważnym życiowym celu, np. zakupie mieszkania czy samochodu, jak i osoby, które mają po prostu wysoką awersję do ryzyka i nie akceptują możliwości utraty kapitału.

Dość często spotykanym rozwiązaniem jest podzielenie środków na inwestycje bezpieczne, np. nieruchomości i lokaty, oraz ryzykowne, takie jak akcje czy kryptowaluty. Proporcje bywają różne w zależności od tego, jakie są cele danego inwestora i jego potencjalny horyzont inwestycyjny. Zwykle bierze się przy tym pod uwagę również łatwość, z jaką można spieniężyć poszczególne inwestycje.

Aby stworzyć odpowiedni dla siebie portfel inwestycyjny, musisz zatem określić swój profil ryzyka, oczekiwane zyski i powody, dla których inwestujesz pieniądze. Udział aktywów ryzykownych może być większy, gdy oszczędzasz na podróże czy inne przyjemności, natomiast jeśli celem jest np. zakup nieruchomości lub budowa poduszki finansowej, lepiej będzie skupić się na bezpiecznych instrumentach.

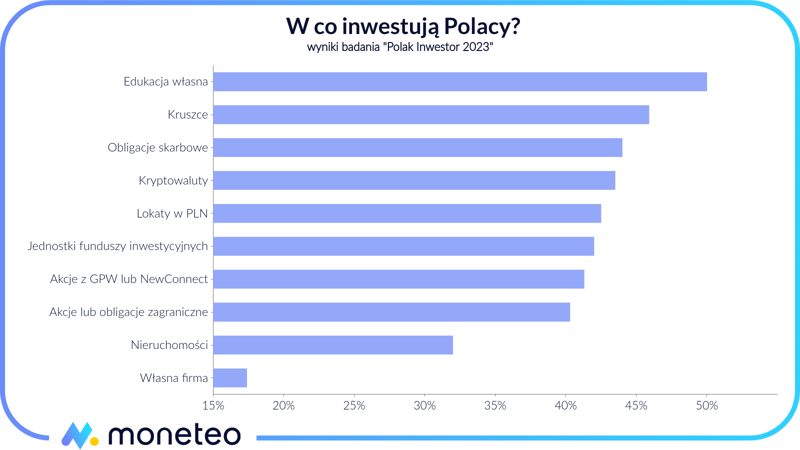

Sprawdź, jak inwestują Polacy

Jeśli wciąż nie wiesz, na które inwestycje się zdecydować, pewną inspiracją mogą być dla Ciebie informacje zawarte w raporcie „Polak Inwestor" firmy iKsync i Uniwersytetu Ekonomicznego w Krakowie.

W raporcie z 2023 r. omówiono wyniki badania dotyczącego inwestowania, które objęło ponad 1000 ankietowanych różniących się wiekiem, dochodami, wykształceniem czy sytuacją rodzinną. Ci, którzy określili siebie mianem inwestorów (ok. ¾ badanych), wskazali, że posiadają lub posiadali w portfelu następujące aktywa.

Jak widać, zdecydowanym zwycięzcą, co niewątpliwie cieszy, okazała się edukacja własna, na którą stawia lub stawiał co drugi inwestor. Na kolejnych miejscach podium uplasowały się kruszce (45,9%) i obligacje skarbowe (44%), przy czym aktywa na niższych pozycjach zanotowały niewiele mniejsze liczby wskazań. W praktyce aż 8 aktywów uzyskało wynik na poziomie 40%, wyraźnie wyprzedzając pozostałe formy inwestycji.

Powyższe statystyki warto uzupełnić jeszcze o podejście do ryzyka i budowy portfela inwestycyjnego. Raport pokazuje, że największa grupa badanych posiada w portfelu trzy aktywa (15,9% wskazań), a tylko nieco mniej cztery (14,9%) lub pięć (14,3%). Jeśli chodzi natomiast o kwestię ryzyka, to aż 56,8% ankietowanych wskazało, iż akceptuje niewielkie ryzyko, ale na ogół stara się go unikać, natomiast 33,6% odpowiedziało, że podejmuje je dość często.

Dowiedz się więcej o raporcie „Polak Inwestor", edycja 2023

Porównaj rodzaje instrumentów finansowych oraz ich wady i zalety

Wspólną cechą bezpiecznych inwestycji jest relatywnie niski, niższy od stopy inflacji, oferowany zysk. Konta oszczędnościowe i lokaty dają obecnie zarobić maksymalnie ok. 7% w skali roku, przy czym jeszcze w latach 2016-2021 było to średniorocznie ok. 2,5-3%. Emitowane dziś obligacje skarbowe, w zależności od terminu zapadalności, mają roczne oprocentowanie od ok. 6 do 7%, ale tylko w pierwszym roku odsetkowym – w kolejnych jest ono zależne od inflacji, więc może być niższe lub wyższe.

W poprzednich latach dobrze prezentowało się inwestowanie w nieruchomości, ale biorąc pod uwagę ich wysokie ceny, wysiłek konieczny do wejścia na rynek i trudniejsze wyjście z niego, trudno uznać tę opcję za atrakcyjniejszą od wspomnianych produktów.

Lepsze rezultaty przynosiło ostatnio złoto, ale ten dobry wynik to zasługa głównie wzrostów kursu po wybuchu pandemii i umacniania się dolara amerykańskiego; jak pokazuje historia, w dłuższej perspektywie realne jest 6-7% zysku w skali roku, przy czym zdarzają się lata, w których złoto wyraźnie traci na wartości. Wyraźnie mogą spadać również ceny akcji i kryptowalut, choć to właśnie one wiążą się jednocześnie z największym potencjałem zysku.

Pamiętaj, aby wybierając inwestycje dla siebie, wziąć pod uwagę nie tylko potencjalne zyski i ryzyko poszczególnych aktywów, ale również pozostałe wady i zalety, o których wcześniej wspomnieliśmy.

Podejmij decyzję i rozpocznij inwestowanie

W artykule opisaliśmy najpopularniejsze sposoby bezpiecznego i ryzykownego inwestowania kapitału, jakie dostępne są dla osoby posiadającej 100 tys. zł wolnej gotówki. Mamy nadzieję, że ułatwi Ci on rozpoczęcie inwestowania i pozwoli korzystnie ulokować posiadany kapitał.

Jesteśmy też ciekawi Twoich własnych pomysłów, których nie opisaliśmy w tekście. Jeśli chcesz się podzielić wskazówkami, w co zainwestować gotówkę – możesz to zrobić m.in. w komentarzu, do czego serdecznie zachęcamy.

Powyższy artykuł nie stanowi rekomendacji inwestycyjnej lub czynności doradztwa inwestycyjnego w rozumieniu (art.42 ust. 1 i art.76) Ustawy z dnia 29 lipca 2005r. o doradztwie inwestycyjnym (Dz.U. 2005 nr 183 poz. 1538 z późn.zm.).

Komentarze

(25)Jakie aktywa powinienem mieć jeśli obawiam się wybuchu wojny? Złoto? Srebro? Mają sens ale czy przy tak skrajnym scenariuszu ich wartość może rosnąć? Kto to będzie ode mnie kupował i w sumie po co?

Odpowiedz

Ziemia nasiona bunkier mocne ogrodzenie zapasy jedzenia i tego typu rzeczy:) Też nie widzę tego żebyśmy mieli posługiwać się złotem w czasie wojny. Jeśli ktoś ma duże oszczędności to pewnie warto żeby jakąś część sobie trzymał w sztabkach ale w przeciwnym razie to po co.

Odpowiedz

Konto w zagranicznym banku, i posiadanie tam akcji i innej waluty niz Polski złoty

Odpowiedz

czy warto jeszcze inwestować w obligacje ?

Odpowiedz

Odpowiedzi udzieliliśmy przy innych tekstach, w których wpisałeś swoje pytanie. Tu zwrócę uwagę tylko na fakt, że oprocentowanie części obligacji jest stałe przez 12 miesięcy, co przy spadającej inflacji jest korzystne dla ich posiadaczy, gdyż spadająca inflacja pociąga za sobą obniżenie oprocentowania depozytów. W kolejnych latach obligacje "antyinflacyjne" mają oprocentowanie powyżej poziomu wzrostu cen.

Odpowiedz

Inwestycja w obligacje może być bezpiecznym sposobem na zarobienie pieniędzy, ale należy dokładnie przeanalizować ich oprocentowanie i czas trwania inwestycji.

Odpowiedz

bezpieczne to na pewno są, nie wiem czy są bezpieczniejsze opcje inwestycji :D

Odpowiedz

Moim zdaniem trudno znaleźć bezpieczniejszy produkt niż obligacje skarbowe, ale może ktoś podsunie jakiś pomysł.

Odpowiedz

10 lat wpłacałem na obligacje i po tym okresie straciłem 10 tys

dali mi wybór ładujesz dalej kasę i czekasz kolejne minimum 5 lat, albo strata na czymś na czym "nie można było stracić" ...

450 zł miesięcznie przez 10 lat ... stabilne oszczędzanie miałem dostać to co wpłacam i coś tam jeszcze 2/3k lub mniej ...

po 10 latach wypłaciłem niecałe 40 tys ...

Odpowiedz

Niestety, ale większość inwestycji w tak zwane "książeczki oszczędnościowe" (które okazały się gigantycznym scamem) nie ma sensu. Sama inflacja zjada cały zarobek jeśli takowy wyjdzie... Powierzanie pieniędzy innym zawsze tak samo się kończy... Jeśli inwestycje to tylko metale (największy % portfela) i akcje ze strategią DCA + ryzykowniejsze krypto kiedy jest bessa i sprzedać na hossie... (póki jeszcze jest cykliczność na rynku)

Odpowiedz

A co myślicie o obligacjach skarbowych ?

Odpowiedz

Obligacje skarbowe są dobrym pomysłem na ulokowanie wolnych środków. Pozostaje jedynie wybrać ich rodzaj dopasowany do indywidualnej sytuacji pod kątem okresów wypłaty odsetek, terminu zapadalności itp. Trzeba przy tym pamiętać, że zgłoszenie obligacji do przedterminowego wykupu wiąże się z utratą odsetek lub specjalną opłatą.

Odpowiedz

Troszkę poczytałam co nieco o obligacjach skarbowych i zdecydowałam się na obligacje indeksowane inflacją w Pekao

Odpowiedz

Czy zdarza się, że emitent obligacji może zdecydować o przedterminowym wykupie, a jeśli tak, to jakie konsekwencje to może mieć dla inwestora?

Odpowiedz

Prawo dopuszcza opcję przedterminowego wykupu obligacji przez emitenta. Informacja o takiej opcji powinna być zawarta w liście emisyjnym ze wskazaniem zasad i warunków takiego ruchu.

Odpowiedz

Gdybym miał taka kasę to zainwestowałbym w mieszkanie. Póki co nie stać mnie nawet na wkąłd własny. Przez rok uzbierało sie raptem 5 tys.... daleka droga przede mną. Ale grunt sie nie poddawac. Od lipca jest tez konto w ppk - w razie potrzeby wyjmie sie gotowke wczesniej zeby wreszcie wplacic wklad wlasny i wprowadzic sie na swoje

Odpowiedz

Z kupnem mieszkania lepiej poczekać na kryzys gospodarczy w 2021r, Ludzie, którzy weszli w nieruchomości za ostatnie pieniądze będą się wtedy mieszkań pozbywać w okazyjnych cenach.

Odpowiedz

No i przyszedł koronowirus i wszystkie prognozy wzięły w łeb. Teraz taka inwestycja to jest jedna wielka niewiadoma.

Odpowiedz

Zbieraj, oszczędzaj z głową. Dasz radę na wkład własny. 3mam kciuki!

Odpowiedz

No i gdzie ten kryzys?

Odpowiedz

Jak dotąd nie widać oznak kryzysu, który wieszczył Badak55. Zaczyna nam grozić jednak inne "niebezpieczeństwo" - rosnąca inflacja (dane za maj mówią o poziomie 4,8% r.d.r.) Może się okazać, że mimo zapowiedzi Prezesa NBP, że podwyżek stóp procentowych można się spodziewać dopiero w 2022 r., Rada Polityki Pieniężnej zdecyduje się na ich podniesienie już niedługo. A to będzie oznaczało wyższe raty. Początkowo różnica będzie niewielka, ale gdyby stopy procentowe wróciły do poziomów sprzed pandemii, to miesięczna rata kredytu na 300 tys. zł wzrośnie o ok. 240 zł. Powrót do stóp sprzed 10 lat to 800 zł więcej co miesiąc do zapłaty. Dla tych, którzy zadłużyli się blisko maksimum swoich możliwości, może to oznaczać realne kłopoty finansowe.

Odpowiedz

piszę z przyszłości. jest rok 2021 i kryzysu nie ma. jest za to korona.

Odpowiedz

twoje prognozy sie nie sprawdzily

Odpowiedz

chyba, można napisać tylko xD

Odpowiedz

Ceny mieszkań juz się zatrzymały ;)

Odpowiedz