Czym jest pełnomocnictwo bankowe i kiedy warto z niego skorzystać?

Termin „pełnomocnictwo” oznacza czynność prawną, w wyniku której jedna osoba (mocodawca) upoważnia inną osobę (pełnomocnika) do działania w jej imieniu i dokonywania określonych czynności.Instytucję pełnomocnictwa reguluje kodeks cywilny, który narzuca określone wymogi w zakresie jego formy i treści.

Warto pamiętać, iż udzielenie pełnomocnictwa osobie postronnej niesie ze sobą określone skutki. Ponieważ decyzje podjęte przez pełnomocnika są traktowane przez bank na równi z decyzjami podejmowanymi przez właściciela konta, stąd tak istotne jest określenie uprawnień, które będzie miała osoba posiadająca dostęp do naszych pieniędzy.

Rodzaje pełnomocnictw, czyli co może pełnomocnik konta bankowego?

Ze względu na zakres upoważnienia wyróżniamy pełnomocnictwo ogólne oraz rodzajowe (w tym: szczególne) – każde z nich daje pełnomocnikowi inne możliwości w zakresie zarządzania środkami na koncie.

W przypadku pełnomocnictwa ogólnego osoba upoważniona do dysponowania rachunkiem bankowym ma niemal takie same uprawnienia, co posiadacz konta: może wykonywać przelewy, wpłacać i wypłacać gotówkę, definiować lub usuwać odbiorców przelewów, zmieniać hasła, wysyłać korespondencję do banku, modyfikować zlecenia stałe, zamawiać różne dokumenty (wyciągi, historie transakcji, opinie, zaświadczenia o rachunku). Najczęściej też na podstawie odrębnej umowy z bankiem otrzymuje dostęp do bankowości elektronicznej. W niektórych instytucjach finansowych jest to dostęp pełny, w innych - jego zakres zależy od decyzji właściciela rachunku (przykładowo: pełnomocnik może mieć wgląd w szczegóły wszystkich operacji na koncie lub być takiej możliwości pozbawiony). Istnieje także katalog czynności, które w większości banków są dla pełnomocnika ogólnego niedostępne. Zalicza się do nich:

- wypowiedzenie lub zmianę umowy rachunku;

- udzielanie dalszych pełnomocnictw;

- występowanie o wydanie nowej karty;

- składanie dyspozycji na wypadek śmierci;

- zawieranie umów kredytu odnawialnego.

Warto jednak mieć świadomość, że niektóre banki modyfikują zakres pełnomocnictwa ogólnego lub też wprowadzają swoje własne dodatkowe zapisy. Przykładowo: w Banku Pocztowym osoba upoważniona nie ma prawa do zmiany danych osobowych, adresowych i kontaktowego numeru telefonu właściciela rachunku ani do wypowiedzenia umowy o kartę płatniczą. Z kolei w Banku Millennium pełnomocnictwo ogólne nie może obejmować „odbioru w imieniu Posiadacza rachunku danych identyfikujących lub danych służących do autoryzacji oświadczenia w KBE”.

Reasumując, zanim zdecydujemy się na ustanowienie upoważnienia, sprawdźmy w regulaminie naszego banku, jakie czynności będzie mogła wykonać wskazana przez nas osoba. Pamiętajmy, że nieznajomość wewnętrznych regulacji bankowych może nas narazić na niepożądane dyspozycje ze strony pełnomocnika, te zaś mogą nas dość drogo kosztować.

Pełnomocnictwo rodzajowe i szczególne

Jeżeli nie godzimy się na szeroki zakres uprawnień dla osoby trzeciej, zawsze możemy wybrać pełnomocnictwo rodzajowe. Są w nim zawarte konkretne czynności, które w naszym imieniu będzie mógł wykonać pełnomocnik. Mogą to być np. wyłącznie wpłaty i wypłaty gotówkowe, tylko przelewy pieniężne do określonej kwoty, tylko dostęp do informacji o saldzie rachunku itp. Warto przy tym zadbać, aby czynności dostępne dla pełnomocnika były w jednoznaczny sposób sprecyzowane. Zamiast więc ogólnikowo upoważniać pełnomocnika do „wykonywania przelewów”, lepiej uściślić, o jaki rodzaj przelewów nam chodzi (przelewy wewnętrzne i/lub przelewy zewnętrzne, przelewy do ZUS i US, przelewy walutowe itp.). Warto też zadbać o to, by wypłata pieniędzy z konta przez pełnomocnika była możliwa do określonej kwoty.

Banki oferują także pełnomocnictwo szczególne, stanowiące jeszcze węższy rodzaj upoważnień. Pełnomocnik szczególny może dysponować środkami na rachunku jedynie za pomocą karty debetowej, nie ma też wglądu w szczegóły konta i dostępu do serwisu internetowego.

Ciekawostka: Nazwy różnych rodzajów pełnomocnictw mogą się różnić w zależności od banku. Przykładowo - mBank wyróżnia pełnomocnictwo rodzajowe i szczególne, PKO BP - pełnomocnictwo bez ograniczeń, rodzajowe i jednorazowe, Millennium Bank - stałe, okresowe lub jednorazowe.

Kto jest właścicielem środków na rachunku z pełnomocnictwem?

Mimo iż pełnomocnik otrzymuje dostęp do konta, nie staje się współposiadaczem rachunku, nie jest także właścicielem zgromadzonych na nim środków (nawet tych, które sam wpłacił). Ten fakt rodzi różne implikacje, które warto w tym miejscu nieco szerzej omówić:

-

W sytuacji, w której pełnomocnik ma długi i zostało wszczęte przeciwko niemu postępowanie egzekucyjne, środki na rachunku nie podlegają zajęciu– w świetle prawa są one własnością posiadacza rachunku, a nie osoby upoważnionej, tak więc komornik nie może ich zająć.

-

Niestety, ta zasada działa również w drugą stronę – w przypadków długów zaciągniętych przez właściciela rachunku komornik może zablokować konto i ściągnąć należność, nie zważając na to, że część środków została wpłacona przez pełnomocnika.

-

Pełnomocnik nie odpowiada za zobowiązania właściciela konta wobec banku. Jeżeli więc posiadacz ma naliczone odsetki karne, bo wpadł w niedozwolony debet na koncie, to on – a nie pełnomocnik – zostanie objęty egzekucją komorniczą w przypadku uchylania się przed spłatą zobowiązań.

-

Pełnomocnik konta bankowego nie jest uprawniony do składania w imieniu posiadacza wniosków kredytowych ani zawierania umów o kredyt. Ponadto pełnomocnik nie będący współkredytobiorcą nie może uzyskiwać informacji o kredytach ani składać dyspozycji dotyczących kredytów zaciągniętych przez posiadacza rachunku. Na szczęście, nie musi także spłacać zobowiązań kredytowych posiadacza – ani za jego życia, ani po jego śmierci.

-

Po śmierci właściciela konta pełnomocnik automatycznie traci upoważnienie do składania dyspozycji dotyczących rachunku bankowego i nie może wypłacać żadnych środków. Jeżeli jednak tak uczyni, będzie to działanie sprzeczne z prawem (bank może wówczas złożyć zawiadomienie do prokuratury o popełnieniu oszustwa).

-

Pełnomocnik musi również liczyć się z faktem, że po śmierci posiadacza wszystkie środki na rachunku (również jego) wejdą w skład masy spadkowej i mogą przypaść w udziale innym spadkobiercom. Właściciel rachunku może jednak zabezpieczyć interesy pełnomocnika (o ile jest nim osoba z najbliżej rodziny), składając w banku dyspozycję na wypadek śmierci.

-

W sytuacjach, w których doszło do nadużycia zaufania i któraś ze stron przywłaszczyła sobie wszystkie środki (np. wypłaciła pieniądze i zamknęła konto), jedyną drogą odzyskania funduszy jest skierowanie sprawy do sądu - bank w takim przypadku nie jest stroną w sprawie.

Ustanawianie pełnomocnika do konta

Prawo bankowe i Kodeks cywilny zobowiązują banki do ujednoliconego postępowania w przypadku nadawania pełnomocnictw. Przepisy określają więc, jakie bankowe produkty mogą być objęte taką dyspozycją, kto może ustanowić pełnomocnika, jakie warunki musi spełnić pełnomocnik, kiedy pełnomocnictwo jest skuteczne itp.

Kto może ustanowić pełnomocnika?

Pełnomocnika do rachunku prowadzonego dla osoby fizycznej może ustanowić właściciel konta, a w przypadku rachunków wspólnych jeden ze współposiadaczy (w niektórych bankach może to zrobić samodzielnie, w innych - za zgodą drugiego użytkownika rachunku). Natomiast do rachunku firmowego dyspozycję może złożyć właściciel firmy lub jej reprezentant.

Do jakich rachunków bankowych możemy ustanowić pełnomocnika?

Najczęściej udzielone pełnomocnictwo obowiązuje w ramach wskazanego przez klienta produktu, np. ROR-u, konta oszczędnościowego lub lokaty. Taki rodzaj pełnomocnictwa nosi nazwę „Do rachunku” i jest najczęściej spotykanym upoważnieniem. Jednak niektóre banki oferują dość specyficzne pełnomocnictwo noszące nazwę „Do modulo”. Obejmuje ono wszystkie rachunki posiadacza – zarówno obecne, jak i przyszłe. Pełnomocnictwo do modulo może być zastosowane w odniesieniu do wszystkich ROR-ów, kont oszczędnościowych i produktów depozytowych prowadzonych na rzecz posiadacza w danym banku.

Kto może zostać pełnomocnikiem?

Pełnomocnikiem może zostać dowolna osoba, niekoniecznie spokrewniona z posiadaczem rachunku. Możemy więc upoważnić do korzystania z konta nie tylko członków naszej rodziny, lecz również przyjaciół i znajomych (w tym również cudzoziemców). Wymagane jest jednak, aby pełnomocnik spełniał następujące warunki:

- był rezydentem, czyli posiadał adres zamieszkania na terenie Rzeczpospolitej Polskiej;

- posiadał pełną zdolność do czynności prawnych (ewentualnie tzw. zdolność ograniczoną).

Do osób posiadających ograniczoną zdolność do czynności prawnych zaliczamy małoletnich powyżej 13. roku życia, częściowo ubezwłasnowolnionych oraz osoby, dla których ustanowiono doradcę tymczasowego. Warto jednak zaznaczyć, że w tym przypadku nie możemy dowolnie kształtować treści pełnomocnictwa, ponieważ banki wprowadzają różne ograniczenia dotyczące zakresu dyspozycji składanych przez takich klientów. Z tego też powodu przed udzieleniem im dostępu do konta musimy zapoznać się z regulaminem banku i stosować do zawartych w nim wytycznych.

Pełnomocnictwo do konta dla nieletnich

Z ciekawą sytuacją mamy do czynienia w przypadku kont młodzieżowych, dostępnych dla nastolatków poniżej 18. roku życia. Okazuje się, że osoba niepełnoletnia, chociaż nominalnie jest właścicielem konta, ma ograniczone prawo do udzielania pełnomocnictwa. Jeżeli zamierza ustanowić pełnomocnika ogólnego, może być nim wyłącznie przedstawiciel ustawowy, czyli rodzic lub opiekun prawny. W praktyce to rozwiązanie umożliwia obojgu rodzicom dostęp do rachunku pociechy - jedno z nich pełni wówczas rolę przedstawiciela ustawowego, natomiast drugie jest pełnomocnikiem.

Ważne! W niektórych bankach pełnomocnictwo dla rodzica automatycznie wygasa po ukończeniu przez małoletniego posiadacza 18. roku życia. W innych, np. mBanku, właściciel rachunku musi osobiście złożyć dyspozycję odwołania pełnomocnika - jeżeli tego nie zrobi, rodzic dalej będzie miał wgląd w konto.

Warto jednak dodać, że niektóre instytucje finansowe (np. Alior Bank, Getin Bank, ING) w ogóle nie dają możliwości ustanawiania pełnomocników do konta dla osoby małoletniej. W takim przypadku przedstawicielowi ustawowemu (opiekunowi prawnemu) automatycznie nadawany jest dostęp do rachunku bankowego dziecka, natomiast drugi rodzic nie może dysponować kontem (ani też nie ma do niego wglądu). Więcej na ten temat przeczytasz w artykule "Jak założyć konto nastolatkowi? Porady dla nastolatków i ich rodziców".

Udzielanie pełnomocnictwa przez osobę obłożnie chorą /niewychodzącą z domu

Wiele osób - zwłaszcza zaawansowanych wiekowo, obłożnie chorych i niewychodzących z domu - nie jest w stanie samodzielnie zarządzać środkami na koncie i wymaga pomocy kogoś, kto wyręczy ich w kontaktach z bankiem. Taką osobą może być pełnomocnik działający na podstawie pełnomocnictwa w formie aktu notarialnego, w którym zawarto umocowanie do dokonywania w imieniu i na rzecz seniora czynności bankowych. Aby jednak uzyskać takie upoważnienie, należy znaleźć notariusza, który zgodzi się na wizytę w domu klienta i przyjmie od niego oświadczenie woli. O ile w większych miastach raczej nie będzie z tym problemu, o tyle w mniejszych ośrodkach może być to spore wyzwanie. Pamiętajmy również, że za sporządzenie aktu notarialnego poza kancelarią notariusz ma prawo pobrać wyższą opłatę.

Warto również wiedzieć, że instytucje finansowe czasami nie respektują pełnomocnictw upoważniających do reprezentowania klienta przez osoby trzecie. Część banków odrzuca poświadczone notarialnie upoważnienie i wymaga, aby pełnomocnictwo zostało sporządzane w obecności ich pracownika na ściśle określonym formularzu. I choć według oficjalnego stanowiska Krajowej Rady Notarialnej instytucje bankowe nie mają żadnych podstaw, by nie honorować tego typu dokumentów, to niestety wciąż możemy się spotkać z tego typu praktyką. Dlatego zanim zamówimy wizytę notariusza, upewnijmy się, czy nasz bank zaakceptuje pełnomocnictwo w formie aktu notarialnego.

Wskazówka - w przypadku odmowy warto złożyć reklamację w banku i powołać się na stanowisko Krajowej Rady Notarialnej kwestionującej takie działanie. Gdyby jednak bank odrzucił reklamację, możemy napisać skargę do Rzecznika Praw Obywatelskich i /lub do Prezesa UOKiK.

Opinia Krajowej Rady Notarialnej: "Należy podkreślić, iż żaden przepis ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe, czy ustawy z dnia 23 kwietnia 1964 r. - Kodeks cywilny, nie określa szczególnych warunków, w tym co do treści, które powinny spełniać pełnomocnictwa do czynności bankowych. Obowiązujące zatem przepisy nie nakładają na notariusza szczególnych wymogów przy sporządzaniu pełnomocnictw udzielanych przez klientów instytucji finansowych. Takie warunki wynikają z wewnętrznych regulaminów instytucji finansowych, które są przyjęte indywidualnie przez każdą z tych instytucji na własny użytek. W opinii Krajowej Rady Notarialnej nierespektowanie przez instytucje finansowe pełnomocnictw w formie aktu notarialnego, jest bezpodstawne i niezrozumiale. Tym bardziej, że pełnomocnictwo w formie aktu notarialnego jest dokumentem urzędowym, sporządzonym przez osobę zaufania publicznego, co samo w sobie jest gwarancją jego wiarygodności oraz poprawności co do formy i treści".

Do kiedy pełnomocnictwo do konta bankowego jest ważne?

Właściciel rachunku nie tylko określa, jakie uprawnienia będzie miała wskazana przez niego osoba, ale też jak długo będą one ważne. Istnieją bowiem pełnomocnictwa:

- stałe - tj. bez ograniczenia czasowego;

- okresowe – które zawierają informację, do kiedy pełnomocnictwo będzie obowiązywało;

- jednorazowe – upoważniające pełnomocnika do wykonania określonej operacji lub dyspozycji związanej z rachunkiem bankowym.

W praktyce pełnomocnictwo jest skuteczne od dnia otrzymania przez bank prawidłowo sporządzonego dokumentu. Warto również wiedzieć, że w przypadku upoważnień czasowych to bank jest odpowiedzialny za weryfikację czasu trwania pełnomocnictwa oraz jego skuteczne odwołanie.

Jak przebiega procedura ustanawiania pełnomocnika?

W większości instytucji finansowych pełnomocnika można ustanowić w dwojaki sposób:

- bezpośrednio w oddziale - w tym przypadku wymagana jest obecność pełnomocnika, którego tożsamość musi potwierdzić pracownik banku;

- drogą korespondencyjną – wysyłając pełnomocnictwo listem poleconym (przy czym upoważnienie musi być wówczas poświadczone przez notariusza).

Jednak w niektórych bankach (np. mBanku upoważnienie do konta można złożyć także za pośrednictwem infolinii lub w serwisie internetowym. W zależności od tego, czy pełnomocnik jest nowym czy „starym” klientem, bank stosuje wówczas nieco inną procedurę. W przypadku obecnych klientów nie musi weryfikować ich tożsamości, dzięki czemu cały proces zajmuje zaledwie kilka minut (pełnomocnik jest dopisywany do rachunku po zaakceptowaniu przez bank oświadczenia). Natomiast jeśli osoba upoważniona jest nowym klientem, mBank na podany we wniosku adres wysyła kuriera, który identyfikuje tożsamość pełnomocnika, odbiera wzór podpisu oraz prosi o podpisanie zgody na przetwarzanie danych osobowych.

Warto więc dopytać w swoim banku, czy można ustanowić pełnomocnika za pośrednictwem Internetu i jak przebiegają poszczególne etapy tej operacji.

Jak ustanowić pełnomocnika przebywając za granicą?

Z instytucji pełnomocnictwa szczególnie chętnie korzystają osoby wyjeżdżające w celach zarobkowych za granicę. Dając upoważnienie do konta rodzinie pozostającej w kraju, mogą ją w każdej chwili wesprzeć finansowo, a jednocześnie kontrolować jej poczynania (np. poprzez ustanowienie limitu wypłat).

Niemniej złożenie dyspozycji pełnomocnictwa w sytuacji, gdy posiadacz rachunku z jakiegoś powodu nie może przyjechać do Polski, wymaga zgromadzenia większej liczby dokumentów. Właściciel konta musi najpierw wypełnić oświadczenie woli, a następnie uwierzytelnić autentyczność swojego podpisu w konsulacie RP lub u lokalnego notariusza. W zależności od wybranej metody dokument musi zostać opatrzony:

-

klauzulą legalizacyjną wystawioną przez konsula RP, stwierdzającą zgodność dokumentu z prawem miejsca jego wystawienia lub

-

poświadczeniem apostille złożonym przez zagranicznego notariusza (o ile państwo, w którym klient przebywa, jest stroną konwencji haskiej znoszącej wymóg legalizacji dokumentów urzędowych).

Ponadto poświadczenie lub klauzula muszą zostać przetłumaczone przez tłumacza przysięgłego na język polski.

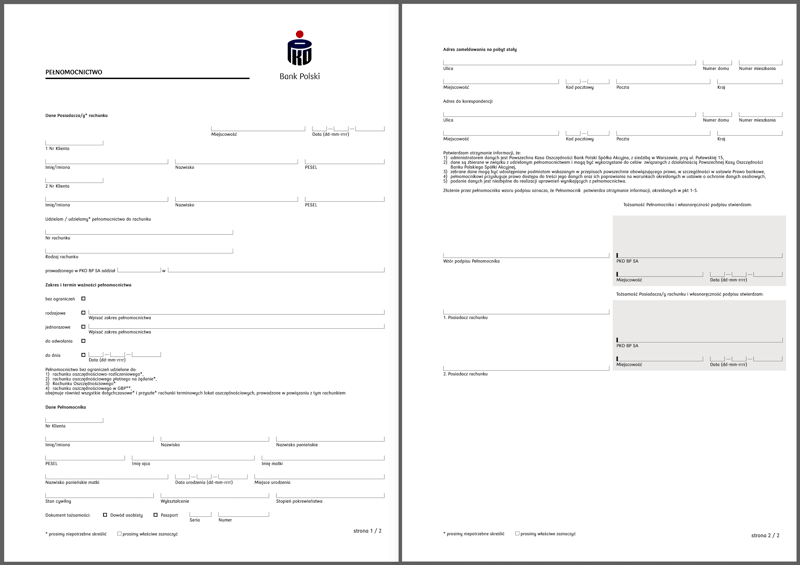

Upoważnienie do konta bankowego - wzór

Pełnomocnictwo do rachunku ma zawsze formę pisemnego oświadczenia woli. Musi zawierać własnoręczny podpis posiadacza konta, wzór podpisu pełnomocnika oraz następujące dane osoby upoważnionej:

- imię i nazwisko;

- adres zamieszkania z kodem pocztowym;

- PESEL;

- serię i numer dowodu osobistego wraz z datą ważności (w przypadku rezydentów nieposiadających obywatelstwa polskiego - serię i numer paszportu zagranicznego wraz z datą ważności oraz serię i numer karty pobytu lub zaświadczenia o zarejestrowaniu pobytu obywatela Unii Europejskiej).

W niektórych bankach pełnomocnik może zostać poproszony o podanie imion rodziców lub nazwiska panieńskiego matki bądź też numeru telefonu kontaktowego i adresu e-mail.

Jak już wspomnieliśmy, w dokumencie należy także wskazać czynności, które może wykonywać pełnomocnik oraz wpisać ewentualny termin, do którego upoważnienie do konta bankowego będzie ważne. Co do zasady, możemy sporządzić pełnomocnictwo samodzielnie, jednak większość banków honoruje wyłącznie własne formularze, te zaś mogą dość istotnie różnić się między sobą. Nie ma więc sensu, byśmy tworzyli je na "na własną rękę", ponieważ mogą zostać odrzucone.

Ile kosztuje udzielenie pełnomocnictwa?

W Banku Millennium, BNP Paribas, Santander Bank Polska, Alior Banku, Toyota Banku, mBanku, Citi Handlowym i ING Banku Śląskim ustanowienie pełnomocnika jest zwolnione z prowizji. Niemniej kilka instytucji pobiera za tę czynność jednorazową opłatę. Należą do nich:

|

Nazwa banku |

Wysokość opłaty |

|---|---|

|

PKO BP |

25 zł – opłata za ustanowienie, zmianę lub odwołanie pełnomocnictwa w oddziale lub agencji PKO BP S.A, 10 zł - ustanowienie, zmiana lub odwołanie pełnomocnictwa w bankowości elektronicznej, Z opłaty zwolnieni są posiadacze Rachunku PLATINIUM oraz Konta Platinium II. |

|

Velo Bank |

19,99 zł - opłata za ustanowienie, modyfikację, odwołanie pełnomocnictwa (opłata pobierana jednorazowo niezależnie od liczby posiadanych rachunków prowadzonych w tej samej relacji własności). Z opłaty zwolnieni są posiadacze Konta Osobistego Noble oraz Konta Osobistego Noble Private Banking. |

|

Nest Bank |

0 zł - ustanowienie, zmiana, odwołanie pełnomocnictwa do rachunku za pośrednictwem elektronicznych kanałów dostępu. 15 zł - ustanowienie, zmiana, odwołanie pełnomocnictwa listownie, mailem lub w oddziale banku. 15 zł - telefoniczne odwołanie pełnomocnictwa |

|

Credit Agricole |

25 zł - ustanowienie, modyfikacja lub odwołanie pełnomocnictwa Bank nie pobiera opłaty w przypadku Konta dla Ciebie GO! |

|

Bank Pekao |

20 zł - ustanowienie/zmiana pełnomocnictwa w oddziale banku lub placówce partnerskiej 10 zł -za pośrednictwem usługi bankowości telefonicznej przez konsultanta 5 zł - za pośrednictwem usługi bankowości elektronicznej |

|

BOŚ Bank |

20 zł - opłaty za przyjęcie pełnomocnictwa nie pobiera się, jeśli pełnomocnicy są ustanawiani przy zawieraniu umowy. |

| Bank Pocztowy | 12 zł - opłata za ustanowienie / odwołanie pełnomocnictwa. |

Cofnięcie, zrzeczenie się lub wygaśnięcie pełnomocnictwa

W życiu dochodzi do różnych, nieprzewidzianych sytuacji, może więc się zdarzyć, że właściciel rachunku i pełnomocnik stracą do siebie zaufanie i jedna ze stron postanowi się wycofać z pełnomocnictwa. Aby jednak upoważnienie straciło swoją moc prawną, właściciel rachunku (mocodawca) musi go formalnie odwołać. W przypadku osoby upoważnionej obowiązującą procedurą jest zrzeczenie się uprawnień.

Cofnięcie pełnomocnictwa przez właściciela rachunku

W niektórych bankach wniosek o odwołanie pełnomocnika można złożyć telefonicznie lub listownie bądź też w serwisie transakcyjnym - taką możliwość mamy np. w mBanku, PKO BP, BNP Paribas, Alior Banku czy Banku Pocztowym. W innych należy się udać do placówki i cofnąć upoważnienie w formie pisemnej (z reguły na obowiązującym w danej instytucji formularzu). Po złożeniu takiej dyspozycji pełnomocnik traci dostęp do rachunku oraz powiązanych z nim usług (powiadomień, możliwości wykonania przelewów, wypłat gotówki z bankomatu itp.). Bank dokonuje również zastrzeżenia karty, która od tego momentu staje się nieaktywna. Aby anulować pełnomocnictwo, bank nie musi mieć zgody osoby upoważnionej.

Ważne! W zależności od banku i wybranej metody odwołania pełnomocnika, wygaśnięcie upoważnienia może nastąpić w momencie wydania dyspozycji (czyli ze skutkiem natychmiastowym) lub w terminie późniejszym (czyli z chwilą rejestracji takiego dokumentu w systemie informatycznym banku). Przykładowo - klienci BNP Paribas odwołujący pełnomocnika w bankowości internetowej muszą liczyć się z faktem, że "pełnomocnictwo jest aktywne do momentu otrzymania potwierdzenia z banku o wycofaniu upoważnienia". Z kolei Bank Millennium w swoim regulaminie zaznacza "pełnomocnictwo wygasa najpóźniej w następnym dniu roboczym po otrzymaniu przez bank odwołania pełnomocnika".

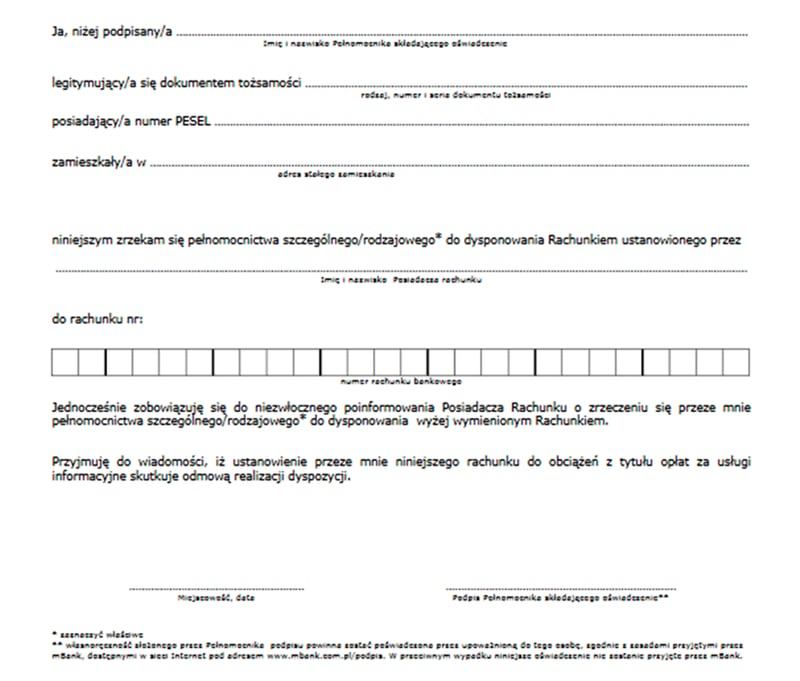

Zrzeczenie się pełnomocnictwa

Także pełnomocnik może w każdym dowolnym czasie zrzec się ustanowionego na jego rzecz pełnomocnictwa. Zaznaczmy jednak, że nie może jednak go odwołać – ta dyspozycja jest zastrzeżona wyłącznie dla posiadacza rachunku! Aby zrzeczenie było ważne, klient powinien przesłać do banku pisemne oświadczenie, w którym rezygnuje z bycia pełnomocnikiem. Zrzeczenie się pełnomocnictwa powinno zawierać następujące elementy.

Kiedy pełnomocnictwo do rachunku wygasa?

Warto wiedzieć, że pełnomocnictwo udzielone osobie trzeciej może również wygasnąć z obiektywnych przyczyn:

- Na skutek wypowiedzenia umowy rachunku przez właściciela konta;

- W przypadku śmierci posiadacza rachunku lub pełnomocnika;

- Na skutek upływu terminu, na jakie zostało udzielone (dotyczy pełnomocnictw okresowych i jednorazowych).

Podsumowanie

Z możliwości ustanowienia pełnomocnika korzysta dziś coraz więcej osób. Jest to wygodne i ułatwiające życie rozwiązanie zwłaszcza w przypadku osób starszych, niepełnosprawnych lub obłożnie chorych - dla nich ustanowienie pełnomocnika stanowi duże udogodnienie w kontaktach z bankiem i przeprowadzaniu podstawowych czynności bankowych. Także osoby pracujące za granicą coraz częściej decydują się na udzielenie pełnomocnictwa rodzinie pozostającej w kraju.

Jednak ustanawiając pełnomocnika do swojego konta, zawsze musimy liczyć się z ryzykiem, że jego dyspozycje okażą się dla nas niekorzystne. Stąd tak istotne jest precyzyjne określenie rodzaju upoważnienia i rozpatrzenie wszystkich „za” i „przeciw” wiążących się z tą decyzją.

To, do jakich funkcjonalności konta będzie miał dostęp pełnomocnik, zależy wyłącznie od nas samych. Właściwe - czyli staranne i jednoznaczne - sformułowanie treści upoważnienia stanowi najlepszą ochronę przed niepożądanymi działaniami za strony reprezentanta (choć nie jest to ochrona stuprocentowa).

Pamiętajmy również, że niektóre instytucje finansowe nieco modyfikują zasady udzielania pełnomocnictw. Dlatego zanim postanowimy upoważnić kogoś do konta, zapoznajmy się dokładnie z regulaminem obowiązującym w naszym banku i - w razie wątpliwości - wyjaśnijmy sporne kwestie z konsultantem.

- Spis treści

- Wstęp

- Czym jest pełnomocnictwo bankowe i kiedy warto z niego skorzystać?

- Rodzaje pełnomocnictw, czyli co może pełnomocnik konta bankowego?

- Kto jest właścicielem środków na rachunku z pełnomocnictwem?

- Ustanawianie pełnomocnika do konta

- Jak przebiega procedura ustanawiania pełnomocnika?

- Upoważnienie do konta bankowego - wzór

- Ile kosztuje udzielenie pełnomocnictwa?

- Cofnięcie, zrzeczenie się lub wygaśnięcie pełnomocnictwa

- Podsumowanie

Komentarze

(8)Mam pytanie czy jak bym chciała założyć Kato walutowe na siebie a brat by korzystał za granicą z karty a mam w tym samym banku Kato polskie to bank mi zablokuje któreś Kato i czy jak upowaznie brata to nie blokna mi kata

Odpowiedz

Z karty może korzystać tylko osoba, której dane widnieją na karcie. Jeśli brat użyje Twojej karty, sprzedawca może mu ją zatrzymać.

Odpowiedz

Czy mogę dokonać przelewu na konto wykorzystując imię i nazwisko pełnomocnika/osoby upoważnionej do konta a nie właściciela?

Odpowiedz

W jakim banku posiadasz konto?

Odpowiedz

Bank Slaski

Odpowiedz

Mój brat ma konto w mBanku, a mama jest pełnomocnikiem. Bez problemu robię przelewy, wpisując jej imię i nazwisko. Ale czy w ING jest tak samo, to nie wiem.

Odpowiedz

Świetny artykuł. Ale brakuje mi pełnej informacji:

"Mimo iż pełnomocnik otrzymuje dostęp do konta, nie staje się współposiadaczem rachunku, nie jest także właścicielem zgromadzonych na nim środków (nawet tych, które sam wpłacił). "

A co w przypadku gdy pełnomocnik przed rozwodem przelał ze swojego konta pieniadze na konta własciciela i dochodzi do podziału majątku pełnomocnika?

Odpowiedz

Witam! Wszystkie środki, które zostały uzyskane w trakcie trwania małżeństwa i nie należą do majątku osobistego jednego z małżonków, powinny zostać podzielone między małżonków w postępowaniu o podział majątku. Również środki, które małżonek „ukrył” na koncie innej osoby, korzystając z instytucji pełnomocnika. Niestety, w tym przypadku konieczne jest wsparcie dobrego adwokata, ponieważ takie sprawy są trudne i wymagają specjalistycznej wiedzy prawniczej.

Odpowiedz