Cashback i moneyback - kłopoty z terminologią

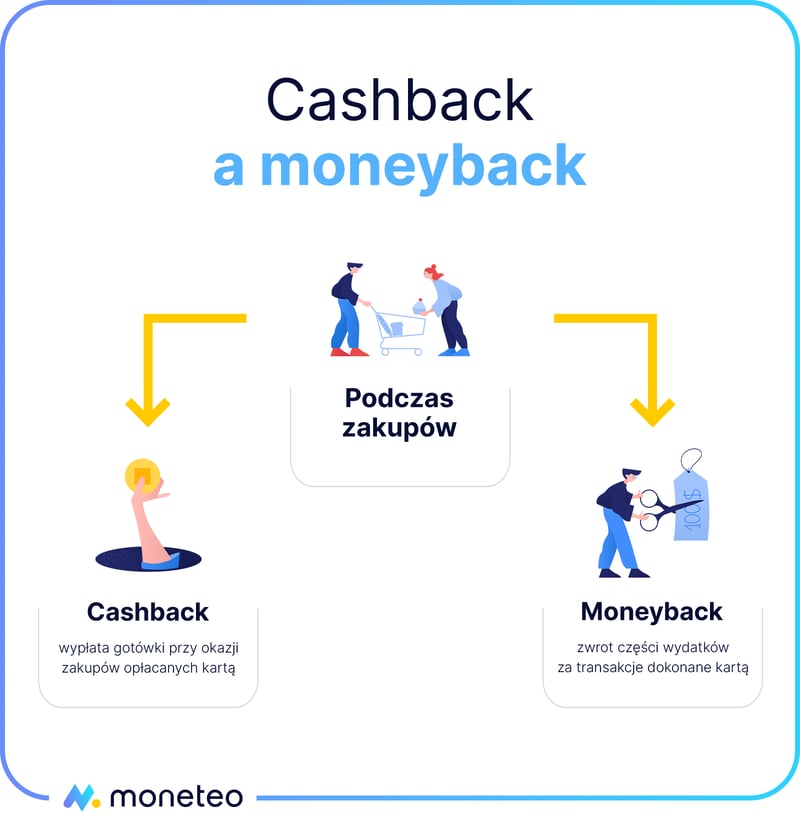

Cashback i moneyback to określenia, które jeszcze 15 lat temu stosowane były zamienne. Cashbackiem nazywano zarówno usługę bankową polegająca na wypłacie gotówki w momencie płacenia kartą za zakupy w sklepie, jak i usługę umożliwiającą zwrot części wydatków za transakcje bezgotówkowe dokonane kartą.

Obecnie jednak większość banków rozgranicza oba pojęcia i definiuje cashback jako dodatkową funkcjonalność karty, dzięki której możemy w trakcie zakupów w sklepie pobrać także gotówkę. Z cashbacku możemy skorzystać w dowolnym momencie, a pozyskane środki pochodzą bezpośrednio naszego konta.

Wraz z nową usługą pojawił się dylemat, jaką pisownię wyrazu należy uznać za poprawną. W efekcie do dzisiaj na stronach banków możemy spotkać dwa różne zapisy (dodajmy w tym miejscu – oba poprawne): „cash back /Cash back” będący zapożyczeniem z j. angielskiego oraz wersję spolszczoną, czyli słowo „cashback” pisane łącznie i odmieniane przez przypadki.

Ważne! W przypadku cashbacku niektóre banki w swoich tabelach opłat i prowizji stosują własne nazewnictwo, co może nieco utrudnić klientom znalezienie tej usługi. Na przykład w cenniku BNP Paribas cashback figuruje jako usługa „Płać kartą i wypłacaj”, w mBanku jako „Opłata za wypłatę gotówki w kasie sklepu (Visa/Mastercard cash back)”, a w PKO BP jako „Wypłata gotówki towarzysząca transakcji bezgotówkowej (Cashback)”.

Natomiast moneyback jest przyznawany najczęściej w promocji i stanowi specyficzną formę premii, którą bank nagradza nas za aktywne posługiwanie się kartą płatniczą (lub regularne przeprowadzanie określonych operacji bankowych, np. opłacanie rachunków przelewem z konta). Ponadto aby uzyskać częściowy zwrot wydatków często musimy spełnić dodatkowe warunki – np. zapewnić wpływy na konto, wydać kartą określoną kwotę w miesiącu lub wykonać zakupy we wskazanej przez bank kategorii sklepów (stacjonarnych lub online).

Warto jednak dodać, że w ostatnim czasie cashback coraz częściej jest utożsamiany ze zwrotem pieniędzy za zakupy online w sklepach internetowych. Tego typu usługę oferuje obecnie wiele programów zakupowych, np. LetyShops, Refunder, Net-Pocket, AleRabat. Polega ona na częściowym zwrocie wydatków poczynionych w sklepie uczestniczącym w programie, jednak w odróżnieniu od "bankowego" moneybacku nie wiąże się ze spełnieniem różnych warunków. Aby odzyskać część pieniędzy, wystarczy tylko zarejestrować się w programie i kupować produkty w określonych sklepach.

Co to jest cashback i jak działa?

Mówiąc najprościej - cashback oferowany przez banki jest usługą finansową polegającą na jednorazowej wypłacie gotówki przy okazji zakupów opłacanych kartą. Od 1 września 2022 r. górny limit podczas jednej transakcji wynosi 1000 zł, niezależnie od tego, czy korzystamy z plastiku z logiem Visy czy Mastercarda (wcześniej obie organizacje miały niższe limity).

Cashback ma jeszcze jedną, dość istotną zaletę: w ciągu dnia możemy skorzystać z tej usługi wielokrotnie, za każdym razem wypłacając pełną kwotę. Przykładowo – podczas porannych zakupów w osiedlowym sklepiku możemy pobrać kartą Maestro 500 zł, a wieczorem wypłacić kolejne 500 zł, tankując paliwo na stacji benzynowej. Jedynym ograniczeniem będzie wysokość dziennego limitu, który ustanowiliśmy dla swojej karty.

Co istotne, możemy skorzystać z cashbacku wyłącznie przy jednoczesnej płatności kartą za zakupy. W praktyce oznacza to, że tylko wtedy wypłacimy gotówkę, kiedy dokonamy zakupu jakiegoś produktu albo usługi. Na szczęście wydana suma nie ma żadnego znaczenia – możemy równie dobrze kupić dwa batoniki za 7 zł, jak i wydać w sklepie znacznie wyższą kwotę.

Ważne! Transakcja cashback może być zrealizowana wyłącznie razem z płatnością kartą i nie może przekracza limitu 1000 zł.

Jakie banki oferują usługę cashback?

Jako pierwsze usługę cashback zaoferowały w 2006 r. trzy duże banki: PKO PB oraz MultiBank i mBank (detaliczne piony BRE Banku SA). Początkowo ta funkcjonalność była dostępna wyłącznie dla posiadaczy kart Visa, a wypłaty typu cashback można było zrealizować w nielicznych sklepach działających na terenie wielkich aglomeracji.

Z wypłat typu cashback mogą skorzystać klienci banków, które wdrożyły tę funkcjonalność. Aktualnie usługa ta jest oferowana przez następujące instytucje: Alior Bank, Bank Millennium, Bank Pekao, Bank Pocztowy, Citi Handlowy, Credit Agricole, VeloBank, ING Bank Śląski, Inteligo, mBank, Nest Bank, PKO Bank Polski, Plus Bank, Santander Bank Polska, Volkswagen Bank.

Niestety, wśród banków działających w Polsce nadal są takie, które nie pozwalają klientom na wypłaty ze sklepowej kasy. Należą do nich: Aion Bank, BOŚ Bank i Toyota Bank.

Jakie karty płatnicze umożliwiają skorzystanie z cashbacku?

Możliwość skorzystania z udogodnienia, jakim jest cashback, mają zarówno klienci indywidualni, jak i klienci biznesowi – oczywiście pod warunkiem, że ich bank oferuje tę usługę oraz posiadają kartę płatniczą Visa, Mastercard lub Maestro. W większości banków dostęp do tej funkcjonalności jest możliwy przy użyciu karty debetowej, jednak niektóre instytucje finansowe dopuszczają cashback także za pomocą karty przedpłaconej lub obciążeniowej.

Usługa cashback jest dostępna od momentu aktywacji karty Visa lub Mastercard - nie trzeba jej samodzielnie uruchamiać w banku.

W których bankach zapłacisz za usługę cashback?

Decyzja o tym, czy obciążać użytkowników kart opłatą za korzystanie z cashbacku, pozostaje w wyłącznej gestii poszczególnych banków. W niektórych z nich usługa jest oferowana bez dodatkowych opłat, są jednak instytucje, które pobierają za cashback prowizję.

|

Nazwa banku |

Wysokość opłaty |

|---|---|

|

Bank Pekao SA |

2 zł 0 zł kartą PeoPay KIDS lub Aplikacją PeoPay KIDS |

|

BNP Paribas |

1 zł |

| City Handlowy |

0 zł - pierwsze 4 wypłaty gotówki w miesiącu 8 zł - każda kolejna wypłata gotówki |

|

Credit Agricole |

3 zł |

|

PKO BP |

2 zł |

|

Santander Bank Polska |

1,50 zł – dla użytkowników karty debetowej pow. 26 roku życia 0 zł dla klientów osób poniżej 26 roku życia |

|

Volkswagen Bank Polska |

1 zł - Pakiet Standard 0 zł - Pakiet Złoty |

Cashback - w jakich sklepach możemy wypłacić pieniądze?

Aby skorzystać z możliwości wypłaty gotówki przy okazji płacenia za zakupy, musimy najpierw zlokalizować placówkę handlową, która oferuje tę usługę. Na szczęście, cashback udostępniają wszystkie popularne dyskonty, np. Biedronka, Lidl, Netto, Dino czy też Freshmarket. Gotówkę wypłacimy także:

- w dużych supermarketach (np. Kaufland, Carrefour, Media Expert, Media Markt),

- na stacjach benzynowych (np. Orlen),

- w kioskach i salonikach prasowych (np. Ruch i Kolporter),

- a nawet w małych osiedlowych sklepikach, chociażby w Żabce.

Znalezienie takich punktów nie powinno być więc trudne, tym bardziej, że są one oznaczone specjalnymi naklejkami. Logo cashback jest najczęściej umieszczane przy kasie, na witrynach sklepowych oraz drzwiach wejściowych.

Jak przebiega wypłata?

Pobranie środków w ramach cashbacku sprowadza się do trzech prostych kroków.

- Zanim zapłacimy za zakupy, poinformujmy sprzedawcę, że zamierzamy pobrać pieniądze i podajmy kwotę wypłaty. Jest to o tyle ważne, że punkty obsługujące usługę cashback nie mają obowiązku przechowywania rezerwy gotówki przeznaczonej wyłącznie na ten cel. Jeśli więc w kasie nie będzie wystarczającej kwoty, kasjer nie wypłaci nam środków, o jakie wnioskujemy.

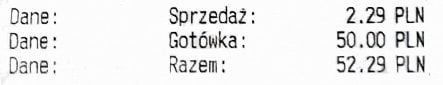

- Następnie wpiszmy w terminal kwotę, którą chcemy wypłacić i potwierdźmy transakcję kodem PIN i/lub podpisem na wydruku z terminala.

- Przy odbiorze gotówki upewnijmy się, że otrzymaliśmy właściwą kwotę. Na wydruku potwierdzającym wypłatę kwota cashbacku i kwota zakupów będą wykazane oddzielnie, tak więc weryfikacja danych nie będzie trudna.

Cashback zbliżeniowy

Warto w tym miejscu wspomnieć i ciekawej innowacji, jaką jest cashback zbliżeniowy. Jak na razie funkcjonalność tę wdrożyły tylko 3 instytucje: Bank Pekao, firma IT Card oraz Fiserv Polska. Usługa umożliwia wypłatę gotówki ze sklepowej kasy bez wkładania karty do terminala i potwierdzania transakcji PIN-em (podpisujemy jedynie wydruk). Niestety, cashback zbliżeniowy jest dostępny wyłącznie w terminalach POS zarządzanych przez wspomniane wyżej podmioty.

Cashback przy pomocy Blika

Także ta forma wypłaty gotówki ma niszowy charakter - obecnie udostępnia ją zaledwie 5 banków (Alior Bank, VeloBank, Bank Millennium, Pekao SA i Santander Bank Polska). Z usługi można skorzystać m.in. w sklepach Żabka i Freshmarket oraz w punktach handlowych wyposażonych w terminale obsługiwane przez spółki: Fiserv/Polcard, IT Card (marka Planet Pay) i Polskie ePłatności oraz banki: ING, mBank i Bank BPS. Niestety, udostępnienie cashbacku przy pomocy Blika na razie nie cieszy się zainteresowaniem handlowców, dlatego takich miejsc jest obecnie niewiele.

Czy cashback jest bezpieczny?

Wypłata gotówki z kasy sklepu jest równie bezpieczną operacją, co zwykła płatność bezgotówkowa kartą. Obie transakcję trzeba zatwierdzić kodem PIN, który zna tylko posiadacz plastiku. Szanse, że pieniądze wypłaci niepowołana osoba, są więc praktycznie bliskie zeru.

Czy warto korzystać z usługi cashback?

Zdecydowanie warto. Funkcjonalność ta może nam ułatwić życie i zapewnić szybki dostęp do gotówki. Do najważniejszych zalet cashbacku możemy zaliczyć:

- Wygodę - aby wypłacić pieniądze, nie musimy szukać bankomatu. Jest to szczególnie duży atut, kiedy przebywamy w miejscowości, której nie znamy, W obcym miejscu łatwiej nam będzie zlokalizować sklep oferujący usługę cashback niż odszukać maszynę należącą do naszego banku. Ponadto możemy podjąć gotówkę wielokrotnie w ciągu dnia.

- Szeroki dostęp do gotówki – sieć placówek oferujących cashback jest dużo większa niż sieć bankomatów. Według raportu NBP z III kw. 2023 r. obecnie działa w Polsce ponad 389 500 terminali przystosowanych do obsługi wypłat sklepowych i zaledwie 21 800 urządzeń bankomatowych.

- Prostotę - większość czynności wykonuje za nas sprzedawca. Naszym jedynym zadaniem jest podanie kwoty wypłaty, wprowadzenie kodu PIN i zatwierdzenie transakcji.

- Względy finansowe - zwykle transakcja jest bezpłatna albo pobierana przez nasz bank opłata jest niższa niż prowizja z tytułu wypłaty gotówki z maszyny innego banku. Dla przykładu, klienci ING Banku Śląskiego za pobranie gotówki z bankomatów innych banków zapłacą 10 zł, tymczasem usługa cashback jest w tej instytucji bezpłatna. Cashback może być też opłacalny dla osób korzystających z usług mBanku, którzy wypłacą z bankomatu mniej niż 300 zł (bank liczy sobie za tę operację 2,50 zł).

Co to jest moneyback?

Istotą usługi moneyback jest zwrot środków za wykonywanie transakcji kartą płatniczą. W praktyce wygląda to tak, że w danym miesiącu bank przelewa na konto klienta pewną część wydatków poniesionych przez niego w miesiącu poprzednim. Zwrot jest pewnym procentem wartości przeprowadzonych transakcji. Zwykle wynosi on od 1 do 5% (choć obecnie warunki programów moneyback są mało atrakcyjne). Jeżeli np. w danym miesiącu wydaliśmy 5000 zł, to przy 1% premii moneyback w kolejnym miesiącu bank odda nam 50 zł. Należy jednak pamiętać o tym, że nie wszystkie transakcje kwalifikują się do otrzymania zwrotu. Lista uznawanych wydatków znajduje się w regulaminie usługi moneyback danego banku.

Pierwsze usługi typu moneyback pojawiły się w 2009 r. w ofercie ówczesnego BZ WBK (dzisiejszy Santander Bank Polska).

Niekiedy jednak banki proponują swoim klientom nieco inną formę moneybacku, który ma zachęcić posiadacza konta do określonych zachowań, np. realizacji przelewów, zapewnienia systematycznych wpływów, korzystania z aplikacji mobilnych. Bank ze swej strony zobowiązuje się przekazywać klientowi nagrodę w wysokości określonej jako pewien procent wykonanej operacji objętej promocją. W ten sposób można zyskać od kilkunastu do kilkudziesięciu złotych miesięcznie.

Czy warto skorzystać z moneybacku?

Tak jak w każdym innym przypadku, atrakcyjność usługi moneyback musimy sobie po prostu skalkulować. Przykładowo, jeżeli nasz bank oferuje 5% moneybacku, a my w danym miesiącu wykonamy przy użyciu karty transakcje bezgotówkowe na minimum 400 zł, możemy zyskać około 20 zł. Nie jest to dużo, ale zawsze to dodatkowe środki w domowym budżecie. Jeżeli zatem usługa moneyback wpisuje się w nasze dotychczasowe metody dysponowania pieniędzmi, to zdecydowanie warto z niej skorzystać.

Moneyback a podatek

Banki przeważnie traktują zwrot z tytułu promocji moneyback jako sprzedaż premiową. Ta z kolei jest zwolniona z podatku pod warunkiem, że jednorazowa wartość premii nie jest wyższa od 2000 zł. W przypadku, gdy wartość nagrody przekroczy tę kwotę, bank jest zobowiązany do rozliczenia się z urzędem skarbowym w imieniu klienta, klient natomiast nie musi wykazywać zwrotów z tytułu moneyback w PIT-cie.

Moneyback - gdzie jest haczyk?

No dobrze, ale dlaczego bank jest tak hojny? Oczywiście po to, by przyciągnąć klientów do swojej oferty bardziej efektywnie, niż robi to konkurencja. Aby skorzystać z moneyback, musisz podpisać umowę z bankiem, np. na założenie rachunku bankowego, który może być dodatkowo płatne (bank zarabia). Na ROR wpłacasz pieniądze, którymi instytucja finansowa może operować, np. udzielając wysoko oprocentowanych kredytów (bank zarabia). Możesz też wyrobić sobie kartę kredytową i być narażonym na płacenie odsetek od pożyczonej gotówki (bank zarabia) lub założyć nisko oprocentowaną lokatę, co oznacza dla banku możliwość efektywnego operowania tanią pożyczką (bank zarabia). Jak łatwo zauważyć, instytucje finansowe mają wiele możliwości, by zarabiać na swoich klientach. Głównym wyzwaniem jest przyciągnięcie ich do swojej oferty. Aby to zrobić, bank musi zaoferować klientowi atrakcyjną ofertę, a chyba zgodzisz się z nami, że niewiele zachęt działa lepiej niż możliwość zarabiania na swoich wydatkach!

Jakie banki oferują moneyback?

Obecnie moneyback jest coraz rzadziej spotykany. Banki oferują go na nielicznych kontach osobistych i kartach kredytowych, jednak miesięczna kwota zwrotu nie przekracza 50 zł.

Konta z moneyback

Jak wynika z obserwacji rynku i ofert banków, obecnie dostępne są tylko 3 rachunki osobiste z usługą moneyback. W Santanderze promocyjne warunki obejmują nie płatności kartą, a opłaty za media dokonywane przelewem/zleceniem stałym.

0 zł / 2,49 zł

opłata jest zwracana w przypadku, gdy:

- utrzymasz minimalne miesięczne saldo konta w wysokości 1000 zł LUB

- utrzymasz minimalne miesięczne saldo lokat w wysokości 2500 zł LUB

- dokonasz z konta minimum raz w miesiącu spłatę raty kredytu samochodowego w Toyota Bank Polska S.A. LUB

- dokonasz z konta minimum raz w miesiącu spłaty raty z tytułu umowy leasingu w Toyota Leasing

- 0 zł - 3. pierwsze wypłaty / mies.

- 4,50 zł - 4. i każda kolejna wypłata

- Szczegóły oferty

-

Recenzja

2.2

Konto

Karta

Bankomaty i operacje gotówkowe

Przelewy

Inne

Konto

-

Przeznaczenie konta

konto osobiste dla osób powyżej 18. r.ż.

-

Oprocentowanie rachunku

0%

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 zł / 2,49 zł

-

Możliwość uniknięcia opłaty za prowadzenie rachunku

opłata jest zwracana w przypadku, gdy:

- utrzymasz minimalne miesięczne saldo konta w wysokości 1000 zł LUB

- utrzymasz minimalne miesięczne saldo lokat w wysokości 2500 zł LUB

- dokonasz z konta minimum raz w miesiącu spłatę raty kredytu samochodowego w Toyota Bank Polska S.A. LUB

- dokonasz z konta minimum raz w miesiącu spłaty raty z tytułu umowy leasingu w Toyota Leasing

Karta

-

Typy kart płatniczych

VISA Pay Wave

-

Funkcjonalność karty

- płatności zbliżeniowe

- 3D Secure

- 1 zł miesięcznie za dobrowolne ubezpieczenie karty od nieuprawnionego użycia

-

Opłata za wydanie karty

0 zł

-

Opłata za odnowienie karty

0 zł

-

Miesięczna opłata za kartę

0 zł

-

Płatność kartą za granicą

4% za przewalutowanie transakcji

Bankomaty i operacje gotówkowe

-

Wypłata z bankomatów w Polsce

- 0 zł - 3. pierwsze wypłaty / mies.

- 4,50 zł - 4. i każda kolejna wypłata

-

Wypłata z bankomatu w Polsce Blikiem

niedostępne

-

Wypłata z bankomatów za granicą

0 zł + 4% prowizji za przewalutowanie

-

Wpłata gotówki we wpłatomacie

niedostępne

-

Cashback

niedostępne

-

Wpłata gotówki w oddziale banku

1%, min. 10 zł

wpłata gotówki w oddziale realizowana w oddziale Banku Handlowego w Warszawie SA przy ul. Traugutta 7/9

-

Wypłata gotówki w oddziale banku

- 0,4% oraz 100 zł - wypłata do 50 tys. zł

- 0,4% oraz 519 zł - wypłata powyżej 50 tys. zł

wypłata gotówki w oddziale realizowana w oddziale Banku Handlowego w Warszawie SA przy ul. Traugutta 7/9

Przelewy

-

Zwykły przelew internetowy

0 zł

-

Przelew natychmiastowy

niedostępne

-

Zlecenie stałe

0 zł

-

Polecenie zapłaty

0 zł

-

Zwykły przelew w oddziale banku

niedostępne

-

Koszt przelewu SEPA

niedostępne

-

Kody SMS (autoryzacja operacji)

autoryzacja mobilna

Inne

-

Płatności mobilneGoogle Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.

Zalety

- bezwarunkowo bezpłatna karta, cztery różne możliwości uniknięcia opłaty za konto

- liczne ułatwienia i bonusy dla kierowców

- niezła oferta oszczędnościowa

Wady

- brak przelewów natychmiastowych

- brak oferty walutowej

- prowizja od wypłaty z bankomatu powyżej 3 transakcji w miesiącu

-

Atrakcyjność opłat2.5/ 5

-

Użyteczność rachunku2.5/ 5

-

Jakość obsługi klienta3.5/ 5

-

Promocje i bonusy1/ 5

0 zł / 10 zł

opłaty standardowej unikniesz, jeżeli:

- zapewnisz miesięczne wpływy na konto w wysokości min. 1500 zł (kwota ta nie może być sumą niższych kwot)lub

- nie ukończyłeś 26. r.ż.

0 zł / 5 zł

opłaty standardowej unikniesz, jeżeli w poprzednim miesiącu wykonasz bezgotówkowe transakcje kartą (lub Google Pay/Apple Pay) na min. 300 zł

karta jest darmowa dla osób, które nie skończyły 18 lat

- 0 zł - bankomaty własne

- 2,50 zł - pozostałe bankomaty

- Szczegóły oferty

-

Recenzja

4.3

Konto

Karta

Bankomaty i operacje gotówkowe

Przelewy

Inne

Konto

-

Przeznaczenie konta

konto osobiste dla osób powyżej 13. r.ż.

-

Oprocentowanie rachunku

0%

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 zł / 10 zł

-

Możliwość uniknięcia opłaty za prowadzenie rachunku

opłaty standardowej unikniesz, jeżeli:

- zapewnisz miesięczne wpływy na konto w wysokości min. 1500 zł (kwota ta nie może być sumą niższych kwot) lub

- nie ukończyłeś 26. r.ż.

Karta

-

Typy kart płatniczych

Karta Debit Mastercard Zbliżeniowa

-

Funkcjonalność karty

- płatności zbliżeniowe

- płatności internetowe

- cashback

- 3D Secure

- wielowalutowość

- program rabatowy Mastercard Bezcenne chwile

-

Opłata za wydanie karty

0 zł

-

Opłata za odnowienie karty

0 zł

-

Miesięczna opłata za kartę

0 zł / 5 zł

-

Możliwość uniknięcia opłaty za kartę

opłaty standardowej unikniesz, jeżeli w poprzednim miesiącu wykonasz bezgotówkowe transakcje kartą (lub Google Pay/Apple Pay) na min. 300 zł

karta jest darmowa dla osób, które nie skończyły 18 lat

-

Płatność kartą za granicą

0 zł

Bankomaty i operacje gotówkowe

-

Wypłata z bankomatów w Polsce

- 0 zł - bankomaty własne

- 2,50 zł - pozostałe bankomaty

-

Wypłata z bankomatu w Polsce Blikiem

0 zł

-

Wypłata z bankomatów za granicą

- 2,50 zł - wypłata w bankomatach strefy EOG

- 5 zł - pozostałe wypłaty w bankomatach zagranicznych

-

Wpłata gotówki we wpłatomacie

- 0 zł - w oddziałach banku

- 0,35%, min. 1 zł - Planet Cash

- 0,60%, min. 1 zł - pozostałe

- 0 zł - wpłata Blikiem

-

Cashback

0 zł

-

Wpłata gotówki w oddziale banku

0 zł

-

Wypłata gotówki w oddziale banku

0 zł

Przelewy

-

Zwykły przelew internetowy

0 zł

-

Przelew natychmiastowy

5 zł

-

Zlecenie stałe

0 zł

-

Polecenie zapłaty

0 zł

-

Zwykły przelew w oddziale banku

8 zł

-

Koszt przelewu SEPA

0 zł

-

Koszt przelewu (zagranicznego) SWIFT

30 zł

-

Kody SMS (autoryzacja operacji)

0 zł

-

Przelew na telefon Blik

0 zł

Inne

-

Płatności mobilneBlik: płatności kodem Blik generowanym w aplikacji banku, płatności zbliżeniowe telefonem, wypłaty z bankomatów kodem Blik (dostępność innych funkcji może się różnić w zależności od banku).Google Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.Fitbit Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami sportowymi Fitbit.SwatchPAY!: płatności zbliżeniowe wybranymi zegarkami Swatch.Xiaomi Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami Xiaomi.

Zalety

- możliwość elastycznego wyboru bezpłatnych funkcji do rachunku (np. darmowe bankomaty)

- korzystne przewalutowania przy płatnościach zagranicznych kartą i brak prowizji za przewalutowanie (również w przypadku Blika)

- szeroka oferta płatności mobilnych oraz dobra bankowość internetowa i mobilna

- konto założysz przelewem z Twojego konta w innym banku, za pośrednictwem kuriera lub metodą wideoweryfikacji

Wady

- niemała opłata za konto w przypadku braku comiesięcznego wpływu

-

Atrakcyjność opłat3.3/ 5

-

Użyteczność rachunku4.7/ 5

-

Jakość obsługi klienta5/ 5

-

Promocje i bonusy4.7/ 5

0 zł / 6 zł

- jeżeli masz mniej niż 26 lat, konto jest bezwarunkowo bezpłatne

- jeżeli masz powyżej 26 lat, opłaty unikniesz, jeśli wykonasz transakcje kartą lub Blikiem na min. 300 zł/mies.

- jeżeli masz mniej niż 26 lat, opłaty unikniesz, jeśli wykonasz 1 transakcję kartą (lub Google Pay/Apple Pay) lub Blikiem

- jeżeli masz powyżej 26 lat, opłaty unikniesz, jeśli wykonasz transakcje kartą lub Blikiem na min. 300 zł/mies.

- 0 zł - za wszystkie bankomaty dla klientów do 26 lat

- 0 zł - bankomaty Santander Bank Polska

- 3 zł za pozostałe maszyny dla klientów powyżej 26 lat

możesz także wykupić miesięczny pakiet bezpłatnych wypłat ze wszystkich bankomatów za 5 zł/mies.

0 zł

+ darmowe przelewy natychmiastowe bez ograniczeń

- Szczegóły oferty

-

Recenzja

4.4

Konto

Karta

Bankomaty i operacje gotówkowe

Przelewy

Inne

Konto

-

Przeznaczenie konta

konto osobiste dla osób powyżej 18. r.ż.

-

Oprocentowanie rachunku

0%

-

Opłata za otwarcie konta

0 zł

-

Miesięczna opłata za prowadzenie rachunku

0 zł / 6 zł

-

Możliwość uniknięcia opłaty za prowadzenie rachunku

- jeżeli masz mniej niż 26 lat, konto jest bezwarunkowo bezpłatne

- jeżeli masz powyżej 26 lat, opłaty unikniesz, jeśli wykonasz transakcje kartą lub Blikiem na min. 300 zł/mies.

Karta

-

Typy kart płatniczych

Karta Dopasowana (Mastercard / Visa)

-

Funkcjonalność karty

- płatności zbliżeniowe

- płatności internetowe

- cashback

- 3D Secure

- wielowalutowość

- program rabatowy Mastercard Bezcenne chwile

-

Opłata za wydanie karty

0 zł

-

Opłata za odnowienie karty

- 0 zł dla osób poniżej 26 lat

- 15 zł dla osób powyżej 26. roku życia

-

Miesięczna opłata za kartę

0 zł / 9 zł

-

Możliwość uniknięcia opłaty za kartę

jeżeli masz mniej niż 26 lat, opłaty unikniesz, jeśli wykonasz 1 transakcję kartą (lub Google Pay/Apple Pay) lub Blikiem

jeżeli masz powyżej 26 lat, opłaty unikniesz, jeśli wykonasz transakcje kartą lub Blikiem na min. 300 zł/mies.

-

Płatność kartą za granicą

2,8% za przewalutowanie transakcji

Bankomaty i operacje gotówkowe

-

Wypłata z bankomatów w Polsce

- 0 zł - za wszystkie bankomaty dla klientów do 26 lat

- 0 zł - bankomaty Santander Bank Polska

- 3 zł za pozostałe maszyny dla klientów powyżej 26 lat

możesz także wykupić miesięczny pakiet bezpłatnych wypłat ze wszystkich bankomatów za 5 zł/mies.

-

Wypłata z bankomatu w Polsce Blikiem

0 zł

-

Wypłata z bankomatów za granicą

dla klientów do 26 lat:

- 0 zł

dla klientów powyżej 26. roku życia:

- 5 zł - wypłata EUR

- 10 zł - pozostałe waluty

0 zł dla wszystkich klientów za wypłatę z bankomatów grupy Santander w Hiszpanii, Portugalii, Wielkiej Brytanii, Niemczech, Chile, Meksyku, Brazylii, Argentynie i USA

-

Wpłata gotówki we wpłatomacie

0 zł - wpłatomaty własne banku

-

Cashback

- 0 zł dla osób do 26 lat

- 1,50 zł dla osób powyżej 26 lat

-

Wpłata gotówki w oddziale banku

- 10 zł dla osób do 26 lat

- 0 zł dla osób powyżej 26 lat

-

Wypłata gotówki w oddziale banku

- 10 zł dla osób do 26 lat

- 0 zł dla osób powyżej 26 lat

Przelewy

-

Zwykły przelew internetowy

0 zł

-

Przelew natychmiastowy

0 zł

-

Zlecenie stałe

0 zł

-

Polecenie zapłaty

0 zł

-

Zwykły przelew w oddziale banku

- 5 zł dla osób do 26 lat

- 10 zł dla osób powyżej 26 lat

-

Koszt przelewu SEPA

0 zł

-

Koszt przelewu (zagranicznego) SWIFT

0,2%, min. 20 zł maks. 200 zł

-

Kody SMS (autoryzacja operacji)

0 zł

-

Przelew na telefon Blik

0 zł

Inne

-

Płatności mobilneBlik: płatności kodem Blik generowanym w aplikacji banku, płatności zbliżeniowe telefonem, wypłaty z bankomatów kodem Blik (dostępność innych funkcji może się różnić w zależności od banku).Google Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.Fitbit Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami sportowymi Fitbit.SwatchPAY!: płatności zbliżeniowe wybranymi zegarkami Swatch.Xiaomi Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami Xiaomi.

Zalety

- konto sprawdzi się, jako główny rachunek do płatności i rozliczeń (darmowe przelewy natychmiastowe i zwrot za rachunki)

- szeroka gama płatności mobilnych

- liczne promocje dla nowych i obecnych klientów

- funkcjonalna bankowość internetowa i mobilna

Wady

- ograniczona sieć bezpłatnych bankomatów w kraju

- przeciętna oferta walutowa

-

Atrakcyjność opłat4/ 5

-

Użyteczność rachunku4.4/ 5

-

Jakość obsługi klienta3.5/ 5

-

Promocje i bonusy5/ 5

Coraz częściej obserwujemy także, że moneyback pojawia się jako nagroda w promocjach związanych z kontami osobistymi.

Karty kredytowe z moneyback

Nieco więcej moneybacku znajdziemy wśród kart kredytowych. Pod względem miesięcznej wysokości zwrotu ich zestawienie wygląda następująco:

Ranking kart kredytowych z moneyback

0 zł / 7,99 zł

w ramach promocji do uniknięcia opłaty wystarczy 1 transakcja bezgotówkowa w miesiącu

poza promocją opłaty unikniesz, jeśli w poprzednim miesiącu wykonasz min. 5 transakcji bezgotówkowych

bankomaty krajowe i zagraniczne

- Szczegóły oferty

-

Recenzja

4.5

Informacje ogólne

Opłaty

Zadłużenie

Inne

Informacje ogólne

-

Polecana dla

- aktywnego użytkownika

- łowcy promocji

-

Operator karty

Visa, Mastercard

-

Rodzaj karty

zwykła

-

Okres ważności

4 lata

Opłaty

-

Wydanie karty

0 zł

-

Opłata za kartę

0 zł / 7,99 zł

-

Możliwość uniknięcia opłaty za kartę

w ramach promocji do uniknięcia opłaty wystarczy 1 transakcja bezgotówkowa w miesiącu

poza promocją opłaty unikniesz, jeśli wykonasz 5 transakcji bezgotówkowych w miesiącu

-

Wypłata z bankomatów w Polsce

3,99%, min. 9,99 zł

-

Wypłata z bankomatów za granicą

3,99%, min. 9,99 zł

-

Płatność kartą za granicą

- 0 zł - do równowartości 1000 zł/mies.

- 2% - powyżej 1000 zł/mies.

możesz także wykupić Pakiet Walutowy za 9,90 zł/tydz. z nielimitowanymi transakcjami kartą w każdej walucie

-

Wydanie karty dodatkowej

0 zł

-

Opłata za kartę dodatkową

2,99 zł - opłaty unikniesz, jeśli wykonasz 5 transakcji bezgotówkowych w miesiącu

Zadłużenie

-

Oprocentowanie

18,5%

-

Okres bezodsetkowy

51 dni

-

Maks. limit kredytowy

100 000 zł

-

Wysokość spłaty minimalnej

5%

-

Przekroczenie limitu karty

0 zł

Inne

-

Płatności mobilneBlik: płatności kodem Blik generowanym w aplikacji banku, płatności zbliżeniowe telefonem, wypłaty z bankomatów kodem Blik (dostępność innych funkcji może się różnić w zależności od banku).Google Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.HCE: płatności zbliżeniowe telefonem przez aplikację banku dla posiadaczy urządzeń z systemem operacyjnym Android.

Zalety

- niewielka liczba transakcji zwalniająca z opłaty za kartę

- moneyback za zakupy w określonych sklepach

Wady

- krótki okres bezodsetkowy

-

Atrakcyjność opłat4/ 5

-

Możliwości i korzyści4/ 5

-

Promocje i bonusy4.5/ 5

opłaty unikniesz, jeżeli wykonasz w danym miesiącu transakcje na łączną kwotę min. 1000 zł

bankomaty krajowe i zagraniczne

- Szczegóły oferty

-

Recenzja

4

Informacje ogólne

Opłaty

Zadłużenie

Informacje ogólne

-

Polecana dla

- aktywnego użytkownika

- łowcy promocji

-

Operator karty

Visa

-

Rodzaj karty

zwykła

-

Okres ważności

2 lata

Opłaty

-

Wydanie karty

0 zł

-

Opłata za kartę

0 zł / 6,90 zł

-

Możliwość uniknięcia opłaty za kartę

opłaty unikniesz, jeżeli wykonasz w danym miesiącu transakcje na łączną kwotę min. 1000 zł

-

Wypłata z bankomatów w Polsce

6%, min. 10 zł

-

Wypłata z bankomatów za granicą

6%, min. 10 zł

-

Płatność kartą za granicą

- 1,26% (transakcje w EUR)

- 2,52% (pozostałe waluty)

-

Wydanie karty dodatkowej

0 zł (bank pobiera 2 zł / mies. za jej obsługę)

Zadłużenie

-

Oprocentowanie

18,5%

-

Okres bezodsetkowy

54 dni

-

Maks. limit kredytowy

ustalany indywidualnie

-

Wysokość spłaty minimalnej

5%, min. 50 zł

-

Przekroczenie limitu karty

30 zł

Zalety

- atrakcyjny moneyback, m.in. na stacjach paliw

- bezpłatne ubezpieczenie car assistance

Wady

- wysoki próg wydatków zwalniający z opłaty miesięcznej

- pobranie opłaty miesięcznej już w dniu aktywacji karty

-

Atrakcyjność opłat4/ 5

-

Możliwości i korzyści4/ 5

-

Promocje i bonusy4/ 5

- 0 zł – Pakiet Standard

- 19 zł – Pakiet Złoty

- 39 zł – Pakiet Platynowy

karta w Pakiecie Standard jest bezwarunkowo bezpłatna. W Pakiecie Złotym opłaty unikniesz, jeśli wykonasz transakcje bezgotówkowe na min. 2000 zł w danym cyklu rozliczeniowym, natomiast w Pakiecie Platynowym – na min. 3000 zł

- 7% – Pakiet Standard

- 5% – Pakiet Złoty

- 3% – Pakiet Platynowy

- Szczegóły oferty

-

Recenzja

4.5

Informacje ogólne

Opłaty

Zadłużenie

Inne

Informacje ogólne

-

Polecana dla

biernego użytkownika

-

Operator karty

Mastercard

-

Rodzaj karty

zwykła

-

Okres ważności

5 lat

Opłaty

-

Wydanie karty

0 zł

-

Opłata za kartę

- 0 zł – Pakiet Standard

- 19 zł – Pakiet Złoty

- 39 zł – Pakiet Platynowy

-

Możliwość uniknięcia opłaty za kartę

karta w Pakiecie Standard jest bezwarunkowo bezpłatna. W Pakiecie Złotym opłaty unikniesz, jeśli wykonasz transakcje bezgotówkowe na min. 2000 zł w danym cyklu rozliczeniowym, natomiast w Pakiecie Platynowym – na min. 3000 zł

-

Wypłata z bankomatów w Polsce

- 7% – Pakiet Standard

- 5% – Pakiet Złoty

- 3% – Pakiet Platynowy

-

Wypłata z bankomatów za granicą

- 7% – Pakiet Standard

- 5% – Pakiet Złoty

- 3% – Pakiet Platynowy

-

Płatność kartą za granicą

brak prowizji (przeliczenie na podstawie obowiązującej tabeli kursowej banku)

-

Wydanie karty dodatkowej

0 zł

-

Opłata za kartę dodatkową

- 0 zł – Pakiet Standard

- 19 zł – Pakiet Złoty

- 39 zł – Pakiet Platynowy

opłaty możesz uniknąć na zasadach obowiązujących dla karty głównej

Zadłużenie

-

Oprocentowanie

17,75%

-

Okres bezodsetkowy

59 dni

-

Maks. limit kredytowy

100 000 zł

-

Wysokość spłaty minimalnej

3%, min. 30 zł

-

Przekroczenie limitu karty

0 zł

Inne

-

Płatności mobilneGoogle Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.Fitbit Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami sportowymi Fitbit.

Zalety

- długi okres bezodsetkowy

- darmowa karta w podstawowym pakiecie

- 6% rabatu na Booking.com

- zwroty za zakupy internetowe w wyższych pakietach (2% zwrotu, do 30 zł miesięcznie)

- pakiety dopasowane do potrzeb klienta

- ubezpieczenie zakupów i transakcji internetowych

Wady

- wysokie prowizje za wypłaty gotówki z bankomatów

- przewalutowanie transakcji zagranicznych po kursie banku

-

Atrakcyjność opłat4.5/ 5

-

Możliwości i korzyści5/ 5

-

Promocje i bonusy4.5/ 5

0 zł / 10 zł

opłaty unikniesz, jeśli w danym cyklu rozliczeniowym wykonasz transakcje kartą na łączną kwotę min. 600 zł

bankomaty krajowe i zagraniczne

- Szczegóły oferty

-

Recenzja

4

Informacje ogólne

Opłaty

Zadłużenie

Inne

Informacje ogólne

-

Polecana dla

aktywnego użytkownika

-

Operator karty

Mastercard

-

Rodzaj karty

zwykła

-

Okres ważności

4 lata

Opłaty

-

Wydanie karty

0 zł (+ 10 zł rocznie za udostępnienie limitu kredytowego w rachunku płatniczym)

-

Opłata za kartę

0 zł / 10 zł

-

Możliwość uniknięcia opłaty za kartę

opłaty unikniesz, jeśli w danym cyklu rozliczeniowym wykonasz transakcje kartą na łączną kwotę min. 600 zł

-

Wypłata z bankomatów w Polsce

5%, min. 10 zł

-

Wypłata z bankomatów za granicą

5%, min. 10 zł

-

Płatność kartą za granicą

brak prowizji

-

Wydanie karty dodatkowej

40 zł rocznie (+ 10 zł rocznie za udostępnienie limitu kredytowego w rachunku płatniczym)

-

Opłata za kartę dodatkową

0 zł / 10 zł - opłaty unikniesz, jeśli w danym cyklu rozliczeniowym wykonasz transakcje kartą na łączną kwotę min. 600 zł

Zadłużenie

-

Oprocentowanie

18,5%

-

Okres bezodsetkowy

59 dni

-

Maks. limit kredytowy

80 000 zł

-

Wysokość spłaty minimalnej

3%

-

Przekroczenie limitu karty

0 zł

Inne

-

Płatności mobilneGoogle Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.Fitbit Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami sportowymi Fitbit.SwatchPAY!: płatności zbliżeniowe wybranymi zegarkami Swatch.Xiaomi Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami Xiaomi.

Zalety

- Multivoucher na 300 zł do wykorzystania w ponad 100 sklepach m.in. Biedronka, Zalando, IKEA, Allegro po spełnieniu warunków promocji

- zwrot do 300 zł rocznie za płatności bezgotówkowe w wybranych punktach handlowo-usługowych

- długi okres bezodsetkowy

- brak prowizji za przewalutowanie transakcji

- możliwość rozłożenia zadłużenia na raty

- program lojalnościowy Bezcenne Chwile Mastercard

Wady

- wysoki próg wydatków zwalniający z opłaty miesięcznej

-

Atrakcyjność opłat4/ 5

-

Możliwości i korzyści3/ 5

-

Promocje i bonusy4.5/ 5

0 zł / 19 zł

opłaty unikniesz, jeśli w danym cyklu rozliczeniowym wykonasz transakcje kartą na łączną kwotę min. 1500 zł

bankomaty polskie i zagraniczne

- Szczegóły oferty

Informacje ogólne

Opłaty

Zadłużenie

Inne

Informacje ogólne

-

Polecana dla

- podróżnika

- aktywnego użytkownika

-

Operator karty

Mastercard

-

Rodzaj karty

zwykła

-

Okres ważności

4 lata

Opłaty

-

Wydanie karty

0 zł (+ 10 zł rocznie za udostępnienie limitu kredytowego w rachunku płatniczym)

-

Opłata za kartę

0 zł / 19 zł

-

Możliwość uniknięcia opłaty za kartę

opłaty unikniesz, jeśli w danym cyklu rozliczeniowym wykonasz transakcje kartą na łączną kwotę min. 1500 zł

-

Wypłata z bankomatów w Polsce

5%, min. 10 zł

-

Wypłata z bankomatów za granicą

5%, min. 10 zł

-

Płatność kartą za granicą

0 zł

-

Wydanie karty dodatkowej

40 zł rocznie

Zadłużenie

-

Oprocentowanie

18,5%

-

Okres bezodsetkowy

59 dni

-

Maks. limit kredytowy

80 000 zł

-

Wysokość spłaty minimalnej

3%

-

Przekroczenie limitu karty

0 zł

Inne

-

Płatności mobilneGoogle Pay: płatności zbliżeniowe telefonem dla posiadaczy urządzeń z systemem operacyjnym Android.Apple Pay: płatności dla posiadaczy urządzeń z systemem operacyjnym iOS (Apple).Garmin Pay: płatności zbliżeniowe wybranymi zegarkami Garmin.Fitbit Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami sportowymi Fitbit.SwatchPAY!: płatności zbliżeniowe wybranymi zegarkami Swatch.Xiaomi Pay: płatności zbliżeniowe wybranymi zegarkami i opaskami Xiaomi.

Przyglądając się szczegółom zwrotów, łatwo zauważyć, że miesięczna kwota nie przekracza 50 zł. Akceptowane płatności zwykle dotyczą wybranych punktów handlowo-usługowych.

|

Bank wydający kartę |

Nazwa karty |

Kwota zwrotu |

Akceptowane płatności |

|---|---|---|---|

|

Alior Bank |

Mastercard OK! |

1% max. 75 zł kwartalnie |

Punkty usługowo-handlowe na terenie kraju, np. hotele, punkty gastronomiczne, sklepy z RTV i AGD |

|

Alior Bank |

Mastercard TU i TAM |

1% max. 75 zł kwartalnie (300 zł rocznie) |

Punkty usługowo-handlowe (stacjonarne i online) - tylko płatności w walucie innej niż PLN |

|

Bank Millennium |

Millennium Visa Impresja Millennium Mastercard Impresja |

5% max. 50 zł miesięcznie |

25 wybranych punktów handlowo-usługowych np. Empik, Smyk, Deichmann |

|

Bank Pekao |

Karta Kredytowa z Żubrem |

2% min. 20 zł miesięcznie - Pakiet Złoty 2% min. 30 zł miesięcznie - Pakiet Platynowy |

zakupy w Internecie |

|

Santander Consumer Bank |

Visa TurboKARTA |

1% / 3% / 5% max. 30 zł w cyklu rozliczeniowym |

Samodzielne myjnie samochodowe poza stacjami paliw (5%) Restauracje, puby, kawiarnie i fast-foody (zwrot 3%) Stacje paliw (zwrot 1%) |

Podsumowanie

Reasumując, choć słowa cashback i moneyback brzmią podobnie i wydawać by się mogło, że mają identyczne znaczenie, w rzeczywistości odnoszą się do dwóch różnych usług bankowych. Moneyback pozwala nam zarabiać na codziennych wydatkach, natomiast cashback stanowi szybki i wygodny sposób na uzyskanie potrzebnych nam środków w sytuacji, w której nie mamy dostępu do bankomatu. Warto więc zwrócić uwagę na te udogodnienia i korzystać z nich w codziennym życiu.

Komentarze

(9)W Żabce też można wypłacić gotówkę zbliżeniowo - cashback contactless - PolCard

Odpowiedz

Czemu cashback nie działa z telefonem? Probowałem ostatnio wybrać pieniądze w sklepie i okazało się, że muszę miec kartę przy sobie, bo z telefonem nie przejdzie.

Odpowiedz

Zgadza się - cashback działa tylko z fizyczną kartą. Jak pisaliśmy w tekście, tylko w Pekao możliwe jest to bezstykowo, ale tylko na terminalach Planet Pay.

Odpowiedz

Czy przez ostatnie 3 lata sytuacja uległa zmianie?

Odpowiedz

Tak. Obecnie cashback przy użyciu np. telefonu możliwy jest na terminalach Polcard.

Odpowiedz

Jakie konta mają na dziś najwyższy moneyback?

Odpowiedz

W skali miesiąca w T-Mobile Usługi Bankowe zyskasz od 15 do 25 zł za transakcje kartą, w Santanderze także 25 zł, ale za opłacanie rachunków. Alior Bank z kolei oferuje 20 zł miesięcznie za płatności mobilne.

Odpowiedz

I dzisiaj ? Alior dalej jest oraz akcja pajacyk Santander ale obydwa tylko 1% co jest jeszcze

Odpowiedz

Poza powyższymi zostają tylko karty kredytowe: Mastercard OK w Alior Banku, Karta z Żubrem w Pekao, Visa TurboKARTA w Santander Consumer Banku (na płatności na stacjach paliw).

Odpowiedz